تورم چیست؟ این پرسشی است که هر فردی در طول زندگی خود، بهویژه در دوران نوسانات اقتصادی، با آن روبهرو میشود. تورم به زبان ساده یعنی افزایش مداوم سطح عمومی قیمتها در یک اقتصاد. این پدیده بر همه جنبههای اقتصادی تأثیر میگذارد، از قدرت خرید مردم گرفته تا سیاستهای مالی دولت. وقتی تورم کنترلنشده افزایش پیدا کند، ارزش پول کاهش مییابد و هزینههای زندگی بالا میرود، در نتیجه مردم با چالشهای بیشتری برای تأمین نیازهای اساسی خود مواجه میشوند.

اهمیت تورم در اقتصاد به حدی است که دولتها و بانکهای مرکزی همواره در تلاشاند آن را در محدودهای کنترلشده نگه دارند. نرخ تورم متعادل میتواند نشانهای از رشد اقتصادی سالم باشد، زیرا نشان میدهد که تقاضا در بازار افزایش یافته و تولیدکنندگان انگیزه بیشتری برای سرمایه گذاری دارند. اما اگر تورم از کنترل خارج شود، میتواند موجب کاهش ارزش پساندازها، افزایش نرخ بهره و بیثباتی اقتصادی شود.

تأثیر تورم بر زندگی مردم را نمیتوان نادیده گرفت. زمانی که قیمتها بهسرعت بالا میرود اما درآمدها متناسب با آن افزایش نمییابد، قدرت خرید افراد کاهش پیدا میکند و کیفیت زندگی افت میکند. این موضوع نهتنها معیشت خانوارها را تحتتأثیر قرار میدهد، بلکه موجب بیاعتمادی به سیستم اقتصادی و تصمیمات مالی پرریسکتر میشود. در چنین شرایطی، مردم تلاش میکنند با سرمایه گذاری در داراییهایی مانند طلا، ارز و املاک، ارزش داراییهای خود را حفظ کنند.

اما تورم چیست و چه عواملی باعث ایجاد و تشدید آن میشود؟ آیا همیشه پدیدهای منفی است یا میتواند مزایایی نیز داشته باشد؟ برای پاسخ به این سؤالات و درک بهتر تأثیر تورم بر اقتصاد و زندگی روزمره، مطالعه این مقاله برای هر فردی در ایران لازم و ضروری است.

تورم چیست

تورم افزایش مستمر و عمومی سطح قیمتها در یک اقتصاد است که منجر به کاهش قدرت خرید پول میشود. زمانی که تورم رخ میدهد، هزینه خرید کالاها و خدمات افزایش پیدا میکند و ارزش پولی که در اختیار افراد است، کاهش مییابد. این پدیده معمولاً زمانی اتفاق میافتد که میزان تقاضا برای کالاها و خدمات از عرضه آنها بیشتر شود، هزینههای تولید بالا برود یا نقدینگی در اقتصاد بیش از حد افزایش یابد.

تورم میتواند دلایل مختلفی داشته باشد. یکی از مهمترین دلایل، تورم ناشی از تقاضا است که در آن، افزایش تقاضای عمومی برای کالاها و خدمات باعث بالا رفتن قیمتها میشود. دلیل دیگر، تورم فشاری از سمت هزینه است که در آن، افزایش هزینههای تولید مانند افزایش قیمت مواد اولیه، دستمزدها یا هزینههای انرژی منجر به افزایش قیمتها میشود. علاوه بر این، افزایش عرضه پول در اقتصاد نیز میتواند موجب تورم شود، زیرا اگر حجم نقدینگی بیشتر از رشد تولید کالا و خدمات باشد، ارزش پول کاهش پیدا میکند.

تورم در سطوح پایین و کنترلشده میتواند نشانهای از رشد اقتصادی باشد، زیرا تولیدکنندگان و سرمایهگذاران را به فعالیت بیشتر ترغیب میکند. اما اگر از حد متعارف خود فراتر رود، مشکلاتی مانند کاهش قدرت خرید، افزایش نابرابری اقتصادی و بیثباتی مالی را به همراه دارد. به همین دلیل، بانکهای مرکزی و دولتها از ابزارهایی مانند سیاستهای پولی و مالی برای کنترل و مدیریت نرخ تورم استفاده میکنند تا از ایجاد بحرانهای اقتصادی جلوگیری کنند.

تورم به انگلیسی

تورم به انگلیسی Inflation نامیده میشود. در اقتصاد، برای اشاره به انواع مختلف تورم، از اصطلاحات متعددی استفاده میشود که هر کدام نشاندهنده یک وضعیت خاص هستند:

- Creeping Inflation – تورم خزنده (تورم ملایم و کنترلشده، معمولاً کمتر از ۳٪ در سال)

- Walking Inflation – تورم پیادهرو (تورم متوسط، بین ۳٪ تا ۱۰٪ در سال)

- Galloping Inflation – تورم شتابان (تورم شدید، بالای ۱۰٪ در سال که اقتصاد را مختل میکند)

- Hyperinflation – ابرتورم (تورم بسیار شدید و غیرقابلکنترل، معمولاً بیش از ۵۰٪ در ماه)

- Stagflation – رکود تورمی (ترکیب تورم بالا با رکود اقتصادی و افزایش بیکاری)

- Deflation – کاهش تورم یا تورم منفی (کاهش سطح عمومی قیمتها که میتواند منجر به رکود شود)

- Reflation – بازافزایی تورم (افزایش عمدی سطح قیمتها توسط دولت یا بانک مرکزی برای خروج از رکود)

- Disinflation – کاهش نرخ تورم (کم شدن سرعت افزایش قیمتها، بدون ورود به فاز تورم منفی)

- Core Inflation – تورم هستهای (تورمی که بدون در نظر گرفتن تغییرات قیمت مواد غذایی و انرژی محاسبه میشود)

- Cost-Push Inflation – تورم ناشی از فشار هزینه (افزایش قیمتها به دلیل افزایش هزینههای تولید)

- Demand-Pull Inflation – تورم ناشی از فشار تقاضا (افزایش قیمتها به دلیل تقاضای بیش از حد در بازار)

این اصطلاحات در تحلیلهای اقتصادی برای درک بهتر وضعیت تورم و تأثیر آن بر اقتصاد به کار میروند.

تورم اقتصادی چیست

تورم اقتصادی به افزایش مستمر و عمومی سطح قیمتها در یک اقتصاد گفته میشود که باعث کاهش ارزش پول و قدرت خرید مردم میشود. به عبارت دیگر، زمانی که تورم اقتصادی رخ میدهد، هر واحد پول قادر به خرید کالاها و خدمات کمتری میشود. این پدیده معمولاً زمانی اتفاق میافتد که تقاضا برای کالاها و خدمات از عرضه آنها بیشتر میشود، یا هزینههای تولید بالا میرود، یا حجم پول در گردش بهطور غیرقابل کنترل افزایش مییابد. در نتیجه، اقتصاد با چالشهایی همچون افزایش قیمتها، کاهش ارزش پساندازها، و افت توان خرید مردم روبهرو میشود. تورم اقتصادی ممکن است در دورههای رشد اقتصادی کمفشار یا رکودهای اقتصادی شدید رخ دهد و در هر صورت تأثیرات عمیقی بر زندگی مردم، دولتها و بازارها خواهد داشت.

تورم اقتصادی به انگلیسی

تورم اقتصادی به انگلیسی Economic Inflation است. در اقتصاد، برای تحلیل وضعیت تورم، از شاخصهای مختلفی استفاده میشود که به صورت زیر بیان میشوند:

- CPI (Consumer Price Index) – شاخص قیمت مصرفکننده: اندازهگیری تغییرات قیمت کالاها و خدمات مصرفی که توسط خانوارها خریداری میشود.

- PPI (Producer Price Index) – شاخص قیمت تولیدکننده: اندازهگیری تغییرات قیمت کالاها و خدمات در سطح تولیدکنندگان قبل از رسیدن به مصرفکنندگان.

- Core Inflation – تورم هستهای: نرخ تورم که از تغییرات قیمت مواد غذایی و انرژی که نوسانات زیادی دارند، حذف شده است.

- WPI (Wholesale Price Index) – شاخص قیمت عمدهفروشی: اندازهگیری تغییرات قیمت کالاها در سطح عمدهفروشان قبل از رسیدن به خردهفروشان.

- GDP Deflator – شاخص تغییرات قیمت تولید ناخالص داخلی: این شاخص نشاندهنده تغییرات قیمت کالاها و خدمات تولیدشده در یک کشور است.

- Trimmed Mean CPI – شاخص میانگین اصلاحشده CPI: نسخهای از CPI که در آن برخی از کالاهای پرنوسان از دادهها حذف شده است.

- RPI (Retail Price Index) – شاخص قیمت خردهفروشی: مشابه CPI است اما با شاخصهای خاص خود برای اندازهگیری تغییرات قیمتها.

این شاخصها ابزارهایی هستند که اقتصاددانان برای بررسی و تحلیل تورم اقتصادی استفاده میکنند و به دولتها و بانکهای مرکزی کمک میکنند تا سیاستهای پولی و مالی خود را تنظیم کنند.

تاثیر تورم بر اقتصاد چیست

تورم میتواند تأثیرات گستردهای بر اقتصاد یک کشور داشته باشد که هم جنبههای مثبت و هم منفی را شامل میشود. در اینجا به تأثیرات مختلف آن پرداخته میشود:

- کاهش قدرت خرید: یکی از اصلیترین اثرات تورم، کاهش قدرت خرید مردم است. زمانی که قیمت کالاها و خدمات افزایش مییابد، مردم برای تأمین نیازهای روزمره خود باید بیشتر پول خرج کنند، که این به کاهش کیفیت زندگی و رفاه اجتماعی منجر میشود.

- نابسامانی در بازارها: تورم زیاد میتواند به نوسانات شدید در قیمتها و عدم پیشبینیپذیری منجر شود. این شرایط، برای کسبوکارها و سرمایهگذاران بهویژه در مواردی که تورم بهسرعت تغییر میکند، چالشساز است.

- کاهش پساندازها: در دوران تورم، ارزش پول بهسرعت کاهش مییابد، که این میتواند انگیزه افراد برای پسانداز را کاهش دهد. اگر نرخ بهره بانکی کمتر از نرخ تورم باشد، پساندازهای مردم حتی ارزش کمتری پیدا میکنند.

- افزایش هزینههای تولید: تورم ممکن است باعث افزایش هزینههای تولید، مانند افزایش قیمت مواد اولیه یا دستمزدها شود. این امر میتواند باعث افزایش قیمت کالاها و خدمات و در نتیجه تورم بیشتر شود.

- تأثیر بر سرمایه گذاری: تورم بالا میتواند به بیثباتی اقتصادی منجر شود و این باعث میشود که سرمایهگذاران از سرمایه گذاری در بازارهای مختلف اجتناب کنند. بیثباتی اقتصادی میتواند به کاهش سرمایه گذاریهای داخلی و خارجی منجر شود که بر رشد اقتصادی تأثیر منفی دارد.

- نرخ بهره و سیاستهای پولی: برای کنترل تورم، بانکهای مرکزی ممکن است نرخ بهره را افزایش دهند. این کار میتواند به کاهش هزینههای مصرف و سرمایه گذاری منجر شود، اما اگر این سیاست بهطور نادرست یا بهطور سریع اعمال شود، میتواند رشد اقتصادی را کند کند.

- افزایش نابرابری اقتصادی: تورم میتواند شکافهای اقتصادی را گسترش دهد. افراد با درآمد ثابت یا کمتر از افرادی که در شغلهای با درآمد بالا یا سرمایهگذاران هستند، بیشتر تحتتأثیر تورم قرار میگیرند و توانایی کمتری برای تطبیق با افزایش قیمتها دارند.

در نهایت، تورم باید در حدی کنترل شود که تأثیرات منفی آن به حداقل برسد و موجب رشد اقتصادی و بهبود رفاه عمومی شود.

علت تورم چیست

علت تورم به مجموعه عواملی گفته میشود که باعث افزایش مداوم و پایدار سطح عمومی قیمتها در یک اقتصاد میشود. این افزایش قیمتها موجب کاهش ارزش پول و کاهش قدرت خرید مردم میشود. تورم میتواند تحت تأثیر عوامل مختلف اقتصادی، مالی، و حتی سیاسی قرار گیرد. در ادامه، به شرح اصلیترین علل تورم پرداخته میشود:

۱. تورم ناشی از فشار تقاضا (Demand-Pull Inflation)

این نوع تورم زمانی اتفاق میافتد که تقاضای کلی برای کالاها و خدمات در یک اقتصاد بیش از ظرفیت تولید آنها باشد. وقتی مردم و کسبوکارها پول بیشتری در دست دارند و میخواهند کالاها و خدمات بیشتری بخرند، این تقاضا باعث افزایش قیمتها میشود. در این حالت، تولیدکنندگان برای پاسخ به تقاضای بیشتر ممکن است قیمتها را بالا ببرند، چرا که عرضه نمیتواند به سرعت با تقاضا هماهنگ شود. این نوع تورم معمولاً در دوران رونق اقتصادی رخ میدهد، زمانی که سطح اشتغال بالا و درآمد مردم افزایش مییابد.

۲. تورم ناشی از فشار هزینه (Cost-Push Inflation)

تورم ناشی از فشار هزینه زمانی رخ میدهد که هزینههای تولید افزایش یابد و این افزایش هزینهها به قیمت کالاها و خدمات منتقل شود. این افزایش هزینهها میتواند ناشی از افزایش قیمت مواد اولیه (مانند نفت، گاز، و مواد معدنی)، افزایش دستمزدها، یا هزینههای تولید دیگر باشد. زمانی که تولیدکنندگان برای جبران این افزایش هزینهها، قیمت محصولات خود را افزایش میدهند، این باعث بالا رفتن قیمتها در بازار میشود. به عنوان مثال، در بحرانهای نفتی یا افزایش قیمت مواد اولیه، این نوع تورم میتواند تشدید شود.

۳. تورم ناشی از افزایش نقدینگی (Monetary Inflation)

یکی از علل اصلی تورم، افزایش بیش از حد نقدینگی یا حجم پول در گردش است. هنگامی که بانک مرکزی تصمیم میگیرد برای تحریک اقتصاد پول بیشتری وارد بازار کند (مثلاً از طریق چاپ پول یا کاهش نرخ بهره)، حجم پول در دست مردم و کسبوکارها افزایش مییابد. اگر این افزایش نقدینگی با رشد تولید همگام نباشد، موجب افزایش تقاضا و به تبع آن افزایش قیمتها میشود. این نوع تورم به نام تورم پولی یا تورم ناشی از افزایش نقدینگی شناخته میشود.

۴. تورم ناشی از انتظارات تورمی (Inflation Expectations)

اگر مردم و کسبوکارها انتظار داشته باشند که قیمتها در آینده افزایش یابد، معمولاً اقداماتی انجام میدهند که خود باعث افزایش تورم میشود. برای مثال، کارگران ممکن است خواهان افزایش دستمزدها شوند تا از قدرت خرید خود در برابر تورم محافظت کنند، یا کسبوکارها ممکن است قیمتهای خود را قبل از وقوع تورم بالاتر ببرند. این انتظارات تورمی میتواند خود به عاملی برای افزایش تورم تبدیل شود، زیرا با پیشبینی افزایش قیمتها، مردم مصرف خود را به تعویق میاندازند و تولیدکنندگان به سرعت قیمتها را بالا میبرند.

۵. تورم وارداتی (Imported Inflation)

اگر یک کشور به واردات کالا و خدمات وابسته باشد، تغییرات در قیمت کالاهای وارداتی میتواند بر تورم داخلی تأثیر بگذارد. به عنوان مثال، اگر قیمت کالاهای وارداتی به دلیل افزایش قیمت جهانی یا نوسانات نرخ ارز افزایش یابد، این میتواند منجر به افزایش قیمتها در بازار داخلی شود. این نوع تورم معمولاً در کشورهایی که وابسته به واردات هستند و نرخ ارز آنها نوسان زیادی دارد، بیشتر مشاهده میشود.

۶. تورم ساختاری (Structural Inflation)

تورم ساختاری زمانی رخ میدهد که به دلیل مشکلات ساختاری در اقتصاد، مانند عدم کارایی در بازارها، عدم تطابق میان عرضه و تقاضا، یا مشکلات تولید و توزیع، قیمتها به طور پیوسته افزایش مییابد. این نوع تورم معمولاً در کشورهایی با مشکلات زیرساختی، کمبود منابع یا رشد غیرمتوازن اقتصادی مشاهده میشود.

۷. تورم ناشی از سیاستهای مالی دولت (Fiscal Policy-Induced Inflation)

دولتها ممکن است با افزایش مخارج عمومی، تورم را ایجاد کنند. اگر دولت برای تأمین هزینههای خود، بهویژه در شرایط کسری بودجه، تصمیم به افزایش هزینههای دولتی یا چاپ پول بگیرد، این میتواند منجر به افزایش سطح عمومی قیمتها شود. سیاستهای مالی گسترده و افزایش هزینههای دولت معمولاً با تورم همراه است، چرا که تقاضای زیادی را در اقتصاد ایجاد میکند که با ظرفیت عرضه هماهنگ نمیشود.

۸. تورم ناشی از بحرانها و عوامل غیرمنتظره (External Shocks)

بحرانهای جهانی مانند جنگها، بحرانهای انرژی یا شیوع بیماریهای پاندمیک نیز میتوانند موجب تورم شوند. این بحرانها معمولاً باعث اختلال در عرضه کالاها و خدمات میشوند و هزینههای تولید را افزایش میدهند. به عنوان مثال، بحران نفتی در دهه ۱۹۷۰ و پاندمی کووید-۱۹ تأثیرات شدیدی بر تورم جهانی داشت.

علل تورم میتواند از عوامل داخلی و خارجی اقتصادی نشأت بگیرد و تحت تأثیر سیاستهای دولتها، تغییرات در تقاضا و عرضه، و تغییرات جهانی قرار گیرد. درک علل تورم میتواند به دولتها و سیاستگذاران کمک کند تا راهکارهای مؤثری برای کنترل و مدیریت تورم اتخاذ کنند و از تأثیرات منفی آن بر اقتصاد و زندگی مردم جلوگیری کنند.

چرا دولت ها تورم ایجاد می کنند؟

دولتها ممکن است به دلایل مختلفی اقدام به ایجاد تورم کنند، و این تصمیمات معمولاً بهصورت غیرمستقیم از طریق سیاستهای مالی و پولی انجام میشود. در ادامه به دلایل اصلی ایجاد تورم توسط دولتها پرداخته میشود:

۱. تحریک رشد اقتصادی (Stimulating Economic Growth)

یکی از اهداف اصلی دولتها در برخی مواقع، تحریک رشد اقتصادی است. در شرایط رکود یا کاهش تقاضای عمومی، دولتها ممکن است از سیاستهای پولی و مالی تسهیلی استفاده کنند تا فعالیت اقتصادی را تحریک کنند. بهعنوانمثال، افزایش نقدینگی از طریق کاهش نرخ بهره یا چاپ پول میتواند به افزایش مصرف و سرمایه گذاری کمک کند. اگرچه این اقدامات ممکن است به ایجاد تورم منجر شود، دولتها ممکن است آن را بهعنوان یک ابزار برای خروج از رکود و تقویت رشد اقتصادی در نظر بگیرند.

۲. کاهش بدهیهای عمومی (Reducing Public Debt)

دولتها در برخی مواقع ممکن است برای کاهش بار بدهیهای خود از تورم استفاده کنند. زمانی که تورم بالا میرود، ارزش پول کاهش مییابد و در نتیجه، بدهیهای گذشته که با پولهای قدیمی بهوجود آمدهاند، از نظر واقعی کاهش مییابند. این به دولتها کمک میکند تا با کاهش ارزش پول، بدهیهای خود را بهطور غیرمستقیم کاهش دهند. به این عمل “کاهش بدهی از طریق تورم” گفته میشود.

۳. افزایش درآمدهای مالیاتی (Increasing Tax Revenues)

در شرایط تورم، معمولاً قیمت کالاها و خدمات افزایش مییابد. این امر میتواند منجر به افزایش درآمدهای مالیاتی دولت شود، زیرا مالیاتها معمولاً به قیمت کالاها و خدمات بستگی دارند. با افزایش قیمتها، حتی بدون تغییر در نرخ مالیات، دولت میتواند درآمدهای مالیاتی بیشتری کسب کند. این امر برای دولتها جذاب است، زیرا به آنها امکان میدهد منابع مالی بیشتری برای پروژههای عمومی و مخارج دولتی کسب کنند.

۴. جبران کسری بودجه (Filling Budget Deficit)

یکی از دلایل اصلی ایجاد تورم، جبران کسری بودجه است. اگر دولتها نتوانند از طریق مالیات یا سایر منابع درآمدی هزینههای خود را پوشش دهند، ممکن است تصمیم بگیرند برای تأمین کسری بودجه خود، پول بیشتری چاپ کنند یا استقراض کنند. این افزایش نقدینگی میتواند منجر به تورم شود. در این شرایط، دولتها معمولاً بهطور مستقیم یا غیرمستقیم با ایجاد تورم کسری بودجه را جبران میکنند.

۵. کاهش ارزش پول ملی (Devaluation of the National Currency)

دولتها ممکن است در شرایط خاص و بهویژه در کشورهای در حال توسعه، برای رقابت با اقتصادهای دیگر و افزایش صادرات خود، به کاهش ارزش پول ملی دست بزنند. با کاهش ارزش پول، کالاها و خدمات داخلی ارزانتر شده و صادرات افزایش مییابد. این کاهش ارزش پول ممکن است به تورم منجر شود، زیرا قیمت کالاهای وارداتی بالا میرود و به افزایش عمومی قیمتها در داخل کشور میانجامد.

۶. کنترل نرخ بهره و سیاستهای پولی (Monetary Policy Control)

بانکهای مرکزی تحت نظارت دولتها ممکن است با کاهش نرخ بهره و افزایش حجم پول در گردش، تورم ایجاد کنند. این سیاستها برای تحریک مصرف و سرمایه گذاری در شرایط رکود اقتصادی اتخاذ میشود. اگرچه این سیاستها میتوانند منجر به تورم شوند، در برخی مواقع دولتها با هدف تقویت رشد اقتصادی و کاهش بیکاری از آنها استفاده میکنند.

۷. افزایش هزینههای دولتی (Increase in Government Spending)

دولتها ممکن است برای ایجاد اشتغال و تحریک اقتصاد، مخارج خود را افزایش دهند. این افزایش هزینهها میتواند شامل پروژههای زیرساختی، افزایش حقوق و دستمزدهای کارکنان دولتی، و برنامههای حمایتی باشد. این افزایش هزینهها ممکن است از طریق افزایش بدهی یا چاپ پول تأمین شود که در نتیجه آن تورم ایجاد میشود. دولتها معمولاً از این روشها برای تحریک تقاضا و رشد اقتصادی استفاده میکنند.

۸. ناتوانی در کنترل تورم (Inability to Control Inflation)

در برخی موارد، دولتها ممکن است بهطور غیرمستقیم تورم را از طریق سیاستهای نادرست اقتصادی ایجاد کنند. به عنوان مثال، در صورتی که دولتها نتوانند به درستی نرخ بهره را تنظیم کنند یا از ابزارهای پولی مناسب استفاده کنند، تورم ممکن است بهطور غیرقابلکنترل افزایش یابد. در این موارد، دولتها به دلایل مختلف قادر به کنترل تورم نخواهند بود.

دولتها ممکن است در برخی شرایط برای دستیابی به اهداف اقتصادی خود، بهویژه در دوران رکود یا کسری بودجه، تورم ایجاد کنند. اگرچه تورم ممکن است بهعنوان ابزاری برای تحریک رشد اقتصادی و جبران کسری بودجه مورد استفاده قرار گیرد، اما باید توجه داشت که تورم بالای غیرقابل کنترل میتواند آسیبهای جدی به اقتصاد و رفاه عمومی وارد کند. بنابراین، مدیریت دقیق و آگاهانه تورم برای حفظ ثبات اقتصادی و رفاه مردم ضروری است.

انواع تورم

تورم بهطور کلی به افزایش مستمر و پایدار قیمتها در یک اقتصاد گفته میشود. با این حال، انواع مختلفی از تورم وجود دارد که بسته به عوامل مختلف اقتصادی، اجتماعی و سیاسی، ممکن است رخ دهند. در ادامه به انواع مختلف تورم پرداخته میشود:

۱. تورم پایه (Core Inflation)

این نوع تورم، تغییرات قیمتها در کالاها و خدماتی است که کمتر تحت تأثیر نوسانات فصلی یا خارجی قرار دارند. تورم پایه معمولاً از قیمتهای کالاهای نوسانی مانند غذا و انرژی جدا میشود تا تصویر دقیقتری از روند کلی تورم ارائه دهد. بانکهای مرکزی بیشتر از تورم پایه برای تصمیمگیریهای پولی استفاده میکنند.

۲. تورم تقاضا (Demand-Pull Inflation)

این نوع تورم زمانی ایجاد میشود که تقاضا برای کالاها و خدمات در اقتصاد از ظرفیت عرضه آنها بیشتر باشد. در این حالت، وقتی مردم و کسبوکارها پول بیشتری در دست دارند، تقاضا افزایش مییابد و قیمتها بالا میرود. این نوع تورم معمولاً در دوران رونق اقتصادی رخ میدهد.

۳. تورم هزینه (Cost-Push Inflation)

تورم هزینه زمانی اتفاق میافتد که هزینههای تولید افزایش مییابد و این افزایش هزینهها به قیمت کالاها و خدمات منتقل میشود. این افزایش هزینهها میتواند ناشی از افزایش قیمت مواد اولیه، افزایش دستمزدها یا افزایش قیمت انرژی باشد. در این حالت، تولیدکنندگان برای جبران افزایش هزینهها قیمتها را بالا میبرند.

۴. تورم پیشبینی شده (Expected Inflation)

این نوع تورم زمانی ایجاد میشود که مردم و کسبوکارها انتظار افزایش قیمتها را در آینده دارند. به همین دلیل، آنها ممکن است دست به اقدامات پیشگیرانه بزنند که خود باعث افزایش تورم میشود. برای مثال، افزایش دستمزدها یا افزایش قیمتها بهعنوان واکنش به این انتظارات میتواند به تورم بیشتر منجر شود.

۵. تورم وارداتی (Imported Inflation)

این نوع تورم زمانی رخ میدهد که افزایش قیمت کالاهای وارداتی باعث افزایش قیمتها در داخل کشور شود. این افزایش قیمتها میتواند بهویژه زمانی اتفاق بیفتد که کشور به واردات وابسته باشد و قیمت جهانی کالاها یا نوسانات ارزی تغییر کند. افزایش قیمت نفت و سایر کالاهای وارداتی میتواند باعث ایجاد این نوع تورم شود.

۶. تورم ساختاری (Structural Inflation)

این نوع تورم زمانی رخ میدهد که مشکلات ساختاری در اقتصاد، مانند عدم توازن میان عرضه و تقاضا، عدم کارایی در بخشهای مختلف اقتصادی یا مشکلات در بازارهای کار، باعث افزایش قیمتها شود. در این نوع تورم، افزایش قیمتها به دلیل مشکلات پایدار در ساختار اقتصادی است که نیاز به اصلاحات دارد.

۷. تورم ناشی از سیاستهای پولی (Monetary Inflation)

این نوع تورم زمانی ایجاد میشود که بانک مرکزی حجم نقدینگی را بیش از حد افزایش دهد. زمانی که بانک مرکزی بهویژه در دوران رکود اقتصادی، پول بیشتری چاپ میکند یا نرخ بهره را کاهش میدهد، ممکن است تورم ناشی از افزایش نقدینگی به وجود آید. این افزایش حجم پول در گردش میتواند باعث افزایش تقاضا و در نتیجه تورم شود.

۸. تورم ناشی از بحرانها و عوامل غیرمنتظره (External Shocks)

بحرانهای جهانی مانند جنگها، بحرانهای نفتی، یا شیوع بیماریهای پاندمیک میتوانند باعث ایجاد تورم شوند. این بحرانها ممکن است عرضه کالاها و خدمات را مختل کنند و باعث افزایش قیمتها در داخل کشور شوند. بهعنوان مثال، بحران نفتی در دهه ۱۹۷۰ و پاندمی کووید-۱۹ تأثیرات شدیدی بر تورم جهانی داشت.

۹. تورم بسیار بالا یا هایپر تورم (Hyperinflation)

هایپر تورم به شرایطی اطلاق میشود که تورم بهطور غیرقابلکنترل و بسیار سریع افزایش مییابد و قیمتها در مدت زمان کوتاهی چندین برابر میشود. این نوع تورم معمولاً در شرایط اقتصادی و سیاسی بحرانی، مانند بحرانهای مالی یا جنگها، رخ میدهد. در این شرایط، ارزش پول ملی بهسرعت کاهش مییابد و مردم برای خرید کالاهای اولیه با مشکلات جدی مواجه میشوند. نمونههای مشهور هایپر تورم در تاریخ شامل هایپر تورم در آلمان در دهه ۱۹۲۰ یا ونزوئلا در دهه ۲۰۱۰ است.

۱۰. تورم مداوم (Persistent Inflation)

تورم مداوم به وضعیت اقتصادی گفته میشود که در آن قیمتها بهطور مداوم در بلندمدت افزایش مییابند. این نوع تورم میتواند ناشی از افزایش هزینههای تولید، تغییرات در سیاستهای پولی و مالی، یا تغییرات در تقاضا باشد. این تورم بهطور پیوسته اقتصاد را تحت فشار قرار میدهد و بهطور معمول کنترل آن دشوار است.

۱۱. تورم متغیر (Variable Inflation)

تورم متغیر به حالتی گفته میشود که در آن نرخ تورم بهطور مداوم تغییر میکند و ثابت نیست. این نوع تورم ممکن است در اثر تغییرات ناگهانی در عوامل اقتصادی مانند قیمت مواد اولیه، نرخ بهره، یا نوسانات ارزی ایجاد شود. دولتها معمولاً از ابزارهای پولی و مالی برای کنترل این نوع تورم استفاده میکنند.

تورم انواع مختلفی دارد که هرکدام میتوانند دلایل خاص خود را داشته باشند و تأثیرات متفاوتی بر اقتصاد بگذارند. درک انواع مختلف تورم و علل آن میتواند به سیاستگذاران و اقتصاددانان کمک کند تا برای کنترل و مدیریت تورم اقدامات مؤثری انجام دهند و از تبعات منفی آن برای جامعه جلوگیری کنند.

تورم نقطه به نقطه چیست؟

ورم نقطه به نقطه (Point-to-Point Inflation) نوعی از اندازهگیری تورم است که تغییرات قیمتها را در یک دوره زمانی مشخص، معمولاً یک سال، نسبت به همان دوره زمانی در سال گذشته نشان میدهد. به عبارت دیگر، این شاخص تفاوت قیمتها را بین یک ماه یا یک فصل خاص از سال جاری و ماه یا فصل مشابه در سال گذشته مقایسه میکند.

برای مثال، اگر در ماه ژانویه سال جاری، قیمت کالاها و خدمات معین ۵٪ نسبت به ماه ژانویه سال گذشته افزایش یابد، نرخ تورم نقطه به نقطه برای این دوره ۵٪ خواهد بود.

این نوع اندازهگیری معمولاً بهعنوان روشی ساده برای مقایسه تغییرات قیمتها در مدت زمان مشابه در دو سال مختلف استفاده میشود و کمک میکند تا تأثیرات تورم بر اقتصاد در طول یک سال شبیهسازی شود. با این حال، تورم نقطه به نقطه نمیتواند تمام تغییرات فصلی یا نوسانات مقطعی قیمتها را در نظر بگیرد، زیرا فقط به تغییرات قیمتها در دورههای مشابه در دو سال مختلف توجه میکند.

تورم انتظاری چیست و چه تاثیری روی تورم اقتصادی دارد؟

ورم انتظاری به توقعات و پیشبینیهای مردم، کسبوکارها و سیاستگذاران اقتصادی از میزان تورم در آینده اطلاق میشود. این نوع تورم بر اساس انتظارات مردم از تغییرات آینده در قیمتها شکل میگیرد و معمولاً از طریق تحلیلهای اقتصادی، اخبار، یا تغییرات در سیاستهای اقتصادی پیشبینی میشود.

تأثیرات تورم انتظاری بر تورم اقتصادی:

- ایجاد یک چرخه خودمحور: اگر مردم و کسبوکارها انتظار افزایش قیمتها را داشته باشند، آنها ممکن است بهسرعت برای خرید کالاها و خدمات اقدام کنند تا از افزایش بیشتر قیمتها جلوگیری کنند. این امر باعث افزایش تقاضا میشود که خود میتواند موجب افزایش قیمتها و در نتیجه تورم بیشتر گردد. بهطور مشابه، کسبوکارها ممکن است قیمتهای خود را افزایش دهند تا پیشاپیش از افزایش هزینههای خود جلوگیری کنند، که به تورم دامن میزند.

- تنظیمات در سیاستهای اقتصادی: بانکهای مرکزی معمولاً با استفاده از نرخ بهره و سایر ابزارهای پولی تلاش میکنند تورم انتظاری را کنترل کنند. اگر مردم انتظار تورم بالا داشته باشند، بانک مرکزی ممکن است نرخ بهره را افزایش دهد تا از مصرف بیرویه و رشد نقدینگی جلوگیری کند و تورم را در حد قابل کنترل نگه دارد.

- تأثیر بر دستمزدها: اگر کارگران انتظار تورم بالا داشته باشند، ممکن است درخواست افزایش دستمزدها کنند تا قدرت خرید خود را حفظ کنند. این درخواستها میتوانند بهطور غیرمستقیم موجب افزایش هزینههای تولید و در نهایت قیمتها شوند.

- پیشبینی و تنظیم سیاستها توسط کسبوکارها: در صورتی که تورم انتظاری بالا باشد، کسبوکارها ممکن است بهطور پیشگیرانه قیمتها را افزایش دهند تا از کاهش سود خود جلوگیری کنند. این میتواند به تشدید تورم در اقتصاد منجر شود.

- اثرات روانی و اعتماد مصرفکنندگان: تورم انتظاری میتواند بر رفتار مصرفکنندگان تأثیر بگذارد. اگر مردم پیشبینی کنند که قیمتها بهطور پیوسته افزایش مییابد، ممکن است مصرف خود را سریعتر انجام دهند، که این به نوبه خود تقاضا را افزایش داده و تورم را بیشتر میکند.

تورم انتظاری نقش حیاتی در شکلدهی به روند تورم اقتصادی دارد. انتظارات تورمی میتواند بهطور مستقیم بر رفتار مصرفکنندگان، کسبوکارها و سیاستگذاران تأثیر بگذارد و باعث ایجاد یک چرخه خودمحور از افزایش قیمتها شود. بنابراین، مدیریت تورم انتظاری از سوی سیاستگذاران و بانکهای مرکزی اهمیت بالایی دارد تا از تشدید تورم و ایجاد نوسانات غیرضروری در اقتصاد جلوگیری شود.

چرا تورم انتظاری ایجاد می شود؟

تورم انتظاری ایجاد میشود زیرا افراد، کسبوکارها و سیاستگذاران اقتصادی بهطور طبیعی به دنبال پیشبینی آینده اقتصادی هستند تا خود را برای شرایط مختلف آماده کنند. این انتظارات معمولاً بر اساس اطلاعات موجود، تجربیات گذشته و تحلیلهای اقتصادی شکل میگیرند. چند دلیل اصلی برای ایجاد تورم انتظاری وجود دارد که به شرح زیر هستند:

۱. اطلاعات و دادههای اقتصادی موجود

افراد و کسبوکارها با توجه به وضعیت اقتصادی جاری و دادههای اقتصادی مانند نرخ رشد اقتصادی، میزان بیکاری، سیاستهای پولی بانکهای مرکزی و تغییرات قیمتها، شروع به پیشبینی تورم آینده میکنند. بهعنوان مثال، اگر اقتصاد در وضعیت رشد باشد و تقاضا برای کالاها و خدمات افزایش یابد، احتمالاً افراد و کسبوکارها انتظار دارند که تورم در آینده افزایش یابد.

۲. سیاستهای پولی و مالی دولت

تصمیمات بانک مرکزی مانند تغییر نرخ بهره یا تزریق نقدینگی به بازار میتواند تأثیر زیادی بر انتظارات تورمی داشته باشد. اگر بانک مرکزی تصمیم به کاهش نرخ بهره بگیرد یا پول بیشتری به اقتصاد وارد کند، مردم ممکن است انتظار تورم بالا داشته باشند. همچنین، اگر دولت بهطور مداوم هزینههای خود را افزایش دهد یا تصمیم به افزایش مالیاتها بگیرد، اینها نیز میتوانند موجب ایجاد تورم انتظاری شوند.

۳. تجربیات گذشته و تاریخ اقتصادی

تورم انتظاری معمولاً تحت تأثیر تجربیات گذشته مردم قرار میگیرد. اگر در گذشته تورم بالا بوده باشد، مردم بهطور خودکار انتظارات تورمی بالا را برای آینده ایجاد میکنند. این رفتار میتواند بهعنوان یک اثر خودکار عمل کند که در آن انتظارات تورمی باعث میشود رفتارهای اقتصادی واقعی تغییر کنند.

۴. انتظار افزایش هزینهها و قیمتها

اگر مردم انتظار داشته باشند که قیمتهای کالاها و خدمات افزایش یابد (مانند افزایش قیمت انرژی یا مواد اولیه)، آنها تمایل دارند زودتر خرید کنند و این باعث افزایش تقاضا میشود. این افزایش تقاضا میتواند خود به افزایش بیشتر قیمتها و ایجاد تورم کمک کند.

۵. دورنمای اقتصادی جهانی

تحولات جهانی مانند تغییرات قیمت نفت، جنگها، بحرانها یا بیماریها میتوانند بر انتظارات تورمی تاثیر بگذارند. بهویژه در اقتصادهای باز، شوکهای خارجی میتوانند تورم انتظاری را افزایش دهند. برای مثال، اگر پیشبینی شود که قیمت نفت در بازار جهانی افزایش یابد، این میتواند موجب افزایش تورم انتظاری در داخل کشور شود.

۶. نوسانات ارز و نرخ تبدیل

نوسانات ارز و تغییرات در نرخ تبدیل ارزها نیز میتواند منجر به تورم انتظاری شود. وقتی ارز یک کشور کاهش مییابد، قیمت کالاهای وارداتی افزایش پیدا میکند و این میتواند باعث افزایش انتظارات تورمی در بازار شود.

۷. رویدادهای اقتصادی و سیاسی پیشبینی شده

رویدادهایی مانند انتخابات، تغییرات در دولتها یا تغییرات در سیاستهای اقتصادی نیز میتوانند انتظارات تورمی را تحت تأثیر قرار دهند. بهویژه در کشورهای با شرایط اقتصادی ناپایدار، مردم ممکن است پیشبینی کنند که بعد از انتخاب یک حزب خاص، تورم افزایش یابد.

تورم انتظاری بهطور عمده نتیجه پیشبینیها و انتظارات مردم از آینده اقتصادی است. این انتظارات میتوانند از اطلاعات موجود، تجربیات گذشته، سیاستهای پولی و مالی دولت، یا رویدادهای جهانی نشأت بگیرند. هنگامی که این انتظارات به واقعیت تبدیل میشوند، میتوانند باعث تغییرات واقعی در رفتار مصرفکنندگان و کسبوکارها شوند و خود باعث ایجاد تورم شوند. بنابراین، مدیریت انتظارات تورمی یکی از چالشهای مهم برای سیاستگذاران اقتصادی است.

تورم در چه بازه زمانی محاسبه می شود؟

تورم معمولاً در بازههای زمانی مشخصی محاسبه میشود که رایجترین این بازهها عبارتند از:

۱. تورم ماهانه

در این حالت، تغییرات قیمتها در یک ماه نسبت به ماه قبلی محاسبه میشود. این روش معمولاً برای رصد تغییرات کوتاهمدت قیمتها و مشاهده نوسانات سریع بازار به کار میرود.

۲. تورم سالانه

تورم سالانه، که به آن تورم نقطه به نقطه هم گفته میشود، تغییرات قیمتها در یک ماه خاص از سال جاری نسبت به همان ماه در سال گذشته را نشان میدهد. بهعنوان مثال، اگر در ماه ژانویه قیمتها در سال جاری نسبت به ژانویه سال گذشته ۵٪ افزایش یافته باشد، نرخ تورم سالانه برای ژانویه ۵٪ خواهد بود. این نوع تورم بیشتر برای تحلیل روند طولانیمدت و بررسی تأثیرات تورم بر اقتصاد استفاده میشود.

۳. تورم سهماهه یا فصلی

در این روش، تغییرات قیمتها در یک فصل خاص از سال (مثل بهار، تابستان، پاییز یا زمستان) نسبت به فصل قبلی محاسبه میشود. این نوع محاسبه بهویژه برای شناسایی روندهای فصلی و اثرات آنها در اقتصاد مفید است.

۴. تورم میانگین (Moving Average Inflation)

در این روش، تورم در بازههای زمانی مختلف (مثلاً سهماهه، ششماهه یا یکساله) محاسبه میشود و بهصورت میانگین نشان داده میشود. این نوع محاسبه میتواند کمک کند تا نوسانات کوتاهمدت را کاهش دهد و تصویر واضحتری از روند تورم در بازههای زمانی متوسط یا طولانیتر ارائه دهد.

بازه زمانی محاسبه تورم بستگی به هدف تحلیل و دادههای مورد نظر دارد. معمولاً از تورم ماهانه و سالانه برای رصد تغییرات قیمتها استفاده میشود، اما برای تحلیلهای دقیقتر و بررسی روندهای طولانیمدت یا فصلی، از محاسبات فصلی یا میانگینهای متحرک نیز استفاده میشود.

نحوه محاسبه نرخ تورم

نرخ تورم بهطور کلی نشاندهنده تغییرات درصدی در قیمت کالاها و خدمات در یک دوره زمانی مشخص (عموماً ماهانه یا سالانه) است. این نرخ معمولاً با مقایسه قیمتهای یک سبد کالای ثابت در دو دوره زمانی مختلف محاسبه میشود. نحوه محاسبه نرخ تورم به شرح زیر است:

مفهوم شاخص قیمت مصرفکننده (CPI)

برای محاسبه نرخ تورم، از شاخص قیمت مصرفکننده (CPI) استفاده میشود. CPI نشاندهنده میانگین تغییرات قیمتها برای کالاها و خدمات مصرفی است که مردم بهطور معمول خریداری میکنند. این شاخص بهعنوان معیاری برای اندازهگیری تورم در نظر گرفته میشود.

محاسبه تورم بر اساس تغییرات CPI

نرخ تورم با استفاده از تغییرات درصدی در CPI در دو دوره زمانی مختلف محاسبه میشود.

فرمول محاسبه نرخ تورم:

نرخ تورم=CPIدوره جاری−CPIدوره پایهCPIدوره پایه×۱۰۰

در این فرمول:

CPIدوره جاریCPIدوره جاری : شاخص قیمت مصرفکننده در دوره جاری

CPIدوره پایهCPIدوره پایه : شاخص قیمت مصرفکننده در دوره پایه

حاصل ضرب در ۱۰۰ بهمنظور تبدیل به درصد است.

مثال محاسبه نرخ تورم:

فرض کنید شاخص قیمت مصرفکننده در ماه ژانویه سال جاری ۱۲۰ و در ماه ژانویه سال گذشته ۱۱۵ باشد. برای محاسبه نرخ تورم، فرمول بهصورت زیر محاسبه میشود:

نرخ تورم=۱۲۰−۱۱۵۱۱۵×۱۰۰=۵۱۱۵×۱۰۰=۴.۳۵%

نرخ تورم=۱۱۵۱۲۰−۱۱۵×۱۰۰=۱۱۵۵×۱۰۰=۴.۳۵%

این نشان میدهد که در یک سال گذشته، قیمتها ۴.۳۵ درصد افزایش یافته است.

تورم نقطه به نقطه (Year-over-Year Inflation)

تورم نقطه به نقطه به تغییرات قیمتها در یک دوره مشابه از سال قبل تا سال جاری اطلاق میشود. این نوع تورم بهطور معمول برای مقایسه تغییرات قیمتها در یک سال خاص نسبت به سال قبل از آن استفاده میشود.

تورم ماهانه و سالانه

- تورم ماهانه: برای محاسبه تورم ماهانه، تغییرات قیمتها در یک ماه نسبت به ماه قبلی محاسبه میشود.

- تورم سالانه: برای محاسبه تورم سالانه، تغییرات قیمتها در یک ماه خاص نسبت به ماه مشابه در سال گذشته بررسی میشود.

سایر روشهای محاسبه نرخ تورم

علاوه بر CPI، روشهای دیگری نیز برای محاسبه نرخ تورم وجود دارد:

- شاخص قیمت تولیدکننده (PPI): این شاخص تغییرات قیمتها را از دیدگاه تولیدکنندگان بررسی میکند و میتواند پیشبینیهایی از تغییرات تورم در آینده بدهد.

- شاخص قیمت مصرفکننده هستهای (Core CPI): این شاخص قیمتها را بدون در نظر گرفتن قیمتهای متغیر و نوسانی مانند غذا و انرژی محاسبه میکند تا تغییرات بنیادی تورم را نشان دهد.

نرخ تورم یکی از شاخصهای مهم اقتصادی است که با محاسبه تغییرات درصدی در قیمت کالاها و خدمات مصرفی اندازهگیری میشود. این محاسبه از طریق شاخص قیمت مصرفکننده (CPI) انجام میشود و میتواند بهصورت ماهانه یا سالانه محاسبه شود. درک نرخ تورم به تحلیلگران اقتصادی کمک میکند تا وضعیت اقتصادی را ارزیابی کرده و تصمیمات سیاستگذاری مناسبی اتخاذ کنند.

قیمت کالاهای موثر بر نرخ تورم

در محاسبه نرخ تورم، برای تعیین میزان تغییرات قیمتها، شاخص قیمت مصرفکننده (CPI) به کار میرود. این شاخص شامل کالاها و خدمات مختلفی است که مصرفکنندگان بهطور معمول خریداری میکنند. برخی از کالاها و خدمات تأثیر زیادی بر نرخ تورم دارند و برخی دیگر از محاسبات خارج هستند. در اینجا به طور کامل توضیح میدهیم که کدام کالاها و خدمات موثر بر نرخ تورم هستند و کدامها از محاسبه تورم کنار گذاشته میشوند.

۱. کالاهای موثر بر نرخ تورم

کالاها و خدمات مختلفی در محاسبه تورم وارد میشوند. این کالاها و خدمات بهطور کلی شامل موارد زیر هستند:

۱.۱. غذا و نوشیدنیها

این گروه شامل قیمتهای مواد غذایی اساسی مانند نان، برنج، گوشت، سبزیجات، میوهها، شیر و سایر مواد خوراکی است. تغییرات در این بخش میتواند تأثیر زیادی بر تورم داشته باشد زیرا این کالاها بخش بزرگی از هزینههای خانوار را تشکیل میدهند.

۱.۲. مسکن

هزینههای مسکن که شامل اجاره بها، هزینه خرید خانه، تعمیرات و نگهداری خانه، آب، برق و گاز است، یکی از بزرگترین عوامل تاثیرگذار بر نرخ تورم است. افزایش قیمت مسکن معمولاً باعث افزایش قابل توجه تورم میشود.

۱.۳. حمل و نقل

قیمت سوخت، خودروها و هزینههای حمل و نقل عمومی نیز جزو اقلام مهم در محاسبه نرخ تورم هستند. افزایش قیمت سوخت یا هزینههای حمل و نقل عمومی معمولاً باعث افزایش قیمت کالاها و خدمات دیگر میشود.

۱.۴. پوشاک

قیمت لباس و پوشاک نیز تأثیر زیادی بر تورم دارد. افزایش قیمتها در صنعت پوشاک میتواند بهویژه در فصول مختلف سال، بر نرخ تورم اثرگذار باشد.

۱.۵. مراقبتهای بهداشتی و پزشکی

هزینههای خدمات پزشکی و دارویی، از جمله درمانهای پزشکی، داروها و بیمههای درمانی، یکی از اقلام مهم در محاسبه تورم است.

۱.۶. تفریح و فرهنگ

هزینههای مربوط به تفریحات، سینما، تئاتر، کتابها و فعالیتهای فرهنگی نیز در محاسبه تورم وارد میشود. این بخش معمولاً نسبت به بخشهای دیگر کمتر تأثیرگذار است، اما در موارد خاص میتواند تغییرات قابل توجهی داشته باشد.

۱.۷. آموزش

هزینههای مربوط به تحصیل، مدارس، دانشگاهها و کلاسهای آموزشی نیز جزو کالاهایی هستند که در محاسبه تورم وارد میشوند.

کالاهایی که در محاسبه تورم حساب نمیشوند

در محاسبه تورم، برخی کالاها و خدمات از محاسبات خارج هستند، زیرا تغییرات قیمت آنها ممکن است بهطور مستقیم بر رفاه عمومی تأثیر نگذارد یا تغییرات آنها نوسانات کوتاهمدت و مقطعی داشته باشد. این کالاها عبارتند از:

۲.۱. غذا و نوشیدنیهای الکلی

در بیشتر موارد، غذا و نوشیدنیهای الکلی از محاسبه تورم کنار گذاشته میشوند، زیرا مصرف آنها در مقایسه با سایر مواد غذایی اساسی محدودتر است.

۲.۲. قیمت طلا و ارز

با وجود اینکه تغییرات قیمت طلا و ارز ممکن است تأثیر زیادی بر اقتصاد و بازارهای مالی داشته باشد، معمولاً این کالاها در محاسبه تورم وارد نمیشوند، زیرا آنها کالاهایی هستند که بهطور عمده در بازارهای سرمایه گذاری و خریدهای خاص مورد استفاده قرار میگیرند.

۲.۳. کالاهای وارداتی خاص

برخی کالاهای وارداتی خاص که تنها درصد کمی از مصرف خانوارها را تشکیل میدهند، مانند برخی کالاهای لوکس یا خاص، ممکن است از محاسبات تورم کنار گذاشته شوند.

۲.۴. اقلام نوسانی (مانند قیمت انرژی و مواد اولیه)

در برخی از محاسبات، تغییرات در قیمت انرژی مانند نفت و گاز، و همچنین مواد اولیه که ممکن است نوسانات زیادی در کوتاهمدت داشته باشند، بهطور جداگانه محاسبه میشوند. این کالاها بهدلیل نوسانات بالا در کوتاهمدت، در برخی شاخصهای تورم مانند CPI هسته که قیمتهای نوسانی را حذف میکند، گنجانده نمیشوند.

چرا برخی کالاها از محاسبه تورم کنار گذاشته میشوند؟

یکی از دلایل کنار گذاشتن برخی کالاها از محاسبات تورم، نوسانات شدید و مقطعی قیمت آنهاست. بهعنوان مثال، قیمت نفت میتواند تحت تأثیر عوامل جهانی تغییر کند، اما این تغییرات لزوماً تأثیر پایدار و طولانیمدتی بر هزینههای خانوارها ندارند. از طرفی، کالاهایی که مصرف آنها بهطور کلی به یک قشر خاص از مردم محدود میشود، ممکن است تأثیر زیادی بر مصرف عمومی نداشته باشند و از محاسبات تورم حذف شوند.

کالاهایی که در محاسبه تورم وارد میشوند، معمولاً کالاها و خدماتی هستند که بخش بزرگی از هزینههای روزمره مردم را تشکیل میدهند. در مقابل، کالاها و خدماتی که نوسانات آنها تأثیر زیادی بر سطح عمومی قیمتها و رفاه اقتصادی ندارند، از محاسبه تورم کنار گذاشته میشوند.

رکود تورمی چیست

رکود تورمی وضعیتی اقتصادی است که در آن همزمان با رکود اقتصادی (کاهش رشد اقتصادی و افزایش بیکاری)، تورم بالا نیز وجود دارد. در این شرایط، اقتصاد با دو مشکل عمده مواجه میشود: کاهش تولید و اشتغال همراه با افزایش قیمتها. این وضعیت معمولاً باعث ایجاد مشکلات جدی برای مصرفکنندگان و تولیدکنندگان میشود و از آن بهعنوان یک بحران اقتصادی پیچیده یاد میشود.

ویژگیهای رکود تورمی

- کاهش تولید و رشد اقتصادی: در رکود تورمی، فعالیتهای اقتصادی کاهش مییابد و تولید ناخالص داخلی (GDP) معمولاً کاهش پیدا میکند.

- افزایش بیکاری: به دلیل کاهش تولید، بسیاری از شرکتها به کاهش نیروی کار میپردازند که باعث افزایش نرخ بیکاری میشود.

- افزایش قیمتها (تورم): در عین حال که تولید کاهش مییابد، قیمتها به دلایلی مانند افزایش هزینههای تولید، کاهش عرضه و افزایش تقاضا در برخی بخشها، همچنان بالا میرود.

- کاهش قدرت خرید مردم: به دلیل افزایش قیمتها و بیکاری، قدرت خرید مردم کاهش مییابد و استانداردهای زندگی پایین میآید.

علل رکود تورمی

- شوکهای عرضه: افزایش هزینههای تولید، مانند افزایش قیمت نفت یا دیگر کالاهای ضروری، میتواند باعث کاهش عرضه کالاها و خدمات شود و در عین حال باعث افزایش قیمتها گردد.

- سیاستهای پولی نامناسب: در برخی موارد، سیاستهای پولی انبساطی (چاپ پول بیشتر) میتواند منجر به افزایش تورم شود، در حالی که رشد اقتصادی همچنان پایین است.

- کاهش تقاضای کل: کاهش تقاضای مصرفکنندگان به دلیل عدم اطمینان اقتصادی یا کاهش درآمدها، ممکن است به رکود اقتصادی منجر شود، اما این رکود با افزایش هزینههای تولید همچنان تورم را بالا نگه دارد.

اثرات رکود تورمی

- تاثیر منفی بر کسبوکارها: در این شرایط، کسبوکارها با کاهش تقاضا و افزایش هزینهها مواجه میشوند که میتواند به ورشکستگی بسیاری از آنها منجر شود.

- تأثیر منفی بر رفاه اجتماعی: با افزایش بیکاری و کاهش قدرت خرید مردم، فشار اقتصادی بیشتری بر خانوارها وارد میشود.

- چالشهای سیاستگذاری: در مواجهه با رکود تورمی، سیاستگذاران با چالشهای زیادی روبرو میشوند. اعمال سیاستهای پولی انقباضی برای کاهش تورم ممکن است رکود را تشدید کند، در حالی که سیاستهای انبساطی برای تحریک اقتصاد میتوانند تورم را افزایش دهند.

رکود تورمی یک وضعیت پیچیده اقتصادی است که در آن همزمان با رکود اقتصادی، تورم بالا وجود دارد. این وضعیت میتواند اثرات منفی شدیدی بر رفاه اجتماعی و رشد اقتصادی داشته باشد و چالشهای بزرگی برای سیاستگذاران ایجاد کند.

ابر تورم چیست

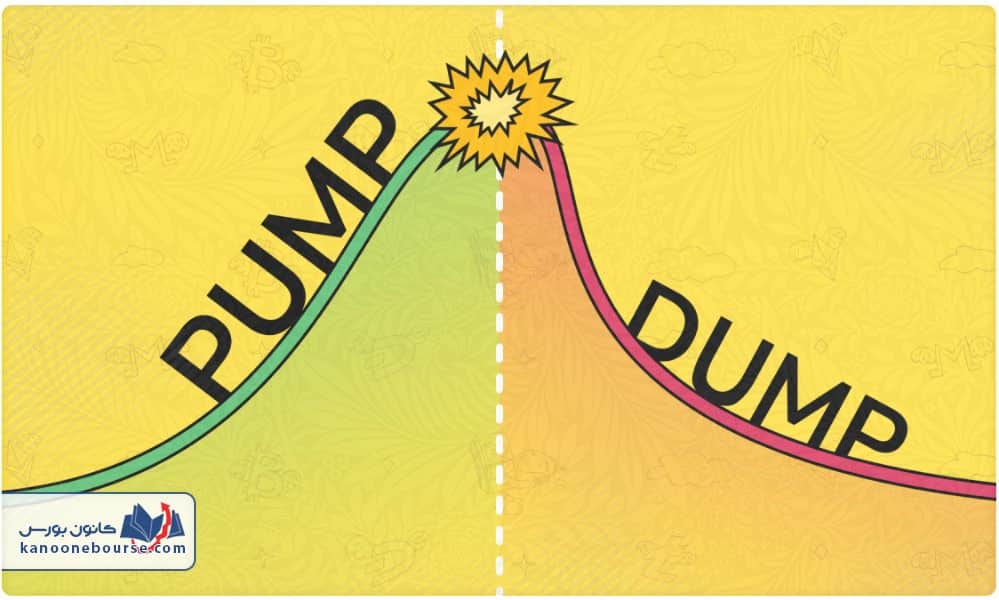

ابر تورم یا Hyperinflation به وضعیتی اقتصادی اطلاق میشود که در آن نرخ تورم به شدت بالا میرود، بهطوریکه قیمتها به طور غیرقابل کنترل افزایش مییابند و ارزش پول ملی به شدت کاهش مییابد. این پدیده معمولاً زمانی رخ میدهد که رشد نقدینگی بسیار زیاد و خارج از کنترل باشد، و باعث کاهش اعتماد مردم به پول ملی و در نتیجه افزایش شدید قیمتها میشود.

ویژگیهای ابرتورم

- افزایش بسیار سریع قیمتها: در حالت ابرتورم، قیمتها در مدت زمان کوتاهی به سرعت و بهطور تصاعدی افزایش مییابند. نرخ تورم ماهانه میتواند به چند صد یا حتی چند هزار درصد برسد.

- کاهش شدید ارزش پول ملی: پول ملی در این شرایط به شدت کاهش مییابد و مردم دیگر تمایلی به نگهداری پول نقد ندارند. این امر میتواند منجر به استفاده از ارزهای خارجی یا کالاهای دیگر برای مبادلات شود.

- بیاعتمادی به پول ملی: مردم دیگر به پول ملی اعتماد نمیکنند و برای حفظ ارزش داراییهای خود به خرید کالاهای فیزیکی مانند طلا، ارزهای خارجی یا دیگر داراییها روی میآورند.

- فرار سرمایهها: سرمایهگذاران و مردم عادی به دلیل کاهش ارزش پول، سرمایههای خود را به خارج از کشور یا به داراییهای با ارزش ثابت منتقل میکنند.

علل ابرتورم

- افزایش بیرویه نقدینگی: چاپ بیش از حد پول توسط دولت برای تأمین مالی کسری بودجه یا دیگر اهداف اقتصادی میتواند منجر به ابرتورم شود.

- کاهش تولید و عرضه کالاها: در شرایطی که تولید کالاها و خدمات کاهش مییابد و عرضه به اندازه تقاضا نیست، فشار بر قیمتها افزایش مییابد و باعث تورم شدید میشود.

- عدم اعتماد به سیاستهای اقتصادی دولت: در صورتی که سیاستهای اقتصادی دولت باعث ایجاد بیاعتمادی در مردم شود، آنها ممکن است تصمیم به خروج سرمایههای خود بگیرند و این موضوع میتواند تورم را شدت بخشد.

- شوکهای خارجی و بحرانهای جهانی: جنگها، تحریمها یا بحرانهای جهانی میتوانند به اقتصاد یک کشور آسیب بزنند و باعث ابرتورم شوند.

- کاهش شدید تولید داخلی: اگر یک کشور به شدت به واردات وابسته باشد و توانایی تولید داخلی خود را از دست بدهد، میتواند به کمبود کالاها و افزایش قیمتها منجر شود.

اثرات ابرتورم

- فقر شدید: ابرتورم باعث کاهش شدید قدرت خرید مردم میشود و به طور گستردهای سطح رفاه اجتماعی را کاهش میدهد.

- بیثباتی اجتماعی: افزایش قیمتها و کاهش ارزش پول میتواند به نارضایتی عمومی و حتی آشوبهای اجتماعی منجر شود.

- اختلال در مبادلات اقتصادی: ابرتورم باعث اختلال در فرآیندهای اقتصادی معمول میشود، زیرا افراد نمیتوانند پیشبینی دقیقی از قیمتها داشته باشند و این باعث بروز مشکلات در مبادلات تجاری و مصرفی میشود.

- افزایش بیکاری: به دلیل کاهش تولید و رشد اقتصادی منفی، بیکاری به شدت افزایش مییابد.

مثالهای تاریخی

- آلمان (دهه ۱۹۲۰): یکی از مشهورترین نمونههای ابرتورم در تاریخ، بحران ابرتورم آلمان در اوایل دهه ۱۹۲۰ است که پس از جنگ جهانی اول به دلیل چاپ بیرویه پول توسط دولت آلمان برای تأمین مالی خسارتهای جنگ رخ داد. در آن زمان، قیمتها بهطور غیرقابل تصور افزایش یافت و مردم مجبور بودند برای خرید کالاهای اساسی ساعتها در صف بایستند.

- زیمبابوه (دهه ۲۰۰۰): زیمبابوه در اواخر دهه ۲۰۰۰ شاهد ابرتورم بود که به دلیل مدیریت ضعیف اقتصادی و سیاستهای پولی نادرست به وقوع پیوست. نرخ تورم در این کشور به میلیونها درصد رسید و ارزش پول ملی به شدت کاهش یافت.

- ونزوئلا (۲۰۱۰-۲۰۲۰): بحران اقتصادی در ونزوئلا نیز به ابرتورم منجر شد که به دلیل کاهش تولید نفت (که منبع اصلی درآمد کشور بود) و چاپ پول برای تأمین مالی کسری بودجه دولت رخ داد. این ابرتورم باعث افزایش شدید قیمتها و کاهش شدید قدرت خرید مردم شد.

ابر تورم یک وضعیت بسیار نادر ولی خطرناک اقتصادی است که در آن قیمتها به شدت و بهطور غیرقابل کنترل افزایش مییابند و ارزش پول کاهش مییابد. این وضعیت باعث ایجاد مشکلات جدی اقتصادی و اجتماعی میشود و به شدت بر رفاه مردم و سلامت اقتصادی یک کشور تأثیر میگذارد.

در چه کشورهایی ابر تورم داشته ایم و چرا؟

ابر تورم در تاریخ اقتصادی کشورهای مختلف پدید آمده است و هر بار به دلایل خاص خود رخ داده که میتوانند ترکیبی از عوامل اقتصادی، سیاسی و اجتماعی باشند. در ادامه، برخی از کشورهایی که تجربه ابرتورم را داشتهاند و دلایل ایجاد آنها را بررسی میکنیم:

۱. آلمان (دهه ۱۹۲۰)

دلیل ایجاد ابرتورم: پس از پایان جنگ جهانی اول، آلمان با مشکلات اقتصادی و مالی زیادی مواجه شد. این کشور مجبور به پرداخت خسارتهای سنگین جنگ به کشورهای پیروز بود و برای تأمین این هزینهها اقدام به چاپ پول به مقدار زیاد کرد. سیاستهای اقتصادی ضعیف و شرایط پس از جنگ باعث شد تا نقدینگی بسیار زیادی وارد بازار شود که در نتیجه به تورم شدید و در نهایت ابرتورم انجامید.

در سال ۱۹۲۳، نرخ تورم در آلمان به قدری بالا رفت که قیمتها در یک روز چندین بار تغییر میکرد. مردم مجبور به حمل دستههای بزرگ پول برای خرید کالاهای اساسی شدند. این بحران به نابودی اقتصادی و اجتماعی منجر شد و یکی از دلایل بروز نارضایتیهای گسترده در آلمان بود که در نهایت به صعود نازیها و رهبری هیتلر منجر شد.

۲. زیمبابوه (دهه ۲۰۰۰)

دلیل ایجاد ابرتورم: در اوایل دهه ۲۰۰۰، زیمبابوه تحت رهبری رابرت موگابه با مشکلات اقتصادی جدی روبرو شد. سیاستهای نادرست دولت، از جمله ملیسازی مزارع کشاورزی و اصلاحات اراضی که منجر به کاهش تولیدات کشاورزی شد، باعث کاهش شدید تولید داخلی شد. در کنار اینها، دولت به شدت اقدام به چاپ پول برای تأمین هزینههای دولتی کرد. این اقدامات در نهایت منجر به ابرتورم شد.

در سال ۲۰۰۸، نرخ تورم در زیمبابوه به بیش از ۷۹ میلیارد درصد رسید. قیمتها به سرعت افزایش یافت و ارز زیمبابوه عملاً بیارزش شد. مردم مجبور به استفاده از ارزهای خارجی مانند دلار آمریکا و رند آفریقای جنوبی برای خرید کالاهای اساسی شدند. این بحران اقتصادی باعث افزایش فقر و بیکاری شد و منجر به مهاجرت گسترده مردم از کشور شد.

۳. ونزوئلا (۲۰۱۰-۲۰۲۰)

دلیل ایجاد ابرتورم: ونزوئلا یکی از بزرگترین تولیدکنندگان نفت در جهان است، اما در دهه ۲۰۱۰ با کاهش شدید قیمت نفت جهانی و سیاستهای اقتصادی ضعیف دولت نیکولاس مادورو مواجه شد. دولت برای تأمین هزینههای جاری خود شروع به چاپ پول کرد و با کاهش تولید نفت، وابستگی کشور به درآمدهای نفتی افزایش یافت. این دو عامل، به همراه تحریمهای بینالمللی، باعث بروز بحران تورمی در ونزوئلا شد.

در اوایل سال ۲۰۱۹، نرخ تورم در ونزوئلا به بیش از ۱ میلیون درصد رسید. این وضعیت باعث افزایش شدید قیمتها، کاهش شدید قدرت خرید مردم و کمبود کالاهای اساسی مانند غذا و دارو شد. بسیاری از مردم به کشورهای همسایه مهاجرت کردند و این بحران اقتصادی به شدت به رفاه اجتماعی آسیب زد.

۴. مجارستان (بعد از جنگ جهانی دوم)

دلیل ایجاد ابرتورم: مجارستان پس از پایان جنگ جهانی دوم و در سالهای ۱۹۴۵ تا ۱۹۴۶ با مشکلات اقتصادی فراوانی مواجه شد. دولت مجارستان برای بازسازی کشور و جبران خسارتهای جنگی اقدام به چاپ پول زیاد کرد. در کنار این، کشور با بحرانهای سیاسی و اجتماعی نیز روبرو بود که به تشدید تورم کمک کرد.

در این دوره، نرخ تورم در مجارستان به حدی رسید که در برخی موارد قیمتها هر ۱۵ ساعت دو برابر میشد. این ابرتورم به کاهش شدید ارزش پول مجارستان منجر شد و مردم از ارزهای خارجی استفاده میکردند. در نهایت، دولت مجبور به حذف پول قدیمی و چاپ اسکناسهای جدید شد.

۵. یونان (دهه ۱۹۴۰)

دلیل ایجاد ابرتورم: در طول جنگ جهانی دوم و پس از آن، یونان با مشکلات اقتصادی و سیاسی فراوانی روبرو بود. اشغال یونان توسط نیروهای آلمانی در جنگ جهانی دوم باعث شد تا این کشور دچار کمبود کالاهای اساسی و بحران مالی شود. پس از جنگ، دولت یونان برای تأمین هزینههای خود و جبران خسارات جنگی اقدام به چاپ پول کرد که این امر به تورم شدید منجر شد.

در اواخر دهه ۱۹۴۰، یونان شاهد یکی از بالاترین نرخهای تورم تاریخ خود بود. این بحران اقتصادی باعث کاهش ارزش پول ملی و مشکلات اقتصادی و اجتماعی فراوانی شد. برای مقابله با این بحران، یونان مجبور شد تا ارز جدیدی معرفی کند.

ابر تورم در کشورهای مختلف به دلایل متنوعی از جمله سیاستهای پولی نادرست، بحرانهای سیاسی، جنگها و کاهش شدید تولیدات داخلی ایجاد شده است. در همه این موارد، چاپ بیرویه پول و ناتوانی دولتها در کنترل اقتصاد باعث شد که ارزش پول ملی کاهش یابد و به ابرتورم منجر شود. این بحرانها نه تنها به مشکلات اقتصادی گستردهای منجر شدند، بلکه پیامدهای اجتماعی و سیاسی نیز داشتند که در برخی موارد به تغییرات سیاسی عمده و حتی بحرانهای اجتماعی شدید منتهی شد.

تورم در دنیا بعد از بحران اقتصادی ۲۰۰۸

پس از بحران اقتصادی جهانی ۲۰۰۸، تورم در بسیاری از کشورهای جهان با تغییرات عمدهای روبرو شد. بحران مالی جهانی که ناشی از سقوط بازار مسکن در ایالات متحده و بحرانهای مالی در بانکها بود، باعث رکود شدید اقتصادی در بسیاری از کشورهای صنعتی و در حال توسعه شد. با این حال، اثرات تورم در کشورهای مختلف به دلایل مختلفی از جمله سیاستهای پولی، نرخ بهره، و وضعیت اقتصادی داخلی متفاوت بود.

۱. تورم در کشورهای پیشرفته:

در کشورهای پیشرفته مانند ایالات متحده، اتحادیه اروپا و ژاپن، بحران مالی جهانی به رکود اقتصادی عمیقی منجر شد. در این کشورها، نرخ تورم به طور کلی پایین ماند یا در برخی موارد به سمت تضاد تورم (Deflation) پیش رفت، به ویژه در سالهای اولیه پس از بحران.

- ایالات متحده: در ابتدا، ایالات متحده با تورم نسبتاً پایین مواجه بود. با اینکه بحران ۲۰۰۸ باعث رکود اقتصادی شد، سیاستهای پولی انبساطی بانک مرکزی ایالات متحده (فدرال رزرو)، از جمله کاهش نرخ بهره و برنامههای خرید اوراق قرضه (کیف پول کمّی)، تلاش کردند تا از انجماد اقتصادی جلوگیری کنند. این اقدامات باعث شد که نرخ تورم در سالهای بعد از بحران پایین باقی بماند، بهویژه در سالهای ۲۰۰۹ تا ۲۰۱۳ که در برخی دورهها حتی نرخ تورم به صفر نزدیک شد.

- اتحادیه اروپا: کشورهای اروپایی نیز با بحران مالی مشابهی روبرو بودند و در برخی موارد، مانند یونان و اسپانیا، تورم در ابتدا منفی بود (یعنی تضاد تورم). در این کشورها، سیاستهای ریاضتی و کاهش هزینههای دولتی منجر به کاهش تقاضا و در نتیجه تورم پایین یا منفی شد.

- ژاپن: ژاپن پیش از بحران ۲۰۰۸ با مشکلات اقتصادی خود روبرو بود و پس از آن نیز با تورم پایین یا حتی تضاد تورم مواجه شد. این کشور برای دههها با نرخهای تورم پایین دست و پنجه نرم کرده است و بعد از بحران مالی جهانی، سیاستهای پولی انبساطی خود را شدت بخشید تا از سقوط قیمتها و رکود اقتصادی جلوگیری کند.

۲. تورم در کشورهای در حال توسعه:

در کشورهای در حال توسعه، اثرات بحران اقتصادی ۲۰۰۸ به دلیل بحرانهای ساختاری داخلی و وابستگی به بازارهای جهانی متفاوت بود. برخی از این کشورها با نرخهای بالای تورم روبرو شدند، در حالی که دیگران موفق شدند در مقابل بحران ایستادگی کنند و تورم را کنترل کنند.

- برزیل و آرژانتین: این دو کشور در دوره پس از بحران ۲۰۰۸ با مشکلات اقتصادی مواجه شدند و سیاستهای پولی و مالی خود را برای تحریک رشد اقتصادی اتخاذ کردند. در برخی سالها، تورم در این کشورها به طور قابل توجهی افزایش یافت، به ویژه در آرژانتین که با بحرانهای مالی داخلی و نرخهای بالای تورم دست و پنجه نرم کرد.

- ترکیه: پس از بحران ۲۰۰۸، ترکیه دچار یک دوره از رشد اقتصادی شد، اما با تورم نسبتا بالا روبرو بود. مشکلات اقتصادی داخلی، بدهیهای دولتی و نوسانات ارز باعث شد که نرخ تورم در ترکیه از سال ۲۰۱۰ به بعد به طور مستمر بالا بماند.

۳. تورم در کشورهای توسعهیافته و نرخهای بهره:

در واکنش به بحران اقتصادی ۲۰۰۸، بانکهای مرکزی در بسیاری از کشورهای توسعهیافته سیاستهای پولی انبساطی شدیدی را اتخاذ کردند. این سیاستها شامل کاهش نرخ بهره به سطوح تاریخی پایین و اجرای برنامههای خرید اوراق قرضه (کیف پول کمّی) بود. این اقدامات به کاهش نرخ تورم کمک کردند، اما در عین حال نگرانیهایی نیز در مورد تورم نهفته (یعنی تورم بالقوهای که ممکن است در آینده به وجود آید) به وجود آورد.

۴. تورم و بحرانهای اقتصادی در کشورهای توسعهیافته:

در کشورهای در حال توسعه، بحران ۲۰۰۸ به طور عمده به افزایش نرخ بیکاری و کاهش تولید منجر شد، اما در عین حال در برخی موارد نرخ تورم به شدت افزایش یافت. کشورهای تولیدکننده نفت و کالاهای اساسی مانند ونزوئلا و برخی کشورهای آفریقایی از بحران جهانی متاثر شدند و با افزایش قیمت کالاهای وارداتی و کاهش ارزش پول ملی خود مواجه شدند.

۵. پاسخهای اقتصادی و تورم پس از بحران ۲۰۰۸:

- افزایش قیمت کالاهای اولیه: یکی از پیامدهای پس از بحران ۲۰۰۸، افزایش قیمت کالاهای اولیه مانند نفت، غلات، فلزات و مواد معدنی بود. این افزایش قیمتها به ویژه برای کشورهای واردکننده این کالاها تورم بالاتری را به همراه داشت.

- پولگرایی و افزایش نقدینگی: به دلیل سیاستهای پولی انبساطی بانکهای مرکزی و افزایش نقدینگی، برخی از کشورها نگرانیهایی درباره احتمال افزایش تورم در آینده داشتند. این نگرانیها در کشورهای با بدهیهای بالا و نقدینگی زیاد بیشتر بود.

۶. تورم در چین و هند:

چین و هند که از کشورهای بزرگ در حال توسعه هستند، پس از بحران ۲۰۰۸ توانستند از رکود جهانی فاصله بگیرند و نرخ تورم نسبی را کنترل کنند. سیاستهای توسعهای در چین و همچنین سرمایه گذاریهای عظیم در بخش زیرساختها و تولید باعث شد که این کشور بتواند نرخ تورم خود را در سطحی قابل قبول نگه دارد.

پس از بحران اقتصادی ۲۰۰۸، تاثیرات تورم در کشورهای مختلف به دلایل اقتصادی و سیاستهای پولی متفاوت بود. در کشورهای پیشرفته، نرخ تورم معمولاً پایین باقی ماند، در حالی که در برخی کشورهای در حال توسعه، تورم بالا و نوسانات اقتصادی افزایش یافت. در مجموع، بحران ۲۰۰۸ باعث شد که کشورهای مختلف برای مدیریت نرخ تورم و رکود اقتصادی به سیاستهای مختلفی روی آورند، که اثرات آن در سالهای بعد ادامه یافت.

تاثیر تورم بر وضعیت اقتصادی مردم

تورم تأثیرات عمیق و گستردهای بر وضعیت اقتصادی مردم دارد که میتواند در جنبههای مختلف زندگی آنها خود را نشان دهد. در اینجا به چندین تأثیر اصلی تورم بر وضعیت اقتصادی مردم پرداخته میشود:

۱. کاهش قدرت خرید:

یکی از تأثیرات اصلی تورم بر وضعیت اقتصادی مردم، کاهش قدرت خرید است. هنگامی که قیمت کالاها و خدمات به طور مداوم افزایش مییابد، قدرت پولی که مردم در دست دارند کاهش مییابد. به عبارت دیگر، با افزایش قیمتها، مردم نمیتوانند همان مقدار کالا و خدمات را که قبلاً میتوانستند خریداری کنند، به دست آورند. این مسئله به ویژه برای افرادی که درآمد ثابت دارند، مانند کارکنان دولتی و بازنشستگان، شدیدتر است.

۲. افزایش هزینههای زندگی:

تورم باعث افزایش هزینههای روزمره زندگی میشود. کالاهای اساسی مانند مواد غذایی، مسکن، حمل و نقل و دارو با افزایش قیمت روبرو میشوند. این افزایش قیمتها، زندگی را برای افرادی که درآمد محدودی دارند، دشوارتر میکند و ممکن است منجر به کاهش کیفیت زندگی شود.

۳. بیثباتی اقتصادی و اجتماعی:

تورم بالا باعث بیثباتی اقتصادی میشود و مردم را در موقعیتهای مالی نامطمئن قرار میدهد. این بیثباتی میتواند به افزایش نارضایتیهای اجتماعی و سیاسی منجر شود، زیرا افراد از عدم توانایی در تأمین نیازهای اساسی خود احساس ناراحتی میکنند. اعتراضات، نارضایتیها و تغییرات اجتماعی از نتایج ممکن این بیثباتی هستند.

۴. تورم و پساندازهای مردم:

با افزایش تورم، ارزش پولی که مردم برای پسانداز ذخیره کردهاند کاهش مییابد. اگر نرخ تورم بالاتر از نرخ بهره پسانداز باشد، پساندازهای مردم ارزش خود را از دست میدهند. این امر باعث میشود مردم تمایل کمتری به پسانداز داشته باشند و به جای آن، بیشتر به مصرف روی آورند که این وضعیت میتواند به تورم بیشتر منجر شود.

۵. افزایش نرخ بهره و تأثیر آن بر وامها:

تورم معمولاً باعث افزایش نرخ بهره میشود. این افزایش نرخ بهره باعث میشود که مردم برای دریافت وام با هزینه بیشتری مواجه شوند. اقساط وامها برای افرادی که قرضهای مختلف دارند، سنگینتر میشود و این مسئله میتواند فشار مالی زیادی را بر خانوادهها وارد کند. به ویژه در کشورهایی که نرخ تورم بالا است، افراد با مشکلات بیشتری در پرداخت اقساط وامهای خود مواجه میشوند.

۶. نابرابریهای اقتصادی:

تورم به طور نامساوی بر افراد مختلف جامعه تأثیر میگذارد. گروههای کمدرآمد و افرادی که درآمد ثابت دارند، بیشتر از افزایش قیمتها آسیب میبینند. در مقابل، افرادی که دارای داراییهای واقعی مانند املاک یا سهام هستند، ممکن است از تورم سود ببرند، زیرا قیمت این داراییها معمولاً با تورم افزایش مییابد. این مسئله میتواند نابرابریهای اقتصادی را تشدید کند و فاصله میان طبقات مختلف اجتماعی را بیشتر کند.

۷. افزایش بیکاری:

تورم بالا میتواند به رکود اقتصادی منجر شود که یکی از پیامدهای آن، افزایش بیکاری است. وقتی هزینهها افزایش مییابد و تقاضا برای کالاها و خدمات کاهش مییابد، بسیاری از شرکتها قادر به استخدام نیروی کار اضافی نیستند یا مجبور به کاهش تعداد کارکنان خود میشوند. این امر میتواند باعث کاهش فرصتهای شغلی و افزایش بیکاری در سطح جامعه شود.

۸. اثرات منفی بر بازنشستگان و افرادی با درآمد ثابت:

افراد بازنشسته و کسانی که درآمد ثابت دارند، بیشترین آسیب را از تورم میبینند. حقوق بازنشستگان یا حقوق ثابت، معمولاً بهطور مرتب با نرخ تورم تطبیق داده نمیشود، بنابراین افزایش قیمتها باعث کاهش قدرت خرید آنها میشود. این افراد به ویژه در زمانهای تورم بالا، در تأمین هزینههای روزمره خود با مشکلات جدی روبرو میشوند.

تورم تأثیرات پیچیده و چندگانهای بر وضعیت اقتصادی مردم دارد. از کاهش قدرت خرید و افزایش هزینههای زندگی گرفته تا بیثباتیهای اقتصادی و اجتماعی، تورم میتواند به چالشی بزرگ برای زندگی روزمره افراد تبدیل شود. برای کاهش این اثرات منفی، سیاستهای اقتصادی موثر و کنترل تورم توسط دولتها و بانکهای مرکزی اهمیت زیادی دارد.

تورم و سرمایه گذاری

تورم و سرمایه گذاری رابطهای پیچیده دارند و تأثیرات قابل توجهی بر تصمیمات سرمایه گذاری و بازده سرمایهگذاران دارند. در زمانهای تورم بالا، سرمایهگذاران باید استراتژیهایی را برای محافظت از سرمایه خود و بهرهبرداری از شرایط جدید اتخاذ کنند. در اینجا به بررسی این رابطه و چگونگی تأثیر تورم بر سرمایه گذاری میپردازیم:

۱. کاهش ارزش پول نقد:

یکی از تأثیرات اصلی تورم بر سرمایه گذاری، کاهش ارزش پول نقد است. وقتی که تورم بالا میرود، ارزش پول در دست افراد کاهش مییابد و این به معنای کاهش قدرت خرید است. بنابراین، نگهداری نقدی در شرایط تورمی باعث میشود که سرمایهگذاران در معرض از دست دادن ارزش سرمایه خود قرار بگیرند. به همین دلیل، سرمایهگذاران به دنبال داراییهایی میروند که بتوانند در برابر تورم محافظت کنند.

۲. سرمایه گذاری در داراییهای واقعی:

برای مقابله با اثرات منفی تورم، سرمایهگذاران معمولاً به سمت داراییهای واقعی (مثل طلا، مسکن و زمین) حرکت میکنند. این داراییها در برابر تورم مقاوم هستند، زیرا ارزش آنها معمولاً با افزایش قیمتها افزایش مییابد. به عنوان مثال، قیمت طلا در طول تاریخ نشان داده که در زمانهای تورم بالا افزایش مییابد. همینطور، املاک و مستغلات به عنوان یک سرمایه گذاری با ارزش افزوده در مقابل تورم شناخته میشوند.

۳. افزایش نرخ بهره و تأثیر آن بر اوراق قرضه:

یکی از راههای معمول دولتها برای مقابله با تورم، افزایش نرخ بهره است. با افزایش نرخ بهره، هزینه استقراض بیشتر میشود و این میتواند تأثیر منفی بر ارزش اوراق قرضه بگذارد. زمانی که نرخ بهره افزایش مییابد، قیمت اوراق قرضه کاهش مییابد و این برای سرمایهگذاران اوراق قرضه میتواند زیانآور باشد. بنابراین، سرمایهگذاران باید در زمانهای تورم بالا از اوراق قرضه بلندمدت اجتناب کنند یا به اوراق قرضه کوتاهمدت یا اوراق با نرخهای بهره متغیر روی آورند.

۴. تأثیر تورم بر سهام:

تورم میتواند تأثیرات متفاوتی بر بازار سهام داشته باشد. از یک سو، افزایش قیمتها میتواند باعث افزایش درآمد شرکتها و در نتیجه افزایش ارزش سهام شود، به خصوص در صنایع و بخشهایی که قادر به انتقال افزایش هزینهها به مصرفکنندگان هستند. از سوی دیگر، تورم بالا میتواند به افزایش هزینهها و کاهش سودآوری شرکتها منجر شود که ممکن است ارزش سهام را تحت فشار قرار دهد.

۵. دورههای رکود تورمی:

در برخی موارد، تورم میتواند با رکود اقتصادی ترکیب شود که به آن رکود تورمی گفته میشود. در این شرایط، بازارهای مالی با مشکلات جدی روبرو میشوند. در رکود تورمی، هزینهها و قیمتها افزایش مییابند، اما تقاضا برای کالاها و خدمات کاهش مییابد. این وضعیت برای سرمایهگذاران چالشبرانگیز است، زیرا همزمان با افزایش قیمتها، درآمدها کاهش مییابند.

۶. استفاده از صندوقهای سرمایه گذاری و شاخصها:

در شرایط تورمی، بسیاری از سرمایهگذاران به سمت صندوقهای سرمایه گذاری و شاخصهای مرتبط با داراییهای واقعی مانند طلا، املاک و شاخصهای سهام حرکت میکنند. این صندوقها میتوانند ریسکهای سرمایه گذاری را کاهش دهند و به سرمایهگذاران کمک کنند تا از فرصتهای سرمایه گذاری در برابر تورم بهرهبرداری کنند.

۷. پول و ارزهای دیجیتال:

در دنیای مدرن، برخی سرمایهگذاران به دنبال جایگزینهایی برای حفظ ارزش پول خود در برابر تورم میگردند. ارزهای دیجیتال مانند بیتکوین در سالهای اخیر به عنوان یک دارایی جایگزین در برابر تورم شناخته شدهاند. با اینکه این ارزها نوسانات زیادی دارند، بسیاری از افراد به آنها به عنوان یک ابزار برای محافظت در برابر تورم نگاه میکنند.

تورم بهطور مستقیم بر تصمیمات سرمایه گذاری تأثیر میگذارد. در دوران تورم بالا، سرمایهگذاران باید استراتژیهایی اتخاذ کنند که بتوانند سرمایه آنها را در برابر کاهش ارزش پول حفظ کنند. داراییهای واقعی مانند طلا و مسکن، سهام شرکتهای مقاوم در برابر تورم، و تنوع در سرمایه گذاریها میتوانند به محافظت از داراییها در برابر تورم کمک کنند. بنابراین، سرمایه گذاری در دورههای تورمی نیاز به تحلیل دقیق و استراتژیهای مدیریت ریسک مناسب دارد.

تاثیر تورم بر بازارهای مالی

تورم تأثیرات گستردهای بر بازارهای مالی دارد که میتواند بر تصمیمات سرمایهگذاران و عملکرد کلی بازارها تأثیرگذار باشد. در اینجا به بررسی این تأثیرات و نحوهی واکنش بازارهای مختلف به تورم پرداخته میشود:

۱. تأثیر تورم بر نرخ بهره:

یکی از مهمترین اثرات تورم بر بازارهای مالی، تغییرات در نرخ بهره است. وقتی تورم بالا میرود، بانکهای مرکزی معمولاً برای مهار تورم نرخ بهره را افزایش میدهند. این افزایش نرخ بهره میتواند تأثیرات زیادی بر بازارهای مختلف مالی داشته باشد:

- بازار سهام: افزایش نرخ بهره باعث افزایش هزینه استقراض میشود که میتواند به کاهش سودآوری شرکتها منجر شود. همچنین، با افزایش نرخ بهره، سرمایهگذاران ممکن است به سمت داراییهای با بازده ثابت مانند اوراق قرضه بروند و این میتواند باعث کاهش تقاضا برای سهام شود.

- بازار اوراق قرضه: افزایش نرخ بهره باعث کاهش قیمت اوراق قرضه میشود. زیرا با افزایش نرخ بهره، اوراق قرضه قبلی که نرخ بهره پایینتری دارند، جذابیت کمتری پیدا میکنند.

- بازار مسکن: افزایش نرخ بهره معمولاً به کاهش تقاضا برای خرید مسکن منجر میشود، زیرا اقساط وامهای مسکن افزایش مییابد و مردم کمتری توانایی خرید مسکن خواهند داشت.

۲. تأثیر تورم بر قیمت کالاها و داراییهای واقعی:

تورم باعث افزایش قیمت کالاها و داراییهای واقعی میشود. به همین دلیل، سرمایهگذاران ممکن است برای حفظ ارزش سرمایه خود، به سمت این داراییها روی آورند:

- طلا: طلا به عنوان یکی از داراییهای پناهگاهی شناخته میشود که معمولاً در زمانهای تورم بالا افزایش مییابد. سرمایهگذاران برای حفظ ارزش پول خود به طلا روی میآورند و این میتواند قیمت طلا را افزایش دهد.

- مسکن: قیمت مسکن معمولاً در برابر تورم مقاوم است، زیرا تقاضا برای داراییهای واقعی در زمان تورم افزایش مییابد.

- کالاها و منابع طبیعی: قیمت کالاهایی مانند نفت، گندم و سایر منابع طبیعی نیز معمولاً با افزایش تورم بالا میرود، زیرا هزینه تولید این کالاها افزایش مییابد و در نتیجه قیمت آنها نیز بالا میرود.

۳. تأثیر تورم بر بازار ارز:

تورم تأثیرات زیادی بر بازار ارز و ارزش پول کشورها دارد. در کشورهایی که نرخ تورم بالایی دارند، ارزش پول ملی کاهش مییابد و این میتواند منجر به نوسانات شدید در بازار ارز شود. سرمایهگذاران معمولاً در شرایط تورم بالا از ارزهایی با نرخ تورم پایینتر استفاده میکنند و این میتواند باعث کاهش ارزش پول ملی در برابر ارزهای خارجی شود.

- ارزهای دیجیتال: در برخی مواقع، ارزهای دیجیتال مانند بیتکوین به عنوان یک پناهگاه برای سرمایه در برابر تورم شناخته میشوند. این ارزها میتوانند به عنوان ابزاری برای محافظت از داراییها در برابر کاهش ارزش پول ملی مورد استفاده قرار گیرند.

۴. تأثیر تورم بر بازارهای مالی و سرمایه گذاری:

تورم بهطور کلی میتواند به کاهش جذابیت سرمایه گذاریهای با بازده ثابت مانند اوراق قرضه و سپردههای بانکی منجر شود. در مقابل، سرمایهگذاران ممکن است به سمت داراییهای با بازده بالاتر مانند سهام، املاک و ارزهای دیجیتال سوق پیدا کنند. این تغییرات میتوانند موجب نوسانات شدید در بازارهای مالی شوند و تصمیمات سرمایه گذاری را تحت تأثیر قرار دهند.

۵. تورم و نوسانات بازارها:

تورم بالا باعث میشود که بازارها در معرض نوسانات بیشتری قرار گیرند. از یک سو، تورم میتواند منجر به افزایش تقاضا برای کالاها و خدمات شود، ولی از سوی دیگر، افزایش قیمتها ممکن است باعث کاهش قدرت خرید مصرفکنندگان شود. این تعارض میتواند به نوسانات شدید در بازارهای مالی منجر شود.

۶. اثر تورم بر شرکتها و سودآوری:

تورم میتواند بر هزینههای تولید و عملیاتی شرکتها تأثیر بگذارد. با افزایش قیمت مواد اولیه و نیروی کار، شرکتها ممکن است با افزایش هزینهها روبرو شوند. اگر شرکتها نتوانند این افزایش هزینهها را به مصرفکنندگان منتقل کنند، سودآوری آنها کاهش مییابد که این موضوع میتواند بر قیمت سهام شرکتها تأثیر منفی بگذارد.

۷. اثر تورم بر مصرفکنندگان و تقاضا:

تورم بالا به معنای افزایش هزینه زندگی برای مصرفکنندگان است. وقتی که قیمت کالاها و خدمات افزایش مییابد، تقاضا برای کالاها و خدمات کاهش مییابد، بهویژه در کالاهایی که برای مصرف روزانه ضروری هستند. این کاهش تقاضا میتواند به کاهش رشد اقتصادی و کاهش سودآوری شرکتها منجر شود.

تورم تأثیرات عمدهای بر بازارهای مالی دارد و میتواند در جنبههای مختلف بازارهای سهام، ارز، اوراق قرضه، مسکن و کالاها تأثیر بگذارد. مدیریت تورم و واکنشهای بازار به آن برای سرمایهگذاران و تصمیمگیرندگان اقتصادی بسیار حیاتی است. در این شرایط، انتخاب استراتژیهای مناسب برای محافظت از سرمایه و بهرهبرداری از فرصتهای سرمایه گذاری در زمانهای تورمی اهمیت زیادی دارد.

تاثیر تورم بر قیمت اجناس و کالاها

تورم تأثیر قابل توجهی بر قیمت اجناس و کالاها دارد. زمانی که تورم افزایش مییابد، قیمت کالاها و خدمات معمولاً به طور عمومی بالا میرود. در اینجا به بررسی چگونگی تأثیر تورم بر قیمت اجناس و کالاها پرداخته میشود:

-

افزایش هزینههای تولید:

یکی از اصلیترین دلایل افزایش قیمت کالاها در دوران تورم، افزایش هزینههای تولید است. وقتی تورم بالا میرود، قیمت مواد اولیه، انرژی، نیروی کار و سایر عوامل تولید نیز افزایش مییابد. این افزایش هزینهها معمولاً به تولیدکنندگان فشار میآورد تا قیمت نهایی کالاها را افزایش دهند تا بتوانند هزینههای خود را جبران کنند. برای مثال، در تورم بالا، قیمت نفت و گاز ممکن است افزایش یابد که به طور مستقیم بر قیمت حمل و نقل و تولید کالاها تأثیر میگذارد.

-

کاهش ارزش پول:

تورم باعث کاهش ارزش پول ملی میشود. وقتی که قدرت خرید پول کاهش مییابد، مردم ممکن است برای خرید کالاهای ضروری بیشتر هزینه کنند. این کاهش ارزش پول میتواند موجب افزایش تقاضا برای کالاها شود، بهویژه کالاهایی که مردم به آنها نیاز دارند. این تقاضای بیشتر میتواند باعث افزایش قیمتها شود.

-

انتقال هزینهها به مصرفکنندگان:

در دوران تورم، شرکتها معمولاً سعی میکنند هزینههای اضافی خود را به مصرفکنندگان منتقل کنند. این به این معنی است که قیمت کالاها و خدمات افزایش مییابد تا شرکتها بتوانند حاشیه سود خود را حفظ کنند. در این شرایط، مصرفکنندگان مجبور به پرداخت قیمتهای بالاتر برای همان کالاها و خدمات میشوند.

-

تورم وارداتی:

در کشورهایی که وابسته به واردات کالاهای خارجی هستند، افزایش نرخ تورم میتواند باعث افزایش قیمت کالاهای وارداتی شود. وقتی تورم در یک کشور بالا میرود، ارزش پول ملی کاهش مییابد که باعث میشود کالاهای وارداتی گرانتر شوند. این گرانتر شدن واردات به طور مستقیم قیمت کالاهای مصرفی را در بازار داخلی افزایش میدهد.

-

تورم در کالاهای اساسی:

کالاهای اساسی مانند غذا، انرژی و مسکن بیشترین تأثیر را از تورم میپذیرند. این کالاها به دلیل اینکه جزو نیازهای اولیه مردم هستند، تقاضای ثابت دارند و افزایش قیمت آنها باعث فشار اقتصادی شدید بر خانوارها میشود. بهویژه در کشورهایی که نرخ تورم بالا است، مردم ممکن است قادر به تأمین نیازهای اساسی خود نباشند و این باعث کاهش سطح رفاه اجتماعی و اقتصادی آنها میشود.

-

آثار روانی تورم:

تورم همچنین میتواند آثار روانی بر مصرفکنندگان داشته باشد. زمانی که مردم انتظار دارند که قیمتها به طور مستمر افزایش یابد، ممکن است برای خرید کالاها و خدمات عجله کنند تا از افزایش قیمتها جلوگیری کنند. این رفتار میتواند به افزایش تقاضا و در نهایت به افزایش بیشتر قیمتها منجر شود.

-

نوسانات در قیمتها:

در دوران تورم بالا، قیمتها میتوانند نوسانات زیادی داشته باشند. این نوسانات میتواند ناشی از افزایش هزینهها، تغییرات در نرخ ارز، تغییرات در سیاستهای اقتصادی دولت و عوامل دیگر باشد. این نوسانات قیمت میتواند به بیثباتی اقتصادی منجر شود و برنامهریزی برای مصرفکنندگان و کسبوکارها را دشوار کند.

-

تورم در بازار مسکن:

تورم همچنین میتواند تأثیر زیادی بر قیمت مسکن داشته باشد. در بسیاری از کشورها، مسکن به عنوان یکی از داراییهای ثابت و مقاوم در برابر تورم شناخته میشود. وقتی تورم بالا میرود، قیمت زمین و مسکن معمولاً افزایش مییابد، زیرا مردم به دنبال سرمایه گذاری در داراییهایی هستند که در برابر کاهش ارزش پول مقاوم باشند.

تورم باعث افزایش قیمت کالاها و خدمات میشود و این تأثیرات میتواند در کوتاهمدت و بلندمدت ادامه یابد. افزایش هزینههای تولید، کاهش ارزش پول، و انتقال هزینهها به مصرفکنندگان همگی عواملی هستند که باعث افزایش قیمتها در دوران تورم میشوند. این افزایش قیمتها نه تنها بر قدرت خرید مردم تأثیر میگذارد، بلکه میتواند باعث فشار اقتصادی شدید بر خانوارها و کسبوکارها شود.

اگر تورم مهار نشود چه خواهد شد؟

اگر تورم مهار نشود، میتواند تبعات جدی و طولانیمدت برای اقتصاد و مردم یک کشور به دنبال داشته باشد. در اینجا به برخی از عواقب و پیامدهای عدم مهار تورم اشاره میشود:

- کاهش قدرت خرید مردم:

یکی از اولین و آشکارترین پیامدهای عدم مهار تورم، کاهش قدرت خرید مردم است. با افزایش قیمت کالاها و خدمات، مردم توانایی خرید همان مقدار کالا و خدمات را نخواهند داشت. این وضعیت میتواند به کاهش سطح زندگی و رفاه اجتماعی منجر شود، بهویژه برای اقشار کمدرآمد که بیشتر تحت تأثیر افزایش قیمتها قرار میگیرند.

- افزایش نارضایتی اجتماعی:

وقتی تورم کنترل نمیشود، فشار اقتصادی بر مردم افزایش مییابد و این ممکن است باعث نارضایتی عمومی شود. این نارضایتی میتواند منجر به اعتراضات، اعتصابات، و حتی بیاعتمادی به دولتها و نهادهای اقتصادی شود. در مواردی که تورم به بحران تبدیل میشود، ممکن است ثبات اجتماعی و سیاسی کشور تهدید شود.

- کاهش سرمایه گذاری داخلی و خارجی:

تورم بالا باعث افزایش بیثباتی اقتصادی میشود. سرمایهگذاران، چه داخلی و چه خارجی، تمایل دارند از بازارهایی که نرخ تورم بالایی دارند دوری کنند، زیرا پیشبینی دقیق سود و بازده در چنین شرایطی دشوار است. این میتواند منجر به کاهش سرمایه گذاری در کشور، کاهش اشتغال و رشد اقتصادی کندتر شود.

- افزایش نرخ بهره و کاهش رشد اقتصادی:

برای کنترل تورم، بانکهای مرکزی معمولاً نرخ بهره را افزایش میدهند. افزایش نرخ بهره به معنی گرانتر شدن هزینههای استقراض است که ممکن است باعث کاهش مصرف و سرمایه گذاری شود. این کاهش در مصرف و سرمایه گذاری میتواند به کند شدن رشد اقتصادی و کاهش تولید ناخالص داخلی (GDP) منجر شود.

- توسعه رکود تورمی:

در صورتی که تورم بالا همراه با رکود اقتصادی باشد، ممکن است به پدیدهای به نام “رکود تورمی” منجر شود. در این حالت، اقتصاد بهطور همزمان با افزایش تورم و کاهش تولید و اشتغال مواجه میشود. رکود تورمی یکی از پیچیدهترین و دشوارترین بحرانهای اقتصادی است که حل آن برای دولتها و سیاستگذاران بسیار چالشبرانگیز است.

- بیاعتمادی به پول ملی:

اگر تورم بهطور مداوم بالا باشد، مردم ممکن است به پول ملی اعتماد خود را از دست بدهند و به دنبال ذخیره ارزش در داراییهایی مانند ارزهای خارجی، طلا یا حتی ارزهای دیجیتال باشند. این میتواند باعث کاهش ارزش پول ملی و تشدید بحران اقتصادی شود. در برخی موارد، مردم ممکن است به استفاده از ارزهای خارجی به جای پول ملی گرایش پیدا کنند.

- افزایش فاصله طبقاتی:

تورم میتواند فاصله طبقاتی را افزایش دهد، زیرا افرادی که داراییهای واقعی مانند مسکن و طلا دارند از تورم به نفع خود بهره میبرند، در حالی که افراد با درآمد ثابت و پسانداز اندک، بیشترین آسیب را میبینند. این نابرابری میتواند باعث افزایش تنشهای اجتماعی و اقتصادی شود.

- افزایش هزینههای دولتی:

دولتها نیز تحت تأثیر تورم قرار میگیرند. افزایش قیمتها میتواند منجر به افزایش هزینههای دولتی برای تأمین خدمات عمومی و پروژههای عمرانی شود. همچنین، اگر دولتها مجبور شوند برای جبران کاهش قدرت خرید مردم، یارانهها را افزایش دهند، این امر فشار بیشتری به بودجه دولت وارد میکند.

- کاهش تولید و سرمایه گذاری در بخشهای مختلف اقتصاد:

تورم باعث بیثباتی در بازارها و پیشبینیناپذیری میشود که این امر به نوبه خود میتواند سرمایه گذاری در بخشهای مختلف اقتصاد را کاهش دهد. شرکتها در چنین شرایطی از افزایش ظرفیت تولید خود میهراسند و به دلیل عدم اطمینان از آینده اقتصادی، تمایلی به استخدام نیروی کار جدید یا سرمایه گذاری در پروژههای بلندمدت نخواهند داشت.

- دولتها مجبور به اتخاذ سیاستهای محدودکننده میشوند:

دولتها برای مهار تورم ممکن است به سیاستهای سختگیرانهای مانند کاهش یارانهها، افزایش مالیاتها و کاهش هزینههای دولتی دست بزنند. این سیاستها میتوانند در کوتاهمدت منجر به کاهش تورم شوند، اما در عین حال باعث تشدید مشکلات اقتصادی و اجتماعی خواهند شد.

در نهایت، اگر تورم مهار نشود، ممکن است کشور با بحرانهای اقتصادی و اجتماعی جدی روبهرو شود. برای جلوگیری از این پیامدهای منفی، سیاستگذاران اقتصادی باید اقداماتی جدی برای کنترل تورم انجام دهند و به دنبال حفظ ثبات اقتصادی و اجتماعی کشور باشند.

عواقب تورم بالا در جوامع امروز

تورم بالا میتواند عواقب گسترده و پیچیدهای برای جوامع امروزی به همراه داشته باشد که نهتنها بر اقتصاد بلکه بر زندگی اجتماعی و سیاسی افراد نیز تأثیر میگذارد. در ادامه به برخی از این عواقب میپردازیم:

- کاهش قدرت خرید:

یکی از اولین و مشهودترین عواقب تورم بالا، کاهش قدرت خرید مردم است. وقتی قیمتها افزایش مییابد، افراد قادر نخواهند بود همان مقدار کالا و خدماتی که قبلاً خریداری میکردند را با همان میزان درآمد خریداری کنند. این امر بهویژه بر اقشار کمدرآمد و متوسط تأثیر میگذارد که بیشترین سهم از درآمدشان صرف خرید کالاهای اساسی میشود.

- افزایش نارضایتی اجتماعی:

تورم بالا میتواند منجر به نارضایتی اجتماعی شود، زیرا مردم با افزایش قیمتها و کاهش قدرت خرید خود مواجه میشوند. این نارضایتی میتواند منجر به اعتراضات عمومی، اعتصابات و حتی بحرانهای اجتماعی و سیاسی شود. تورم بهویژه زمانی که با بیکاری بالا و رکود اقتصادی همراه باشد، فشارهای اجتماعی را بیشتر میکند.

- کاهش اعتماد به پول ملی:

در شرایط تورم بالا، مردم ممکن است اعتماد خود را به پول ملی از دست دهند و به جای آن به داراییهایی مانند طلا، ارزهای خارجی یا حتی ارزهای دیجیتال روی آورند. این تغییرات در ذخیره ارزش میتواند باعث بیثباتی در سیستم مالی کشور شود و دولت را مجبور به اتخاذ تدابیر سختگیرانه برای کنترل تورم و ارزش پول ملی کند.

- توزیع نابرابر ثروت:

تورم بالا میتواند به افزایش فاصله طبقاتی و توزیع نابرابر ثروت منجر شود. افراد و خانوادههایی که داراییهای ثابت مانند مسکن یا طلا دارند از تورم بهرهمند میشوند، در حالی که افرادی که دارایی کمی دارند و وابسته به درآمد ثابت هستند، به شدت آسیب میبینند. این نابرابری میتواند به افزایش تنشهای اجتماعی و سیاسی منجر شود.

- کاهش سرمایه گذاری:

با افزایش تورم، پیشبینیپذیری اقتصادی کاهش مییابد و سرمایهگذاران به دلیل عدم اطمینان از بازده سرمایه گذاریهای خود، از سرمایه گذاری در پروژههای بلندمدت یا ایجاد کسبوکارهای جدید اجتناب میکنند. این کاهش در سرمایه گذاری میتواند به کند شدن رشد اقتصادی، کاهش تولید و اشتغال و حتی رکود منجر شود.

- افزایش نرخ بهره و کاهش دسترسی به اعتبار:

برای مقابله با تورم، بانکهای مرکزی معمولاً نرخ بهره را افزایش میدهند. این افزایش نرخ بهره میتواند هزینههای استقراض را بالا ببرد و دسترسی به اعتبار را برای افراد و کسبوکارها سختتر کند. این امر میتواند تأثیر منفی بر مصرف، سرمایه گذاری و رشد اقتصادی داشته باشد.

- رکود تورمی:

در برخی موارد، تورم بالا میتواند با رکود اقتصادی همراه شود که به این پدیده “رکود تورمی” گفته میشود. در رکود تورمی، اقتصاد با دو بحران عمده یعنی افزایش قیمتها (تورم) و کاهش تولید و اشتغال (رکود) مواجه میشود. این وضعیت میتواند حل آن را برای سیاستگذاران بسیار دشوار کند.

- افزایش هزینههای زندگی و کاهش رفاه اجتماعی:

تورم بالا بهویژه در زمینه کالاهای اساسی مانند غذا، مسکن و انرژی تأثیرگذار است. این افزایش قیمتها میتواند سطح رفاه اجتماعی را کاهش دهد و فشار زیادی به طبقات کمدرآمد وارد کند. هزینههای زندگی برای افراد و خانوادهها به شدت افزایش مییابد و این امر میتواند منجر به مشکلات جدی اجتماعی مانند افزایش فقر و کاهش کیفیت زندگی شود.

- کاهش توان رقابتی تولیدکنندگان داخلی:

در صورتی که تورم بالا به افزایش قیمتها در داخل کشور منجر شود، ممکن است تولیدکنندگان داخلی نتوانند محصولات خود را با قیمت رقابتی در بازارهای جهانی عرضه کنند. این کاهش رقابتپذیری میتواند صادرات کشور را کاهش دهد و تأثیر منفی بر تراز تجاری و اقتصاد ملی داشته باشد.

- تأثیر منفی بر سیاستهای اقتصادی و اجتماعی:

دولتها در شرایط تورم بالا ممکن است مجبور شوند برای کنترل قیمتها یارانهها را افزایش دهند یا مالیاتها را بالا ببرند. این سیاستها میتوانند فشار مالی بیشتری به دولت وارد کرده و منجر به کاهش کیفیت خدمات عمومی شوند. در عین حال، ممکن است دولتها برای تأمین منابع مالی، به استقراض از بانکهای مرکزی و افزایش بدهیهای عمومی روی آورند.

- کاهش کیفیت خدمات عمومی:

تورم بالا میتواند به دولتها فشار وارد کند تا برای جبران کاهش قدرت خرید مردم، هزینههای خود را کاهش دهند. این ممکن است منجر به کاهش در ارائه خدمات عمومی مانند بهداشت، آموزش و حملونقل عمومی شود. کاهش کیفیت این خدمات میتواند تأثیرات منفی بر کیفیت زندگی مردم داشته باشد.

در مجموع، تورم بالا میتواند به مشکلات اقتصادی و اجتماعی گستردهای منجر شود که نه تنها بر قدرت خرید مردم بلکه بر رشد اقتصادی، اشتغال، سرمایه گذاری، و کیفیت زندگی افراد تأثیر میگذارد. بنابراین، کنترل و مهار تورم برای حفظ ثبات اقتصادی و رفاه اجتماعی در جوامع امروزی بسیار حیاتی است.

مزیت های افزایش تورم

در حالی که تورم بالا معمولاً با مشکلات اقتصادی همراه است، اما در برخی شرایط و برای برخی از بخشهای اقتصاد، افزایش تورم میتواند مزایایی نیز به همراه داشته باشد. در اینجا به برخی از این مزایا اشاره میکنیم:

- کاهش بار بدهیها:

تورم میتواند به کاهش بار بدهیها کمک کند. بهویژه برای دولتها و شرکتهایی که دارای بدهیهای بلندمدت هستند، افزایش تورم میتواند باعث کاهش ارزش واقعی بدهیها شود. به عبارت دیگر، با افزایش تورم، پرداخت بدهیها با ارزش پولی کمتر انجام میشود، که این امر به کاهش فشار مالی بر بدهکاران منجر میشود.

- تشویق به مصرف و سرمایه گذاری:

تورم معتدل میتواند مصرف و سرمایه گذاری را تحریک کند. وقتی مردم انتظار دارند که قیمتها در آینده افزایش یابد، ممکن است تمایل بیشتری به خرید کالاها و خدمات در حال حاضر داشته باشند. این امر میتواند به افزایش تقاضا در اقتصاد منجر شود و در نتیجه تولید و اشتغال را تحریک کند. همچنین، با بالا رفتن تورم، افراد ممکن است به سمت سرمایه گذاری در داراییهای ثابت مانند مسکن یا طلا تمایل بیشتری پیدا کنند.

- افزایش دستمزدها و رشد اقتصادی:

در صورتیکه تورم همراه با افزایش دستمزدها باشد، این امر میتواند موجب افزایش قدرت خرید مردم و در نهایت رشد اقتصادی شود. در برخی شرایط، تورم باعث میشود که شرکتها برای جذب و حفظ نیروی کار، دستمزدها را افزایش دهند. این افزایش دستمزدها میتواند منجر به افزایش مصرف و تقاضای بیشتر در اقتصاد شود.

- کاهش نرخ بیکاری (در کوتاهمدت):

در شرایط تورم بالا، ممکن است تقاضا برای کالاها و خدمات افزایش یابد و این امر موجب افزایش تولید و استخدام نیروی کار شود. در این شرایط، ممکن است نرخ بیکاری کاهش یابد، بهویژه اگر تورم ناشی از افزایش تقاضای داخلی باشد.

- افزایش رقابتپذیری صادراتی:

تورم میتواند باعث کاهش ارزش پول ملی شود. این کاهش ارزش پول ملی ممکن است موجب ارزانتر شدن محصولات داخلی در بازارهای جهانی شود و در نتیجه صادرات کشور افزایش یابد. این امر میتواند به رقابتپذیری بیشتر کشور در بازارهای جهانی کمک کند.

- کاهش کسری بودجه دولت:

در شرایط تورم بالا، درآمدهای مالیاتی دولت ممکن است به دلیل افزایش قیمتها رشد کند. به این ترتیب، دولت میتواند درآمد بیشتری از مالیاتها بدست آورد و به طور نسبی فشار کمتری به کسری بودجه وارد شود.

- افزایش تقاضا در برخی بخشهای خاص اقتصاد:

تورم میتواند تقاضا را در برخی بخشها مانند مسکن، خودرو و کالاهای لوکس افزایش دهد. وقتی مردم انتظار دارند که قیمتها بالا برود، ممکن است تصمیم بگیرند که در کوتاهمدت خریدهای خود را انجام دهند تا از افزایش بیشتر قیمتها جلوگیری کنند.

- تشویق به بدهیگیری و سرمایه گذاری بلندمدت:

با افزایش تورم، افراد ممکن است تمایل بیشتری به گرفتن وام یا قرض برای خرید کالاهایی مانند مسکن یا سرمایه گذاری در پروژههای بلندمدت داشته باشند، چرا که در آینده قیمتها بیشتر خواهد شد و بازده سرمایه گذاریها ممکن است افزایش یابد.

در حالی که تورم بالا میتواند مشکلات و چالشهای جدی به همراه داشته باشد، در برخی شرایط و برای برخی بخشها مزایایی نیز دارد. تورم معتدل، در صورت کنترل و مدیریت صحیح، میتواند به رشد اقتصادی، کاهش بدهیها و افزایش تقاضا و اشتغال منجر شود. البته، برای بهرهمندی از این مزایا، باید تورم در سطحی معقول و قابل کنترل قرار گیرد.

معایب افزایش تورم

افزایش تورم میتواند عواقب منفی و چالشهایی را برای اقتصاد و زندگی مردم به همراه داشته باشد. در ادامه به معایب اصلی افزایش تورم اشاره میکنیم:

- کاهش قدرت خرید مردم:

یکی از مهمترین معایب تورم بالا، کاهش قدرت خرید مردم است. با افزایش قیمتها، مردم قادر نخواهند بود همان مقدار کالاها و خدمات را که قبلاً خریداری میکردند با همان میزان درآمد بخرند. این امر بهویژه بر اقشار کمدرآمد تأثیر منفی میگذارد و باعث کاهش رفاه اجتماعی آنها میشود.

- افزایش نارضایتی اجتماعی و بیثباتی سیاسی:

تورم بالا میتواند منجر به نارضایتی اجتماعی شود. مردم ممکن است احساس کنند که به دلیل افزایش قیمتها، قادر به تأمین نیازهای اولیه خود نیستند. این نارضایتی میتواند به اعتراضات عمومی، اعتصابات و حتی بحرانهای سیاسی منجر شود. در جوامعی که تورم به سرعت در حال افزایش است، بیثباتی اجتماعی و سیاسی به طور قابل توجهی افزایش مییابد.

- کاهش پسانداز و ارزش پول:

در شرایط تورم بالا، ارزش پول ملی کاهش مییابد و افراد تمایلی به نگهداری پول خود ندارند، چرا که میدانند ارزش پولشان به سرعت در حال کاهش است. این کاهش اعتماد به پول ملی باعث کاهش پساندازها میشود و افراد به دنبال داراییهای ثابت مانند طلا یا ارزهای خارجی میروند. این امر میتواند منجر به خروج سرمایه از کشور و کاهش ذخایر ارزی شود.

- افزایش هزینههای زندگی:

تورم بالا بهویژه در زمینه کالاهای اساسی مانند غذا، مسکن و انرژی تأثیرگذار است. این افزایش قیمتها باعث میشود که هزینههای زندگی برای افراد و خانوادهها به شدت افزایش یابد و در نتیجه فشار مالی زیادی بر طبقات کمدرآمد و متوسط وارد شود.

- کاهش سرمایه گذاری و رشد اقتصادی:

در شرایط تورم بالا، پیشبینیپذیری اقتصادی کاهش مییابد. عدم اطمینان از آینده اقتصادی میتواند سرمایهگذاران را از انجام سرمایه گذاریهای بلندمدت منصرف کند. همچنین، با افزایش هزینهها، بسیاری از کسبوکارها ممکن است نتوانند سودآوری خود را حفظ کنند و به همین دلیل ممکن است سرمایه گذاری جدیدی انجام نشود. این امر در نهایت به کاهش رشد اقتصادی منجر میشود.

- افزایش نرخ بهره و کاهش دسترسی به اعتبار:

برای مقابله با تورم، بانکهای مرکزی معمولاً نرخ بهره را افزایش میدهند. این اقدام برای کنترل تورم، هزینههای استقراض را افزایش میدهد و دسترسی به اعتبار را برای افراد و شرکتها محدود میکند. در نتیجه، مصرف و سرمایه گذاری کاهش مییابد و اقتصاد با کندی بیشتری رشد میکند.

- توزیع نابرابر ثروت:

تورم میتواند به افزایش نابرابری اقتصادی منجر شود. افراد یا خانوارهایی که داراییهای ثابت مانند مسکن یا طلا دارند از تورم سود میبرند، در حالی که افرادی که درآمد ثابت دارند، آسیب بیشتری میبینند. این نابرابری میتواند موجب تشدید شکاف طبقاتی و افزایش فشار بر اقشار کمدرآمد شود.

- کاهش رقابتپذیری اقتصاد:

در صورتی که تورم در یک کشور نسبت به سایر کشورها بالا باشد، هزینههای تولید و قیمت کالاها افزایش مییابد. این امر میتواند به کاهش رقابتپذیری محصولات داخلی در بازارهای جهانی منجر شود. در نتیجه، صادرات کاهش مییابد و تراز تجاری کشور به سمت منفی میرود.

- رکود تورمی:

اگر تورم با رکود اقتصادی همراه شود، وضعیتی به نام “رکود تورمی” ایجاد میشود. در این شرایط، در حالی که قیمتها افزایش مییابد، تولید و اشتغال کاهش مییابد. رکود تورمی یکی از دشوارترین شرایط اقتصادی است، زیرا سیاستگذاران باید همزمان با کاهش تورم، به رشد اقتصادی نیز توجه کنند.

- کاهش کیفیت خدمات عمومی:

تورم بالا میتواند به دولتها فشار وارد کند تا برای تأمین مالی کسری بودجه، یارانهها را کاهش دهند یا هزینههای عمومی را محدود کنند. این کاهش در هزینهها میتواند به کاهش کیفیت خدمات عمومی مانند بهداشت، آموزش و حملونقل عمومی منجر شود. این امر در نهایت بر رفاه اجتماعی تأثیر منفی خواهد داشت.

- عدم اطمینان و بیثباتی در کسبوکارها:

شرکتها و کارآفرینان در شرایط تورم بالا با عدم اطمینان بیشتری مواجه میشوند. هزینههای تولید افزایش مییابد و این امر میتواند سودآوری کسبوکارها را کاهش دهد. همچنین، در صورت افزایش نرخ بهره، دسترسی به اعتبار برای گسترش کسبوکارها سختتر میشود و این امر میتواند موجب رکود در برخی بخشها شود.

در مجموع، افزایش تورم میتواند منجر به مشکلات اقتصادی و اجتماعی زیادی شود. این مشکلات از کاهش قدرت خرید مردم گرفته تا بیثباتی سیاسی و اقتصادی، افزایش هزینههای زندگی و کاهش سرمایه گذاری را شامل میشود. بنابراین، کنترل و مدیریت تورم در سطوح پایدار برای حفظ ثبات اقتصادی و رفاه عمومی ضروری است.

مزیت های کاهش تورم چیست

کاهش تورم میتواند تأثیرات مثبتی بر اقتصاد و رفاه اجتماعی داشته باشد. در ادامه به برخی از مزایای کاهش تورم اشاره میکنیم:

- افزایش قدرت خرید مردم:

کاهش تورم به مردم این امکان را میدهد که با همان میزان درآمد، کالاها و خدمات بیشتری خریداری کنند. این افزایش در قدرت خرید باعث بهبود رفاه اجتماعی و افزایش رضایت عمومی میشود. به عبارت دیگر، مردم میتوانند زندگی راحتتری داشته باشند و هزینههای کمتری برای تأمین نیازهای خود صرف کنند.

- ثبات اقتصادی و پیشبینیپذیری بیشتر:

کاهش تورم به کاهش نوسانات قیمتها کمک میکند و باعث میشود که مردم و کسبوکارها بتوانند برنامهریزی بهتری داشته باشند. در شرایطی که تورم پایین است، افراد و شرکتها میتوانند پیشبینیهای دقیقتری از آینده اقتصادی داشته باشند و تصمیمات مالی خود را با اطمینان بیشتری اتخاذ کنند.

- افزایش انگیزه برای پسانداز:

در شرایطی که تورم پایین است، ارزش پول در طول زمان حفظ میشود و این امر انگیزهای برای پسانداز فراهم میآورد. افراد به جای اینکه پول خود را سریعاً خرج کنند (چرا که منتظر کاهش ارزش آن نباشند)، میتوانند پسانداز کنند و این پسانداز میتواند به سرمایه گذاریهای بلندمدت و تولید ثروت منجر شود.

- کاهش فشار بر طبقات کمدرآمد: