آشنایی با ارز دیجیتال سویی Sui

ارز دیجیتال و کریپتوکارنسی دنیای مالی را متحول کرده و داراییهای دیجیتال و انواع آلت کوین غیرمتمرکز، ایمن و نوآورانه را ارائه میکنند. یکی از پروژههای نوظهور که مورد توجه قرار گرفته، ارز دیجیتال سویی است، یک ارز دیجیتال که برای تعریف مجدد مقیاسپذیری، قابلیت استفاده و سرعت تراکنش در فضای بلاک چین طراحی شده است. در این مقاله، iPropFirm عمیقاً به این خواهیم پرداخت که ارز دیجیتال Sui چیست، چگونه کار می کند، فناوری زیربنایی آن، موارد استفاده بالقوه، و اینکه چگونه در چشم انداز شلوغ ارزهای دیجیتال برجسته می شود.

ارز دیجیتال سویی چیست؟

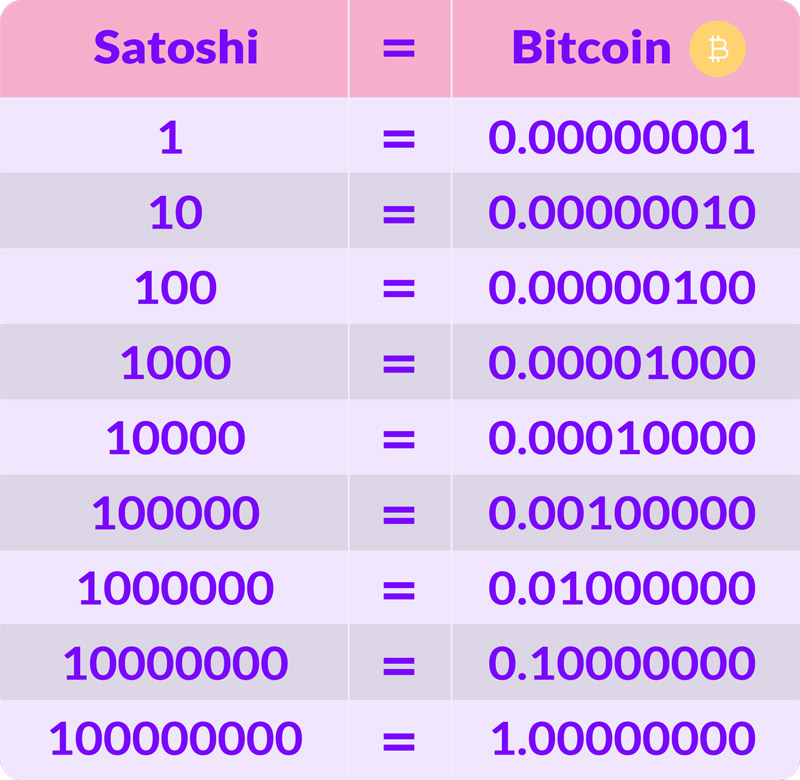

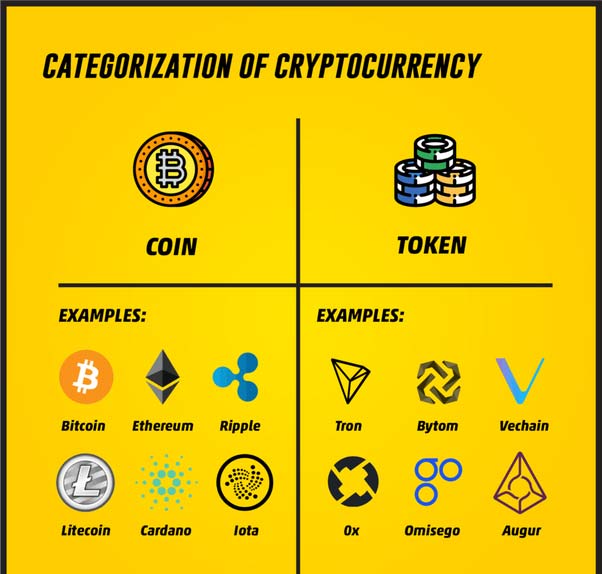

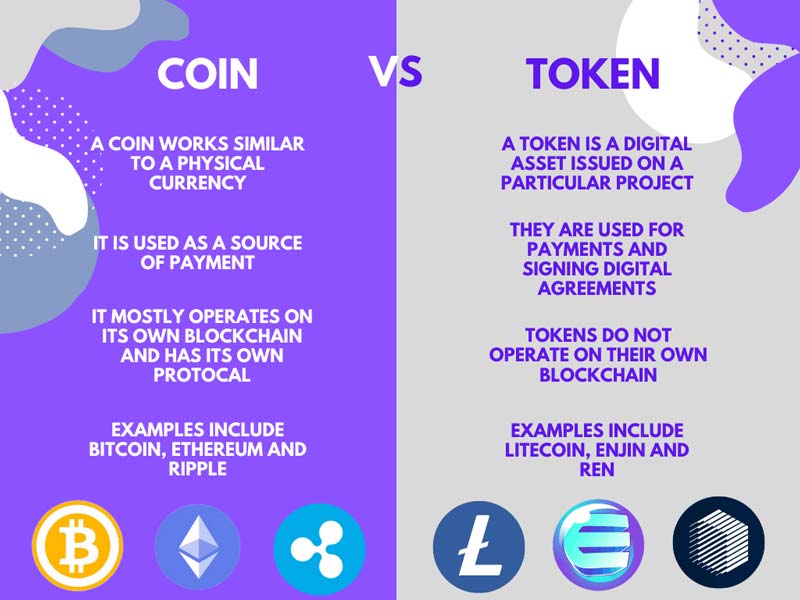

در مقالات پیشین آی پراپ فرم به معرفی دنیایی از کوین ها از استیبل کوین هایی چون دامیننس تتر و یو اس دی کوین تا کاردانو، سولانا، بی ان بی، ساتوشی و ده ها مورد دیگر پرداخته شده است. در ادامه قصد داریم یکی از کوین های نوظهورتر را معرفی و بررسی کنیم.

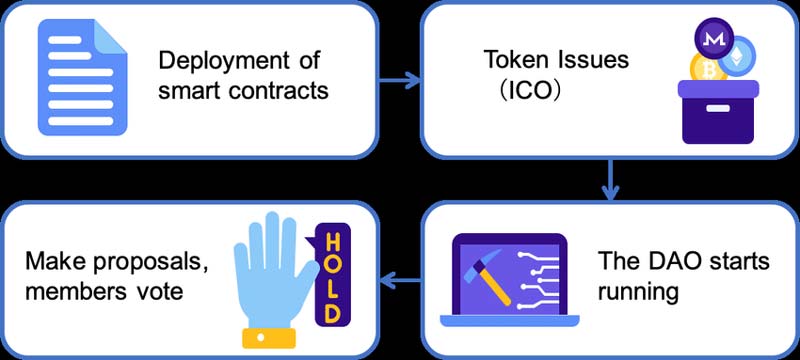

ارز دیجیتال Sui در اصل یک بلاک چین است، یک بلاک چین لایه 1 که برای توان عملیاتی بالا و تاخیر کم طراحی شده است. که توسط Mysten Labs، تیمی از مهندسان و محققان سابق متا (سابق فیسبوک) که روی بلاک چین Diem کار میکردند، توسعه داده است، هدف Sui بررسی محدودیتهای مقیاسپذیری و عملکردی است که بسیاری از بلاکچینهای موجود مانند اتریوم و بیتکوین با آن مواجه هستند.

چشم انداز اصلی ارز دیجیتال سویی و بلاک چین آن ارائه یک پلتفرم مقیاس پذیر و کاربرپسند است که از طیف گسترده ای از برنامه های غیرمتمرکز (dApps) از جمله بازی، DeFi (مالی غیرمتمرکز) و NFT ها (توکن غیر مثلی) پشتیبانی می کند.

ویژگیهای کلیدی ارز دیجیتال Sui

با مقیاسپذیری بالا، Sui از مکانیزم اجماع منحصربهفردی استفاده میکند که به آن اجازه میدهد تا تراکنشها را به صورت موازی پردازش کند، نه بهطور متوالی مانند اکثر بلاکچینها. این اجرای موازی به طور قابل توجهی ظرفیت تراکنش و مقیاس پذیری را بهبود می بخشد.

تأخیر کم و سیستم بهینهسازی شده برای پردازش سریع، ارز دیجیتال سویی نهایی شدن تقریباً فوری را تضمین میکند، به این معنی که تراکنشها در عرض چند ثانیه تکمیل و تأیید میشوند. طراحی سوئی شی محور از یک مدل مبتکرانه مبتنی بر شی استفاده می کند، که در آن دارایی ها و حساب ها به عنوان اشیا نشان داده می شوند. این طراحی توسعه را برای سازندگان dApp ساده می کند و کارایی پردازش تراکنش را افزایش می دهد.

بهینهسازی هزینههای گس ارز دیجیتا Sui برای پرداخت هزینههای تراکنش استفاده میشود، اما بلاک چین مکانیزمی را به کار میگیرد تا هزینههای گس را قابل پیشبینی و پایین نگه دارد و آن را برای کاربران و توسعهدهندگان در دسترستر میکند.

زبان برنامه نویسی امن بلاک چین Sui با استفاده از Move ساخته شده است، یک زبان برنامه نویسی امن که در ابتدا برای پروژه Diem توسعه یافت. Move امنیت بیشتری را برای قراردادهای هوشمند تضمین میکند و آسیبپذیریها را کاهش میدهد.

نحوه کارکرد

مکانیسم اجماع: ارز دیجیتال سویی از مکانیزم اجماع بیزانسی متحمل خطا (BFT) منحصر به فرد استفاده می کند. برخلاف بلاکچینهای سنتی که برای همه تراکنشها به اجماع جهانی نیاز دارند، Sui فقط برای تراکنشهایی که شامل چندین شیء هستند به اجماع نیاز دارد. تراکنشهای ساده بهطور مستقل پردازش میشوند و نیاز اجماع را دور میزنند و سرعت را افزایش میدهند.

Object Storage: ارز دیجیتال Sui داده های بلاک چین را به جای حساب ها، پیرامون اشیا سازماندهی می کند. هر شی به طور منحصر به فرد شناسایی می شود و تراکنش ها اشیاء خاصی را تغییر می دهند. این به Sui اجازه می دهد تا تراکنش ها را به صورت موازی و بدون درگیری پردازش کند و مقیاس پذیری را بهبود بخشد.

هزینه گس و Tokenomics: این ارز دیجیتال اهداف متعددی را در اکوسیستم انجام می دهد:

- پرداخت هزینه گاز برای معاملات.

- شرط بندی برای مشارکت در اجماع شبکه.

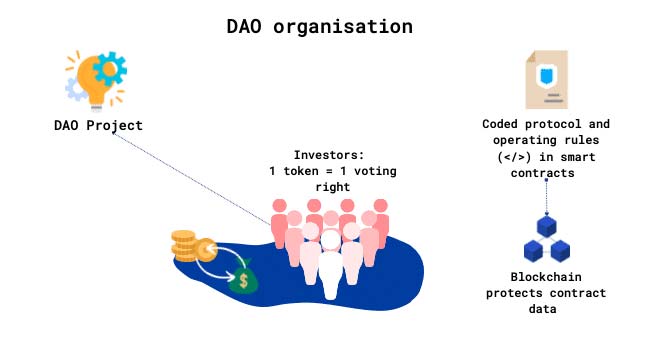

- حاکمیت، جایی که دارندگان توکن می توانند در مورد ارتقاء پروتکل ها و تصمیمات رای دهند.

- هزینههای گس پویا هستند، اما ارز دیجیتال Sui از یک مکانیسم تثبیت قیمت برای محافظت از کاربران در برابر افزایش شدید هزینه در طول ازدحام شبکه استفاده میکند.

موارد استفاده از ارز دیجیتال Sui

هر ارز دیجیتال با توجه به ویژگی هایی که دارد برای استفاده در برخی زمینه ها مساعدتر است و شاید برای همین هم انتخاب یک کوین و توکن بعنوان بهترین ارز دیجیتال هم خیلی راحت نیست. برنامههای غیرمتمرکز ارز دیجیتال سویی Sui (dApps) توان عملیاتی بالا و تأخیر کم Sui آن را به یک پلتفرم ایدهآل برای توسعه و استقرار dAppها، بهویژه برنامههایی که به عملکرد بالا نیاز دارند، مانند بازی و برنامههای مالی بلادرنگ، تبدیل کرده است.

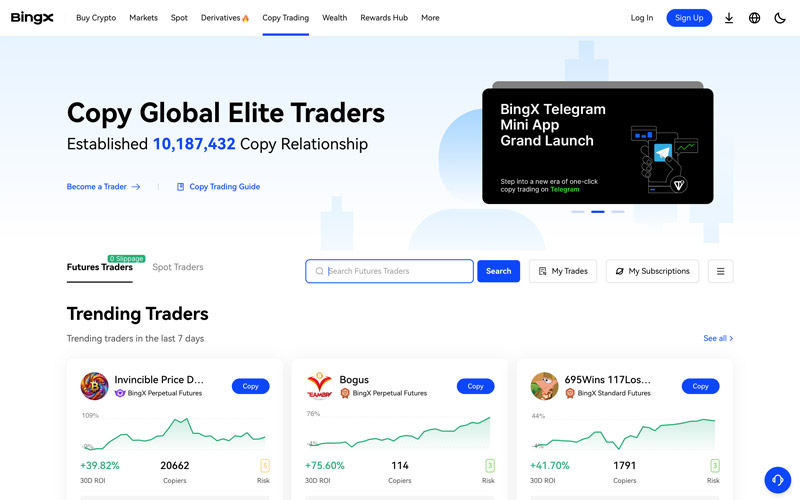

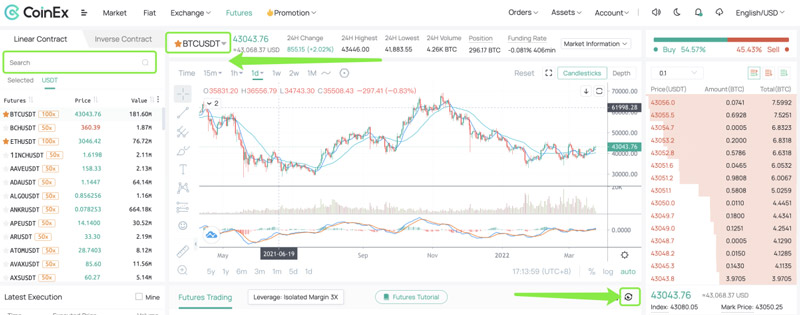

ان اف تی ها(NFT) مدل شی محور Sui به ویژه برای NFT ها مناسب است. توسعه دهندگان می توانند NFT ها را به طور موثر ایجاد و مدیریت کنند و کاربران می توانند با حداقل کارمزد آنها را معامله کنند. مالی غیرمتمرکز (DeFi) مقیاس پذیری و هزینه کم بلاک چین، آن را به پایه ای مناسب برای پروتکل های DeFi، از جمله در صرافی کریپتو همانند کوینکس و بینگ ایکس بخصوص انواع صرافی غیر متمرکز ارز دیجیتال همانند پنکیک سوآپ یا سوشی سواپ، پلتفرم های وام دهی تبدیل می کند.

بازی با توانایی پردازش تراکنشها در زمان واقعی، ارز دیجیتال Sui در موقعیت خوبی قرار دارد تا از بازیهای مبتنی بر بلاک چین پشتیبانی کند، جایی که عملکرد بالا بسیار مهم است. پرداختهای خرد هزینههای پایین گس، Sui Coin را برای پرداختهای خرد ایدهآل میکند و امکان انتقال مقرون به صرفه را بین انواع کیف پول ارز دیجیتال برای تراکنشهای کوچک فراهم میکند.

مزایا

مقیاسپذیری بینظیر ارز دیجیتال Sui پردازش موازی به Sui امکان میدهد تعداد زیادی از تراکنشها را به طور همزمان انجام دهد و آن را به یکی از سریعترین بلاکچینها تبدیل میکند. همچنین سادگی زبان برنامه نویسی Move و مدل مبتنی بر شی، Sui را برای توسعه دهندگان قابل دسترسی می کند و نوآوری و ایجاد dApps پیچیده را تشویق می کند.

طراحی Ecosystem Growth Sui از طیف متنوعی از موارد استفاده، از DeFi و NFT گرفته تا بازیها و برنامههای کاربردی سازمانی پشتیبانی میکند. دیجیتال سویی از مکانیزم اجماع اثبات سهام (PoS) استفاده میکند که نسبت به مکانیسمهای سنتی اثبات کار (PoW) انرژی کارآمدتر است.

چالشها و ریسکهای ارز دیجیتال سویی

رقابت ارز دیجیتال Sui با بلاک چینهای شناختهشدهای مانند اتریوم، سولانا و آوالانچ مواجه است که همگی بر مقیاسپذیری و پشتیبانی از dApp تمرکز دارند. موانع پذیرش مانند هر بلاک چین جدید، Sui باید بر چالش جذب توسعه دهندگان، کاربران و کسب و کارها به اکوسیستم خود غلبه کند. نگرانی های نظارتی مانند همه ارزهای دیجیتال نیز دیگر چالش در این کوین است، ارز دیجیتال سویی ممکن است با نظارت نظارتی مواجه شود، به ویژه در مناطقی که مقررات سختگیرانه ارزهای دیجیتال دارند.

نحوه خرید و استفاده از ارز دیجیتال سویی

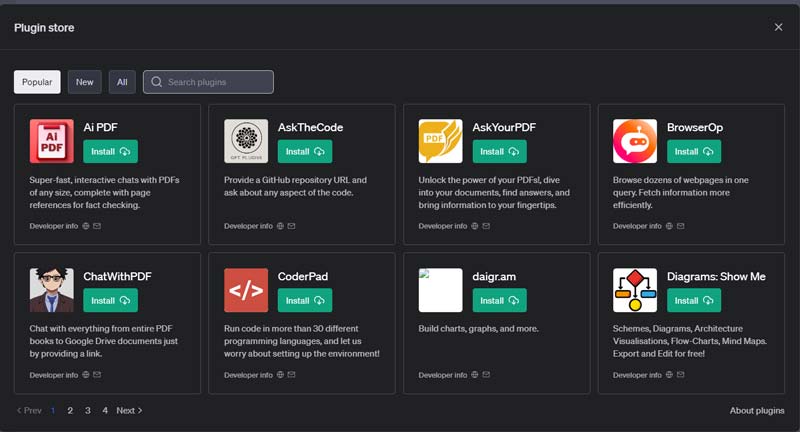

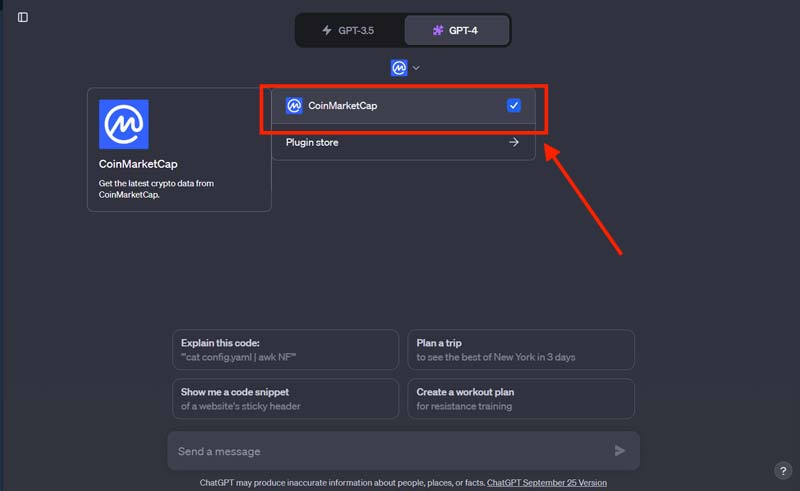

انتخاب اکسچنج سوئی کوین در چندین صرافی ارز دیجیتال موجود است. برای یافتن پلتفرم قابل اعتمادی که ارز دیجیتال سویی را فهرست می کند، تحقیق کنید.

- ایجاد یک حساب کاربری برای یک حساب کاربری در صرافی ثبت نام کنید و هرگونه احراز هویت لازم را تکمیل کنید.

- وجوه سپرده گذاری ارز فیات یا سایر ارزهای دیجیتال را به حساب خود واریز کنید.

- از وجوه خود برای خرید ارز دیجیتال Sui استفاده کنید و آن را برای نگهداری به یک کیف پول امن مانند کیف پول کوینومی یا تراست والت و لجر انتقال دهید.

- هزینههای تراکنش را در اکوسیستم Sui بپردازید.

- با استیکینگ می توانید برای کسب پاداش و کمک به امنیت شبکه، کوین های ارز دیجیتال Sui را به اشتراک بگذارید.

با توجه به فناوری نوآورانه و تمرکز بر مقیاس پذیری ارز دیجیتال سویی آینده امیدوار کننده ای دارد. با رشد پذیرش بلاک چین، تقاضا برای پلتفرم های با عملکرد بالا مانند Sui احتمالا افزایش خواهد یافت. مشارکت، گسترش اکوسیستم و حمایت جامعه نقش مهمی در موفقیت بلندمدت آن خواهد داشت.

نتیجه گیری

ارز دیجیتال سویی یک ارز دیجیتال مبتکرانه است که هدف آن مقابله با چالش های مقیاس پذیری، سرعت تراکنش و دسترسی توسعه دهندگان در صنعت بلاک چین است. Sui با معماری منحصر به فرد، تاخیر کم و موارد استفاده قوی، پتانسیل تبدیل شدن به یک بازیگر اصلی در فضای رمزنگاری را دارد. چه سرمایهگذار، توسعهدهنده یا علاقهمند به بلاک چین باشید، درک ارز دیجیتال Sui و اکوسیستم آن میتواند بینشهای ارزشمندی در مورد آینده ارزهای دیجیتال ارائه دهد.

اما در واقع

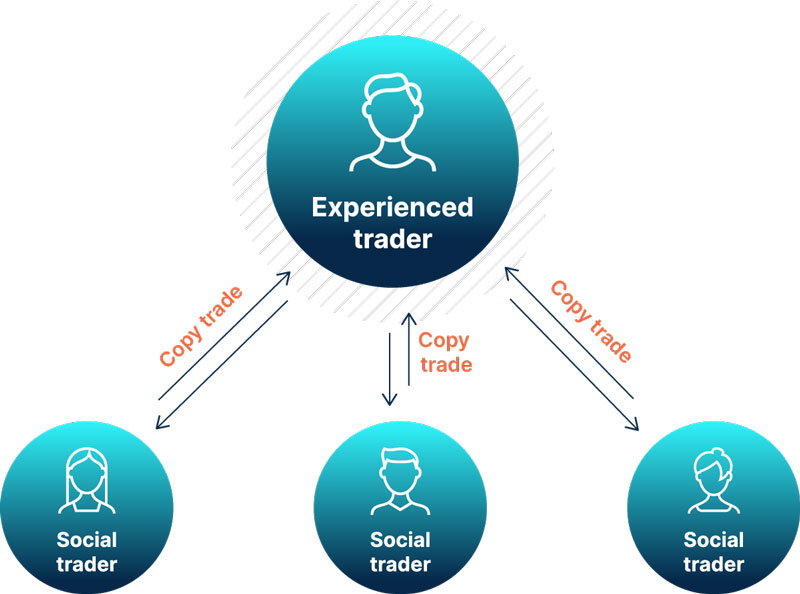

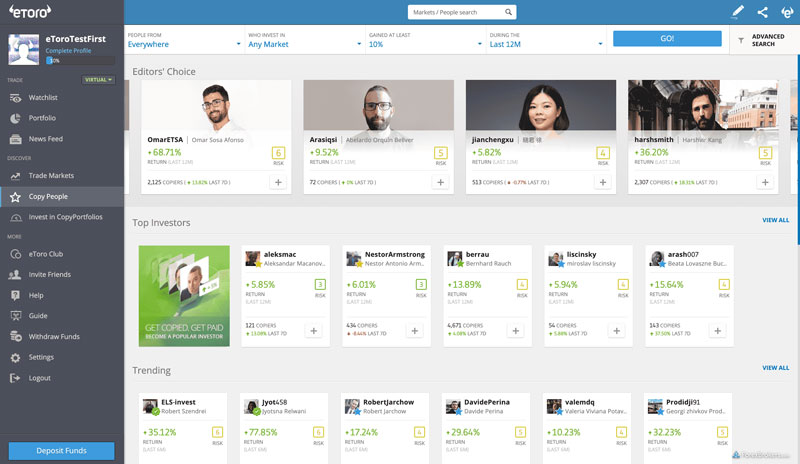

اما در واقع  گام دوم: ایجاد یک حساب کاربری. پس از اینکه دانستیم چگونه کپی ترید کنیم، نوبت به ثبت نام و تکمیل فرآیند تایید می رسد. اکثر پلتفرم ها برای مطابقت با مقررات نیاز به تأیید هویت همانند پروسه

گام دوم: ایجاد یک حساب کاربری. پس از اینکه دانستیم چگونه کپی ترید کنیم، نوبت به ثبت نام و تکمیل فرآیند تایید می رسد. اکثر پلتفرم ها برای مطابقت با مقررات نیاز به تأیید هویت همانند پروسه به این ترتیب، عملکرد ضعیف در یک طبقه دارایی با سود در طبقه دیگر جبران می شود.

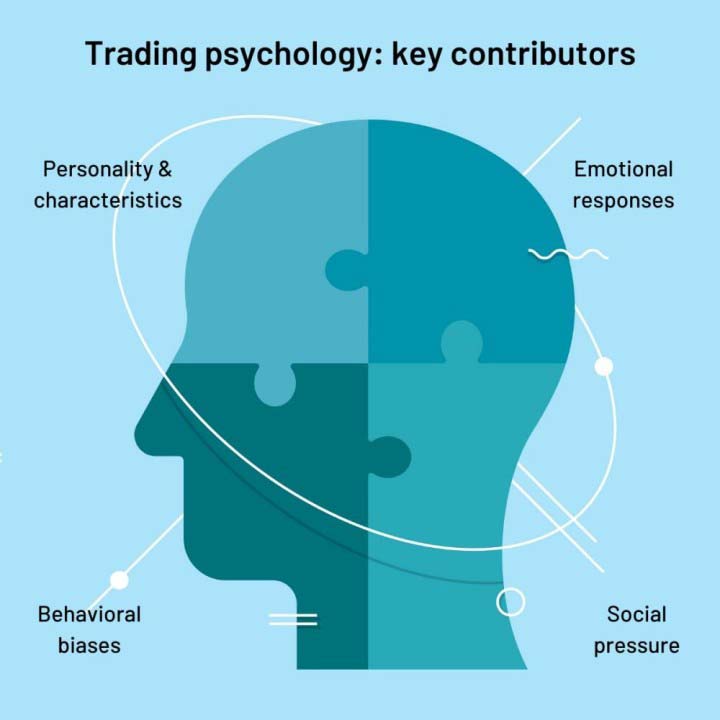

به این ترتیب، عملکرد ضعیف در یک طبقه دارایی با سود در طبقه دیگر جبران می شود. چرا تعداد کمی از معامله گران سود می کنند؟

چرا تعداد کمی از معامله گران سود می کنند؟

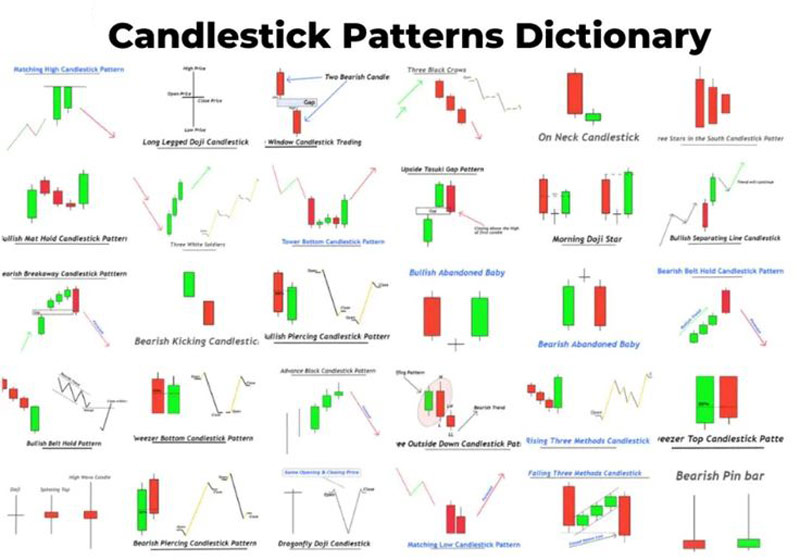

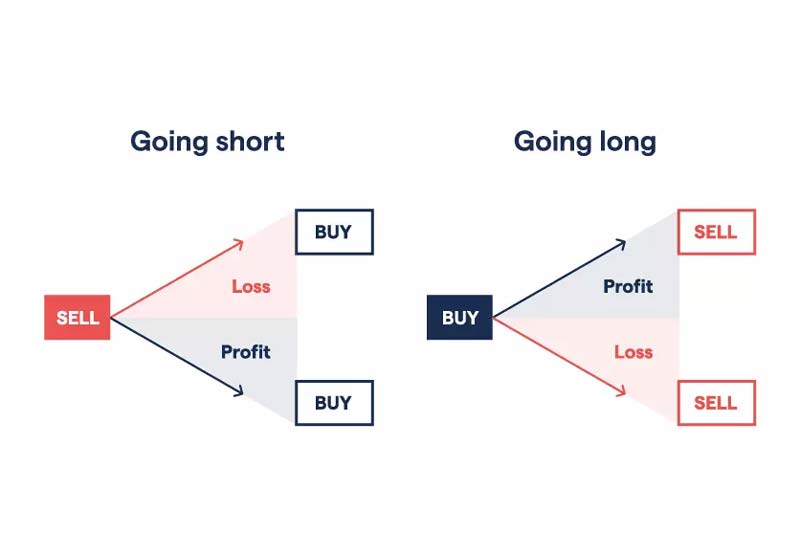

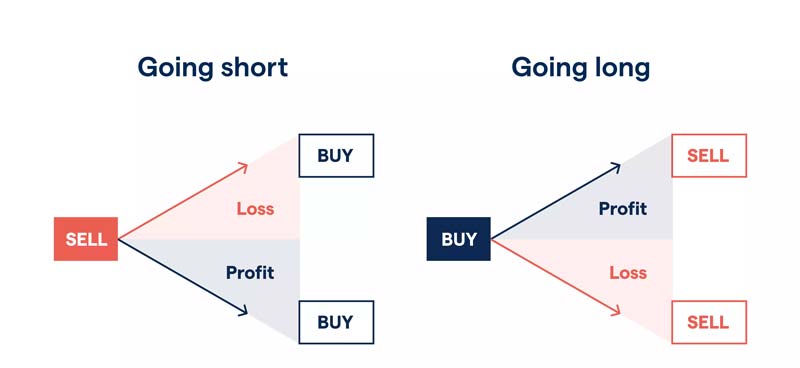

سبک و فراوانی معاملات: روش های بسیاری برای ترید از استفاده از انواع

سبک و فراوانی معاملات: روش های بسیاری برای ترید از استفاده از انواع

مثال عملی از تشخیص روند با مووینگ اوریج

مثال عملی از تشخیص روند با مووینگ اوریج

هدف ایردراپ ارز دیجیتال رایگان افزایش آگاهی و تعامل با یک پروژه است. با توزیع توکنهای رایگان، این پروژه پایگاه کاربری خود را ایجاد میکند و سر و صدایی در جامعه ایجاد میکند.

هدف ایردراپ ارز دیجیتال رایگان افزایش آگاهی و تعامل با یک پروژه است. با توزیع توکنهای رایگان، این پروژه پایگاه کاربری خود را ایجاد میکند و سر و صدایی در جامعه ایجاد میکند.

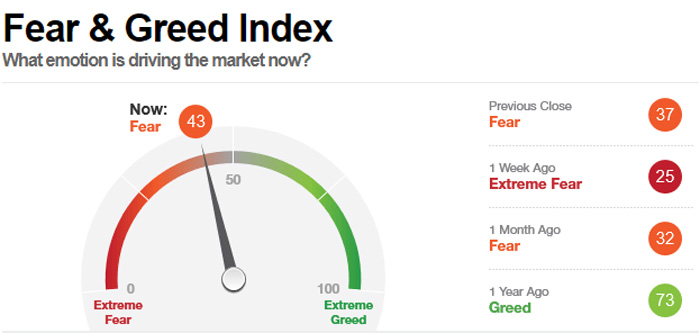

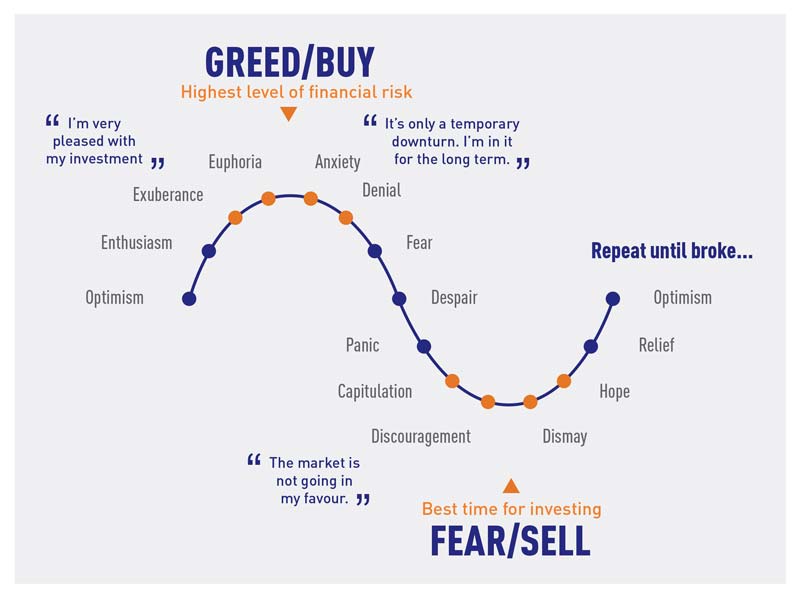

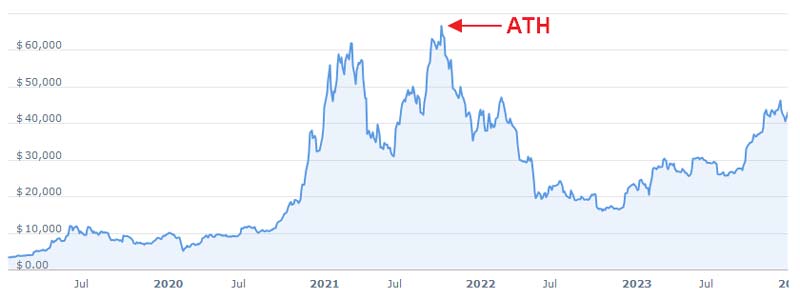

چگونه با استفاده از شاخص fear and greed معامله کنیم؟

چگونه با استفاده از شاخص fear and greed معامله کنیم؟ استفاده از ترس و طمع با سایر شاخص ها

استفاده از ترس و طمع با سایر شاخص ها

دنبال کردن روند

دنبال کردن روند

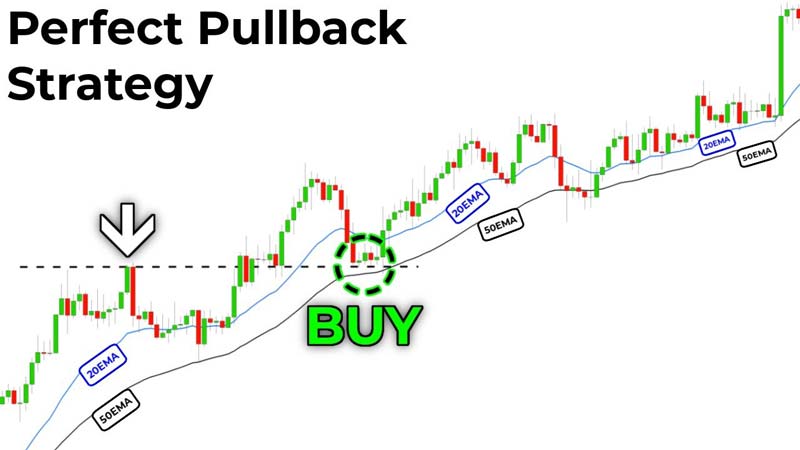

چگونه با پولبک ها معامله کنیم؟

چگونه با پولبک ها معامله کنیم؟

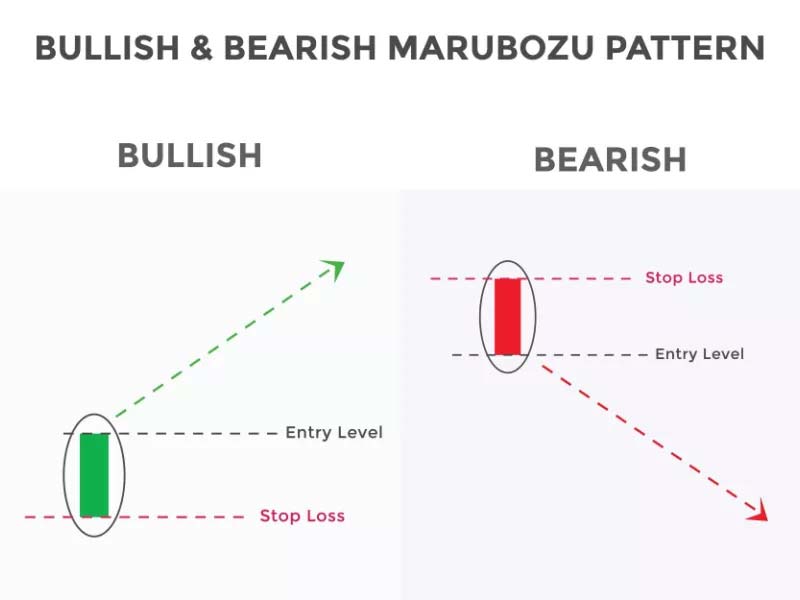

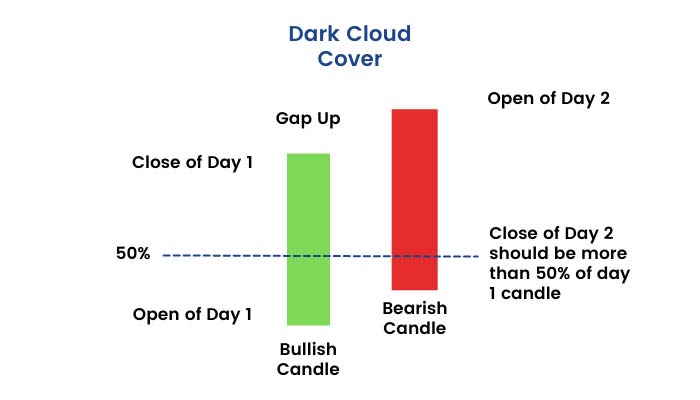

نحوه ترید با الگوی ابر سیاه

نحوه ترید با الگوی ابر سیاه

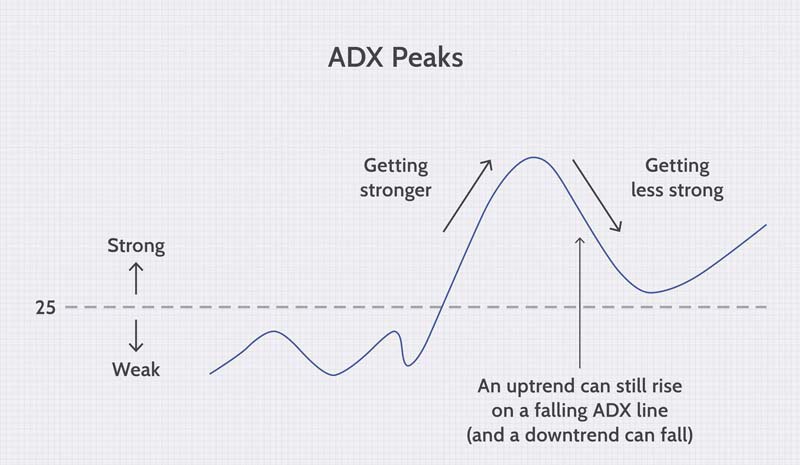

اندیکاتور ADX به عنوان یک فیلتر روند

اندیکاتور ADX به عنوان یک فیلتر روند که در آن:

که در آن:

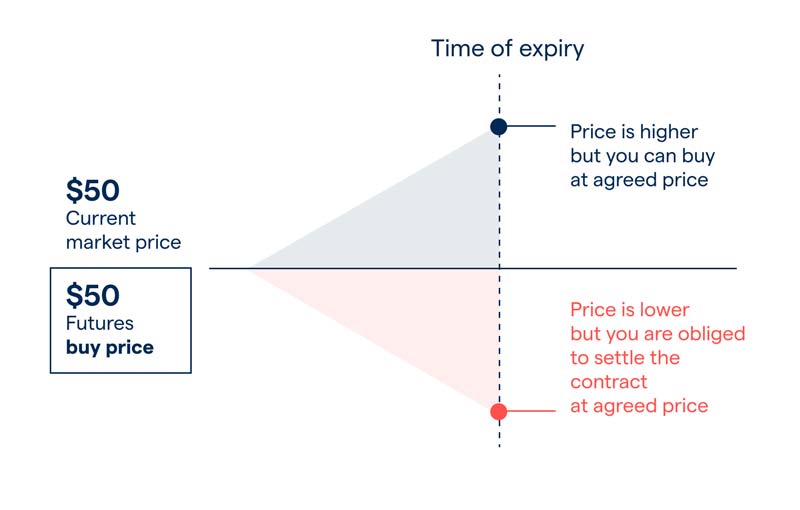

استراتژی های معاملاتی برای آپشن تریدینگ

استراتژی های معاملاتی برای آپشن تریدینگ استفاده از امواج ضربه ای در معاملات فارکس

استفاده از امواج ضربه ای در معاملات فارکس