ایردراپ های لیست شده تلگرام، زمان لیست شدن ایردراپ های جدید

چرا ایردراپ های لیست شده اهمیت دارند؟

در دنیای رو به رشد رمزارزها، یکی از موضوعات هیجانانگیز برای معاملهگران و سرمایهگذاران، «ایردراپ های لیست شده» است. ایردراپها (Airdrops) به فرایندی اشاره میکنند که طی آن، پروژههای بلاکچینی مقادیر مشخصی توکن یا کوین را بهصورت رایگان (یا به ازای انجام وظایف ساده) در اختیار کاربران قرار میدهند. اما وقتی از ایردراپ های لیست شده صحبت میکنیم، اشاره ما به آن ایردراپهایی است که توکن یا کوین مربوطهشان در صرافیها یا پلتفرمهای معتبر قابل معامله بوده یا در آستانه لیست شدن روی آنهاست.

همین نکته باعث میشود ایردراپ های لیست شده نسبت به ایردراپهای معمولی ارزش ویژهای داشته باشند؛ چرا که کاربران میتوانند توکنهای دریافتی را سریعتر معامله کنند یا آنها را در جهت سرمایهگذاری بلندمدت نگه دارند. در این مقاله، مفاهیم پایه و پیشرفته مرتبط با ایردراپ های لیست شده را بررسی کرده، روشهای شناسایی آنها را مرور و نکات امنیتی و مدیریتی لازم را بازگو خواهیم کرد. همچنین به تأثیر عوامل گوناگون بر موفقیت ایردراپ و نحوه کاهش ریسک در فرآیند دریافت توکنهای رایگان میپردازیم.

ایردراپ چیست و چه تفاوتی با ایردراپ های لیست شده دارد؟

۱. تعریف کلی ایردراپ

در بازار کریپتو، ایردراپ (Airdrop) به فرآیندی اطلاق میشود که طی آن، پروژههای بلاکچینی توکنهای خود را بهصورت رایگان یا با انجام وظایف سادهای همچون شرکت در کمپینهای شبکههای اجتماعی، عضویت در گروههای تلگرامی یا پر کردن فرمهای ثبتنام در اختیار کاربران قرار میدهند. هدف از این کار، جلب توجه جامعه، تبلیغات دهانبهدهان و گسترش دامنه آگاهی درباره پروژه است.

۲. تمایز ایردراپ های لیست شده از سایر ایردراپها

هر ایردراپ ممکن است پتانسیل رشد داشته باشد، اما ایردراپ های لیست شده مزیت خاصی دارند؛ توکنهایی که در یک صرافی شناختهشده یا پلتفرم معتبر معاملاتی (Broker) قابل معامله هستند یا قرار است بهزودی لیست شوند، فرصت نقدشوندگی و افزایش ارزش بالاتری را فراهم میکنند. وقتی شما توکن یک پروژه را میگیرید، اما آن پروژه هیچ بستر معاملاتی رسمی و معتبر ندارد، فروختن یا معامله آن دشوار خواهد بود. اما در ایردراپ های لیست شده، دسترسی به معامله سریعتر امکانپذیر است.

اهمیت ایردراپ های لیست شده در بازار رمزارز

دنیای رمزارزها مملو از پروژههای مختلف است که هریک مدعی ارائه نوآوری خاصی هستند. در این میان، تشخیص یک پروژه خوشآتیه از بین صدها و هزاران پروژه، کار آسانی نیست. اینجاست که ایردراپ های لیست شده جلوه میکنند؛ چرا که معمولاً توکنهایشان یا در حال حاضر روی صرافیها قابل معامله هستند یا بهزودی در پلتفرمهای بزرگ و معتبری لیست میشوند. همین موضوع، انگیزه کاربران برای دریافت آن ایردراپها و ورود زودهنگام به پروژه را افزایش میدهد.

برای مثال، فرض کنید پروژهای اعلام میکند که قرار است طی یک ماه آینده در یکی از صرافیهای شناختهشده لیست شود. در چنین شرایطی، گرفتن توکنهای رایگان آن پروژه (از طریق ایردراپ) میتواند فرصت رشد قیمتی مطلوبی را به همراه داشته باشد؛ چرا که تجربه نشان داده است برخی پروژهها بلافاصله پس از لیستشدن در صرافی، رشد قابل ملاحظهای در ارزش توکن دارند.

چگونه ایردراپ های لیست شده را شناسایی کنیم؟

۱. رصد منابع رسمی و شبکههای اجتماعی

- اعلامیههای صرافیها و پروژهها: صرافیهای مشهور همچون بایننس، کوینبیس و … یا حتی صرافیهای کوچکتر، معمولاً اخبار مربوط به ایردراپهای آینده یا لیست شدن توکنهای جدید را منتشر میکنند.

- توئیتر، ردیت، تلگرام: پروژههای بلاکچینی اغلب زمان لیست شدن و شرایط ایردراپ را در حسابهای رسمی خود اعلام میکنند. در کانالهای تخصصی نیز میتوان از اخبار روز بازار باخبر شد.

۲. بررسی وایتپیپر و نقشه راه (Roadmap) پروژه

پروژههای معتبر که قصد لیست شدن در صرافیهای بزرگ را دارند، معمولاً در نقشه راه خود به این موضوع اشاره میکنند. با مطالعه وایتپیپر و دیگر مستندات رسمی، میتوان به اهداف تیم توسعه و زمانبندی عرضه و لیستشدن توکن پی برد. دانستن این جزئیات، کاربران را در شناسایی بهتر ایردراپ های لیست شده یاری میکند.

۳. ابزارهای تجزیهوتحلیل دادههای بازار

سایتها و پلتفرمهایی وجود دارند که اطلاعات جامعی درباره پروژههای رمزارزی، از جمله وضعیت لیست شدن توکنها، ارائه میدهند. با استفاده از این ابزارها میتوان فهمید که آیا یک توکن از قبل در صرافیها معامله میشود یا در صف لیست شدن قرار دارد. برخی از این ابزارها حتی خبرهای مرتبط با ایردراپ آن پروژه را هم پوشش میدهند.

نکات مهم در ایمنی و مدیریت ریسک برای ایردراپ های لیست شده

۱. بررسی سوابق پروژه: قبل از شرکت در یک ایردراپ، حتماً سوابق تیم، وایتپیپر و نقشه راه پروژه را بررسی کنید. اگر پروژه دارای پشتیبانی مالی، اسپانسرهای شناختهشده یا شرکا (Partnerships) مطرح باشد، اطمینان خاطر بیشتری ایجاد میکند.

۲. عدم فاش کردن کلید خصوصی یا عبارات بازیابی: هرگز برای دریافت ایردراپ، اطلاعات حساس کیف پولتان را در اختیار دیگران قرار ندهید. پروژههای معتبر، هیچگاه کلید خصوصی یا عبارت بازیابی کیف پول شما را درخواست نمیکنند.

- مطالعه شرایط دریافت: برخی پروژهها برای شرکت در ایردراپهای لیست شده خود، انجام وظایفی مانند دنبال کردن شبکههای اجتماعی، وارد کردن ایمیل یا حتی نگهداری یک توکن دیگر را الزامی میکنند. با مطالعه دقیق این شرایط، از سوءاستفاده احتمالی یا هدررفت زمان جلوگیری میشود.

- مدیریت سرمایه: گرچه ایردراپهای لیست شده معمولاً رایگاناند، اما اگر قصد دارید پس از دریافت توکن، در پروژه سرمایهگذاری بیشتری انجام دهید، حتماً اصول مدیریت سرمایه در فارکس را برای این سرمایهگذاری نیز در نظر بگیرید. اصول کلی ریسکپذیری، حد ضرر و کنترل زیان در همه بازارهای مالی از جمله رمزارز کاربرد دارد.

نقش بروکرها در معامله ایردراپ های لیست شده

پس از آنکه ایردراپ برگزار شد، کاربران معمولاً توکنهای رایگان خود را دریافت میکنند. برای معامله و نقدکردن این توکنها، یا حتی خرید مجدد آنها به قصد افزایش سرمایه، نیاز به یک بستر معاملاتی قابل اعتماد دارید. پلتفرمهای بروکری یا صرافیهای آنلاین در اینجا نقش اصلی را بازی میکنند. اگر توکن شما روی پلتفرمی معتبر قابل معامله باشد، ریسک نقدشوندگی و امنیت سرمایه کاهش مییابد.

- برای آشنایی با انواع بروکرهای مطرح، میتوانید به بررسی بروکر رجوع کنید. در این بخش، ویژگیها، مزایا و معایب بروکرهای مختلف به تفکیک بررسی شدهاند. انتخاب بروکر امن و کارآمد، تضمینکنندهی آرامش خاطر شما در معامله ایردراپ های لیست شده خواهد بود.

آکادمی ترید و آموزش جامع درباره ایردراپ های لیست شده

یکی از مشکلات رایج علاقهمندان به حوزه کریپتو این است که با وجود جذابیت ایردراپها، از روشهای اصولی شناسایی، دریافت و مدیریت ایردراپ اطلاع کافی ندارند. آکادمی ترید مرجعی تخصصی است که با ارائه دورههای آموزشی، مقالات تحلیلی، راهنماییهای فنی و عملی میتواند شما را در این مسیر یاری کند.

در این آکادمی میتوانید:

- مفاهیم پایه و پیشرفته بلاکچین و رمزارز را بیاموزید.

- با روشهای تشخیص پروژههای بالقوه آشنا شوید و بدانید چه زمانی یک ایردراپ ارزشمند است.

- شیوههای درست سرمایهگذاری و کاهش ریسک را یاد بگیرید تا بتوانید حتی از ایردراپ های لیست شده نهایت بهره را ببرید.

- با روانشناسی معاملهگری و مدیریت هیجانات در بازار پرنوسان کریپتو آشنا شوید.

تریدر اف ایکس: آیا ارتباطی با ایردراپ های لیست شده دارد؟

«تریدر اف ایکس» اصطلاحی است برای معاملهگری که در حوزه فارکس (جفتارزهای فیات) فعالیت دارد. این فرد، اگر تصمیم بگیرد وارد بازار کریپتو شود، میتواند از مهارتها و تجربه خود در تحلیل تکنیکال، مدیریت ریسک و روانشناسی معاملهگری بهره ببرد. بنابراین، تریدرهای فارکس (یا همان تریدر اف ایکس) وقتی با مقوله ایردراپ های لیست شده مواجه میشوند، بهدلیل آشنایی با بازارهای مالی و تحلیل نوسانات، معمولاً تصمیمات هوشمندانهتری اتخاذ میکنند.

برای آشنایی با بروکرهایی که امکان معامله ارزهای دیجیتال، فارکس و دیگر داراییها را بهصورت همزمان میدهند، میتوانید به صفحات مرتبط با تریدر اف ایکس مراجعه کنید. در این صفحات، اطلاعات جامعی درباره انواع حسابهای معاملاتی، روشهای واریز و برداشت، رگولاتوری و امنیت ارائه شده است.

گامهای عملی برای موفقیت در ایردراپ های لیست شده

۱. تهیه کیف پول امن: از کیف پولهای سختافزاری (لجر، ترزور) یا کیف پولهای نرمافزاری معتبر استفاده کنید. هرگز کلید خصوصی خود را در اختیار دیگران قرار ندهید.

۲. رصد اخبار و اعلانها: برای اطلاع از زمان ایردراپ و جزئیات لیست شدن توکن، در کانالها و سایتهای رسمی پروژهها عضو شده و اعلانهای آنها را فعال کنید.

۳. بررسی وضعیت صرافی یا بروکر: اگر پروژه اعلام کرده است که توکن آنها در صرافی خاصی لیست خواهد شد، بهتر است پیش از موعد، حسابی در آن صرافی (یا بروکر) ایجاد کنید تا در زمان عرضه توکن، آماده معامله باشید.

۴. تعیین استراتژی معامله یا هولد: بسته به اهداف شما (کوتاهمدت یا بلندمدت)، بخشی از توکنهای دریافتی را میتوانید زودتر نقد کنید و بخشی را برای رشد آینده نگه دارید. ترکیب این دو روش به کاهش ریسک و افزایش امکان سوددهی کمک میکند.

۵. استفاده از تحلیل تکنیکال و فاندامنتال: حتی اگر توکن را رایگان دریافت کردهاید، برای تصمیمگیری صحیح در مورد زمان فروش یا خرید مجدد، از تحلیلهای فنی و بنیادی استفاده کنید.

چالشها و آینده ایردراپ های لیست شده

۱. افزایش رقابت

با رشد بازار کریپتو، تعداد پروژههایی که ایردراپ برگزار میکنند نیز افزایش یافته است. در نتیجه، ایردراپ های لیست شده دارای رقابت بیشتری برای جلبتوجه کاربران هستند.

۲. ریسک فیشینگ و کلاهبرداری

برخی افراد سودجو با جا زدن خود بهعنوان پروژهای معتبر، از طریق لینکهای جعلی یا درخواست اطلاعات حساس، از کاربران سوءاستفاده میکنند. تشخیص پروژههای واقعی از کلاهبردار، روزبهروز مهمتر میشود.

۳. روند قانونگذاری در بازار رمزارز

با پیچیدهتر شدن بازار کریپتو، قانونگذاری در این حوزه نیز در حال توسعه است. قوانین جدید ممکن است نحوه برگزاری ایردراپ یا لیست شدن توکنها را تغییر دهد.

۴. ظهور اکوسیستمهای تخصصی برای ایردراپ

شاید در آینده نزدیک، پلتفرمهایی مخصوص ایردراپهای مختلف ایجاد شوند که به شکل متمرکز، ایردراپ های لیست شده و دیگر توکنها را مدیریت کنند. چنین سامانههایی میتوانند امنیت و اطمینان خاطر کاربران را ارتقا دهند.

تأثیر ایردراپ های لیست شده بر قیمت توکن و رفتار بازار

وقتی یک پروژه توکن خود را به صورت رایگان میان افراد زیادی توزیع میکند، طبیعتاً جامعه بزرگی از دارندگان شکل میگیرد. اگر توکن بلافاصله پس از ایردراپ در صرافی یا پلتفرم مطرحی لیست شود، ممکن است تقاضای خرید و فروش شدیدی ایجاد شود. این اتفاق، گاهی منجر به جهشهای ناگهانی قیمتی میشود. در بعضی موارد، کاربران بلافاصله پس از دریافت توکن، تصمیم به فروش میگیرند که این امر میتواند فشار فروش شدیدی را وارد کرده و موجب کاهش قیمت شود.

بنابراین، ایردراپ های لیست شده پتانسیل نوسان قیمتی بالایی دارند. معاملهگرانی که مهارت مدیریت ریسک و صبر و حوصله کافی داشته باشند، میتوانند از این نوسانات سود ببرند. اما معاملهگران عجول یا بیتجربه ممکن است در همان روزهای ابتدایی، توکنهای خود را با قیمت پایین به فروش برسانند و فرصت رشد آینده را از دست بدهند.

مثالهایی از پروژههای موفق با ایردراپ های لیست شده

در سالهای اخیر، پروژههایی چون Uniswap، 1inch یا dYdX با برگزاری ایردراپ، نام خود را در تاریخ کریپتو ثبت کردند. توکنهای این پروژهها بلافاصله در صرافیهای بزرگ و مطرح لیست شدند و این موضوع سبب شد تا دارندگان اولیه، در کوتاهمدت سود قابلتوجهی کسب کنند. البته همیشه باید توجه داشت که همه پروژهها چنین موفقیتی ندارند؛ برخی نیز پس از مدتی کنار رفته یا در رسیدن به اهداف اعلامشده شکست میخورند.

از اینرو، ارزیابی دقیق پروژه (کیفیت تیم، هدفمندی محصول، حامیان مالی و چشمانداز آینده) نقش کلیدی در تشخیص ایردراپ های لیست شده باارزش دارد.

رابطه بین معاملهگران فارکس و ایردراپ های لیست شده

معاملهگران حرفهای بازار فارکس معمولاً با مفاهیم اساسی تحرکات قیمت، نوسانات و مدیریت ریسک آشنایی دارند. وقتی این تریدرهای باتجربه وارد دنیای کریپتو میشوند، میتوانند از این دانش برای کسب مزیت استفاده کنند. بهویژه هنگام برخورد با ایردراپ های لیست شده، که نوساناتشان هم بالاست و هم قابلیت معامله سریع دارند، تجربه معاملهگران فارکس میتواند بسیار به کار آید.

در کنار آن، اگر معاملهگران فارکس قصد دارند در پروژههایی با تمرکز بیشتر بر رمزارز فعالیت کنند، شاید بخواهند بروکرهایی را انتخاب کنند که امکان ترید همزمان جفتارزها، شاخصها و رمزارزها را فراهم میکنند. در این راستا، بخش تریدر اف ایکس میتواند حاوی اطلاعات مفیدی باشد.

راهکارهای احتیاطی در مواجهه با کلاهبرداری در ایردراپ های لیست شده

- عدم واریز وجه اولیه: به ندرت پروژههای معتبر برای مشارکت در ایردراپ از شما پول میخواهند. اگر با چنین درخواستی مواجه شدید، احتیاط کنید.

- توجه به آدرسهای رسمی: لینکهای جعلی، شبیه به آدرسهای اصلی پروژهها هستند. فقط از منابع رسمی پروژه یا صرافی برای اطلاعات و لینکهای مربوط به ایردراپ استفاده کنید.

- دوری از پیامهای شخصی مشکوک در تلگرام: اگر فردی ادعا کرد که ایردراپ ویژه یا جایزه خاصی بردهاید، پیش از ارائه هرگونه اطلاعات، از صحت آن اطمینان حاصل کنید.

- بررسی مجوزها و اعتبار پلتفرم: قبل از اینکه توکنهای دریافتی را روی یک صرافی معامله کنید، درباره مجوزها، تیم مدیریتی و نظرات کاربران پیرامون آن صرافی تحقیق کنید.

آینده بازار رمزارز و تأثیر آن بر ایردراپ های لیست شده

بازار رمزارز همچنان در حال گسترش و جذب کاربران جدید است. با پذیرش فزاینده فناوری بلاکچین در حوزههای مختلف، انتظار میرود پروژههای نوظهور زیادی پا به عرصه بگذارند. طبیعتاً ایردراپ های لیست شده نیز روند صعودی خواهند داشت و راهی برای جذب کاربران تازه در اختیار پروژهها قرار میدهند.

از سوی دیگر، رقابت روزافزون و مقررات احتمالی دولتی میتوانند مسیر را سختتر کنند. با این حال، اگر پروژهای واقعاً نیاز جامعهای را برطرف کند و با یک صرافی معتبر همکاری داشته باشد، ایردراپ آن میتواند برای شرکتکنندگان بسیار جذاب و سودآور باشد. کسانی که زودتر از دیگران به این فرصتها پی ببرند و ریسکهای معقولانه را بپذیرند، شانس بیشتری برای موفقیت خواهند داشت.

نتیجهگیری

ایردراپ های لیست شده یکی از جذابترین فرصتها در بازار کریپتو به شمار میروند؛ چرا که با دریافت توکن رایگان پروژههایی که در صرافیها یا پلتفرمهای معتبر لیست شدهاند، هم میتوان به سود سریعتری رسید و هم امکان هولد طولانیمدت آنها وجود دارد. با این حال، موفقیت در این زمینه نیازمند رعایت نکات مهمی از جمله تحقیق و بررسی هویت پروژه، توجه به اعلامیههای صرافیها، استفاده از بروکر یا پلتفرم معاملاتی امن، رعایت مدیریت ریسک و سرمایه و در نهایت، پیگیری مداوم اخبار و تحولات بازار رمزارز است.

توصیه میکنیم پیش از هرگونه فعالیت جدی، از منابع آموزشی معتبر نظیر آکادمی ترید کمک بگیرید و در صورت نیاز به معامله توکنهای دریافتی، با مطالعه بررسی بروکر و ملاحظه بخش تریدر اف ایکس، پلتفرم معاملاتی مناسب خود را انتخاب کنید. از یاد نبرید که اصول مدیریت سرمایه در فارکس در دیگر بازارهای مالی از جمله کریپتو نیز صدق میکند. در نهایت، همواره جانب احتیاط را نگه دارید تا بتوانید از پتانسیل بالای ایردراپ های لیست شده نهایت استفاده را برده و با حداقل ریسک، سرمایه خود را افزایش دهید.

با رعایت این نکات و تلاش برای بهروزرسانی مداوم دانش خود، میتوانید در فضای کریپتو باقی بمانید و از فرصتهای طلایی که ایردراپ های لیست شده در اختیارتان میگذارند، بهرهمند شوید. موفق و پرسود باشید!

یا

یا

این آکادمی با ارائه آموزشهای رایگان، دسترسی به منابع تخصصی و ایجاد یک جامعه پویا از معاملهگران، شما را برای موفقیت در بازارهای مالی آماده میکند. در این مقاله جامع، به بررسی تمامی جنبههای ولف تریدر میپردازیم و شما را با راهکارها، ابزارها و مزایای یادگیری از این آکادمی آشنا میکنیم.

این آکادمی با ارائه آموزشهای رایگان، دسترسی به منابع تخصصی و ایجاد یک جامعه پویا از معاملهگران، شما را برای موفقیت در بازارهای مالی آماده میکند. در این مقاله جامع، به بررسی تمامی جنبههای ولف تریدر میپردازیم و شما را با راهکارها، ابزارها و مزایای یادگیری از این آکادمی آشنا میکنیم.

وولف تریدر همهجا حضور داره! حتماً توی همه پلتفرمها ما رو دنبال کنید تا از محتوای جذاب و کاربردیمون بهرهمند بشید.

وولف تریدر همهجا حضور داره! حتماً توی همه پلتفرمها ما رو دنبال کنید تا از محتوای جذاب و کاربردیمون بهرهمند بشید.

در آلت سیزن کریپتو، مدیریت سرمایه و انتخاب پروژههای درست اهمیت بسیار زیادی دارد.

در آلت سیزن کریپتو، مدیریت سرمایه و انتخاب پروژههای درست اهمیت بسیار زیادی دارد.  اتریوم بستر بسیاری از پروژههای دیفای و NFT است و به عنوان دومین ارز دیجیتال بزرگ، یکی از امنترین گزینهها برای سرمایهگذاری به شمار میرود.

اتریوم بستر بسیاری از پروژههای دیفای و NFT است و به عنوان دومین ارز دیجیتال بزرگ، یکی از امنترین گزینهها برای سرمایهگذاری به شمار میرود.

کاردانو به دلیل تمرکز بر پایداری و مقیاسپذیری، یکی از آیندهدارترین پروژههای بازار کریپتو است.

کاردانو به دلیل تمرکز بر پایداری و مقیاسپذیری، یکی از آیندهدارترین پروژههای بازار کریپتو است.

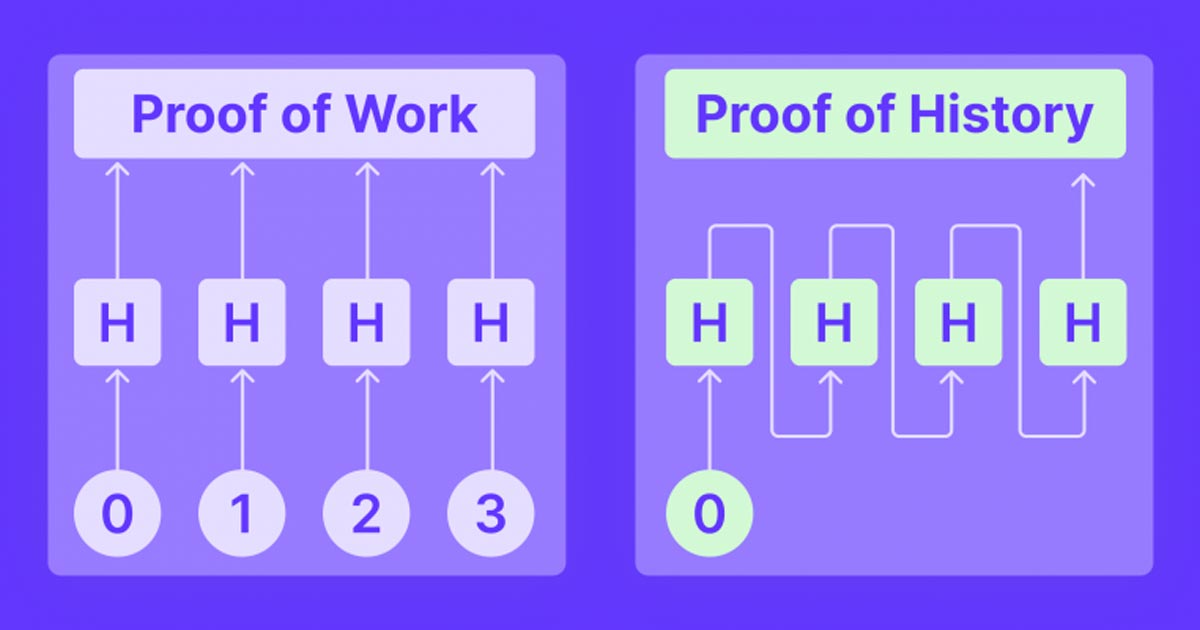

یکی از سریعترین بلاکچینهای موجود که به دلیل کارمزدهای پایین و سرعت بالا، محبوبیت زیادی پیدا کرده است.

یکی از سریعترین بلاکچینهای موجود که به دلیل کارمزدهای پایین و سرعت بالا، محبوبیت زیادی پیدا کرده است.

یونیسواپ یکی از برترین صرافیهای غیرمتمرکز است که امکان ترید و مشارکت در استخرهای نقدینگی را فراهم میکند.

یونیسواپ یکی از برترین صرافیهای غیرمتمرکز است که امکان ترید و مشارکت در استخرهای نقدینگی را فراهم میکند.

یک صرافی غیرمتمرکز با کارمزد پایین و سرعت بالا که روی شبکه بایننس اسمارت چین کار میکند.

یک صرافی غیرمتمرکز با کارمزد پایین و سرعت بالا که روی شبکه بایننس اسمارت چین کار میکند.

توکنیزه کردن یا توکنیزاسیون چیست؟ (Tokenization)

توکنیزه کردن یا توکنیزاسیون چیست؟ (Tokenization)

برخی از نمونههای واقعی توکنیزه کردن

برخی از نمونههای واقعی توکنیزه کردن

نتیجهگیری:

نتیجهگیری:

کاردانو چیست؟

کاردانو چیست؟ خالق کاردانو کیست؟

خالق کاردانو کیست؟

خرید کاردانو

خرید کاردانو

سازنده سولانا کیست؟

سازنده سولانا کیست؟

سولانا در مقابل اتریوم

سولانا در مقابل اتریوم آیا میتوان سولانا را استخراج کرد؟

آیا میتوان سولانا را استخراج کرد؟

CPI(x+1) – CPI(x) / CPI(x) = نرخ تورم

CPI(x+1) – CPI(x) / CPI(x) = نرخ تورم

اهمیت اندازه گیری قدرت خرید مصرف کننده:

اهمیت اندازه گیری قدرت خرید مصرف کننده:

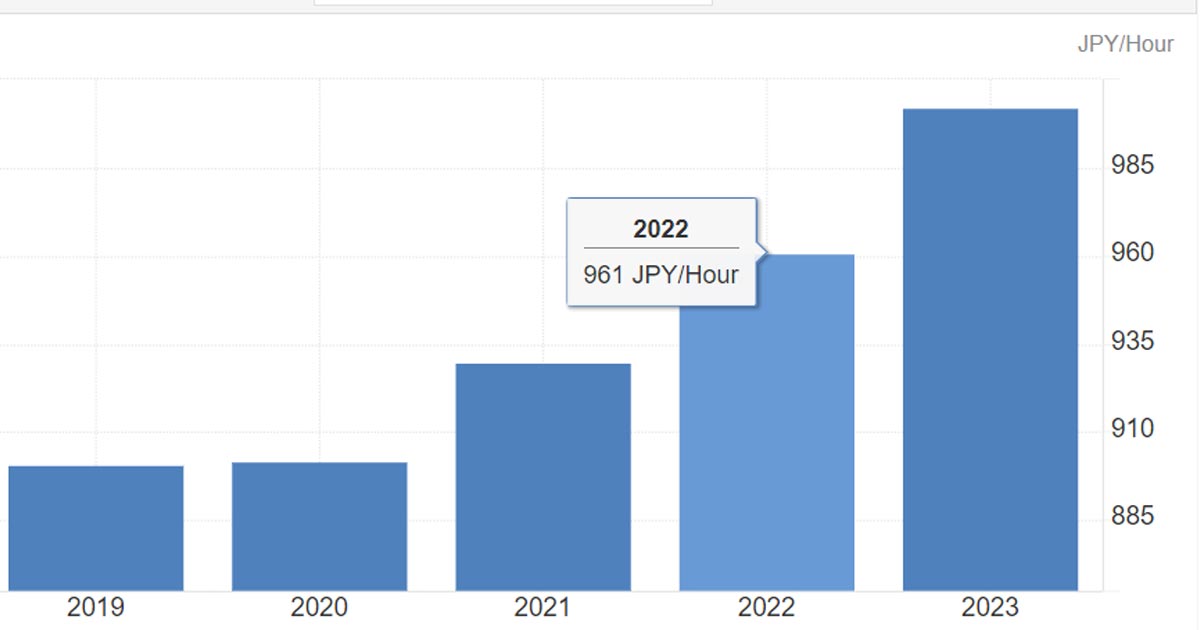

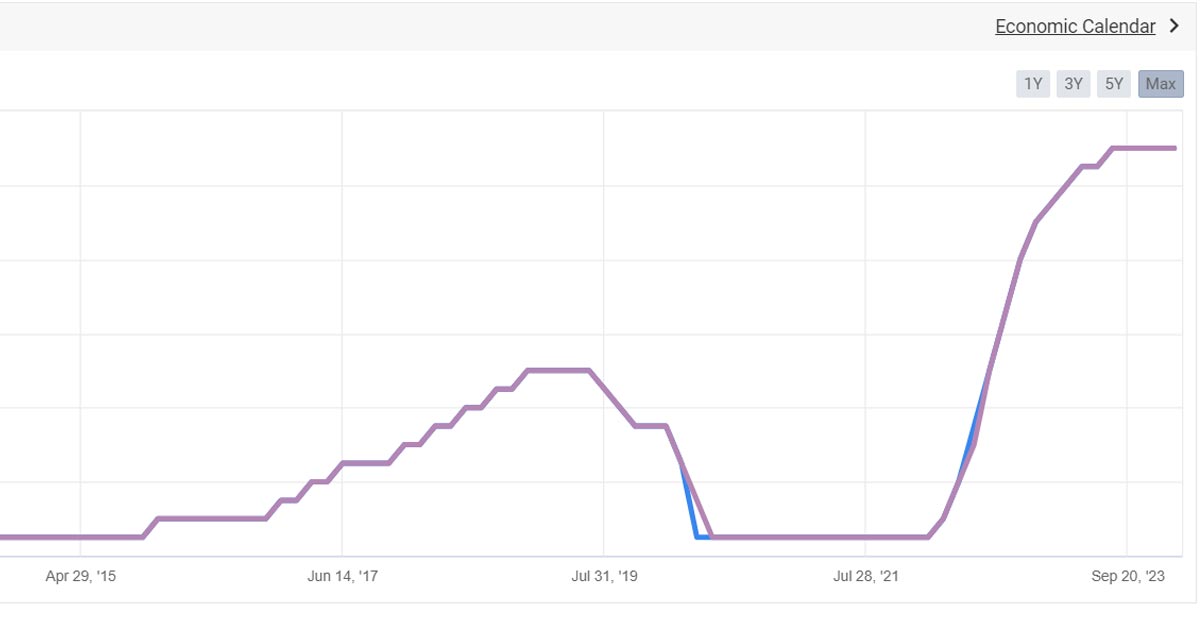

تحلیل نرخ بهره 20 مارس فدرال رزرو (بانک مرکزی آمریکا):

تحلیل نرخ بهره 20 مارس فدرال رزرو (بانک مرکزی آمریکا):