آیا پراپ تریدینگ ارزشش را دارد؟

دنیای تریدینگ و سرمایهگذاری طی سالهای اخیر با ظهور روشهای جدید و مدرن دگرگون شده است. یکی از این روشهای مدرن، پراپ ترید ینگ یا تریدینگ اختصاصی است که برای بسیاری از تریدرهای حرفهای و حتی تازهکارها جذابیت ویژهای دارد. به طور خلاصه، پراپ تریدینگ به تریدرها این امکان را میدهد که بدون نیاز به سرمایه شخصی خود و تنها با استفاده از سرمایه مؤسسات مالی، وارد دنیای تریدینگ شوند و از سود به دست آمده نیز سهم ببرند. با این روش، نه تنها امکان افزایش سود برای تریدرها فراهم میشود، بلکه ریسک نیز تا حدودی بین شرکت و تریدر تقسیم میشود. در ایران، مجموعه ستارگانترید به عنوان یکی از حرفه ای ترین پلتفرمهای پراپ تریدینگ، این فرصت را برای تریدرهای ایرانی فراهم کرده است.در این مقاله، تلاش داریم تا با بررسی جنبههای مختلف پراپ تریدینگ، مزایا و معایب آن و همچنین نگاهی به خدمات ستارگانترید، به این پرسش پاسخ دهیم که آیا پراپ تریدینگ واقعاً ارزشش را دارد؟

پراپ تریدینگ چیست و چگونه کار میکند؟

پراپ تریدینگ که به اختصار به آن “پراپ” گفته میشود، مدلی از تریدینگ است که در آن یک تریدر به جای استفاده از سرمایه شخصی، با استفاده از سرمایه یک شرکت یا مؤسسه مالی معامله میکند. شرکتهای پراپ تریدینگ عموماً به دنبال تریدرهای با استعداد هستند و با ارائه منابع مالی، به آنها این امکان را میدهند تا در بازارهای مالی فعالیت کنند. تریدرها در این مدل بخشی از سود حاصله را دریافت میکنند و بقیه به شرکت اختصاص مییابد. در حقیقت، شرکتها با ارائه این امکانات و سرمایه، علاوه بر کسب سود، تریدرها را در این مسیر یاری میکنند.

چرا پراپ ترید ینگ مورد توجه قرار گرفته است؟

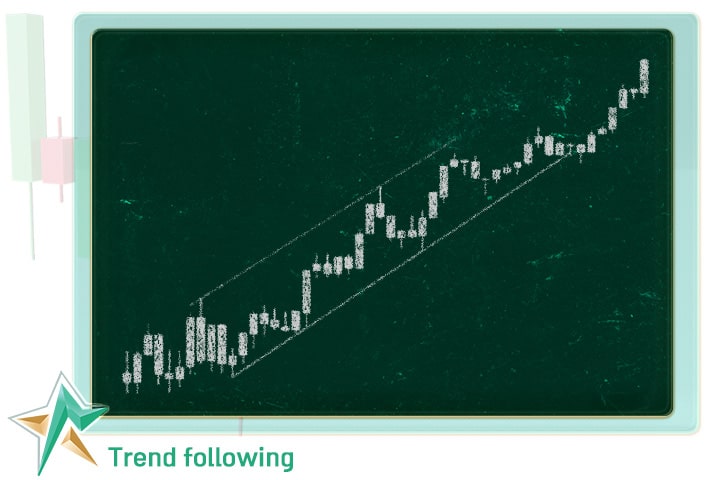

در سالهای اخیر، به دلایل مختلف، پراپ تریدینگ جذابیت ویژهای پیدا کرده است. تریدرها از طریق این مدل به سرمایههای بالاتری دسترسی دارند که معمولاً در سرمایهگذاری شخصی به آن دسترسی ندارند. علاوه بر این، شرکتهای پراپ به تریدرها ابزارها، تحلیلها و منابع آموزشی گستردهای ارائه میدهند که به آنها در بهبود مهارتهایشان کمک میکند.

مزایای پراپ ترید ینگ

- دسترسی به سرمایه بزرگتر: در پراپ تریدینگ، تریدرها میتوانند از سرمایههای قابل توجهی استفاده کنند که برای بسیاری از آنها در سرمایهگذاری شخصی امکانپذیر نیست.

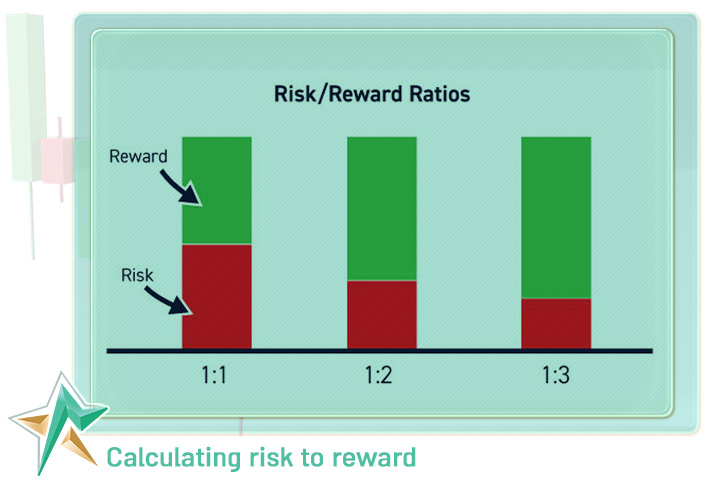

- ریسک مشترک: یکی از مزایای پراپ تریدینگ، تقسیم ریسک میان تریدر و شرکت است. این بدان معناست که در صورت بروز زیان، کل ریسک تنها بر دوش تریدر نیست.

- کسب سود بیشتر: به دلیل استفاده از سرمایه بزرگتر، امکان کسب سود بالاتر نیز برای تریدرها فراهم میشود.

- پشتیبانی آموزشی و تخصصی: بسیاری از شرکتهای پراپ تریدینگ، ابزارها و منابع آموزشی ارائه میدهند که به تریدرها کمک میکند تا در مسیر حرفهای تریدینگ پیشرفت کنند.

بیشتر بخوانید :

مزایای مقایسهای پراپ ترید ینگ و تریدینگ معمولی

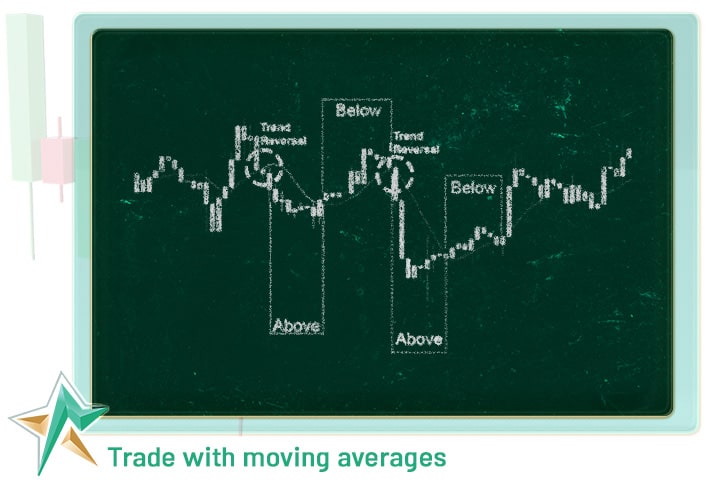

برای تریدرهایی که به دنبال انتخاب میان پراپ تریدینگ و تریدینگ معمولی هستند، شناخت تفاوتها و مزایای هر کدام اهمیت ویژهای دارد. پراپ تریدینگ با ارائه سرمایه بیشتر، دسترسی به ابزارهای حرفهای و امکان تقسیم ریسک، میتواند برای تریدرها جذاب باشد. از طرفی، تریدینگ معمولی استقلال کامل را به تریدر میدهد و هیچ الزامی به پیروی از سیاستهای شرکتها وجود ندارد. هر کدام از این مدلها برای دسته خاصی از تریدرها مناسب است و انتخاب صحیح به نیازها، اهداف و سطح تجربه تریدر بستگی دارد. در جدول زیر، تفاوتهای کلیدی این دو روش به طور خلاصه ارائه شده است تا بتوانید درک بهتری از این دو مدل داشته باشید.

| ویژگی | پراپ تریدینگ | تریدینگ معمولی |

| سرمایه اولیه | سرمایه توسط شرکت تأمین میشود | نیاز به سرمایه شخصی دارد |

| ریسک | ریسک بین شرکت و تریدر تقسیم میشود | تمام ریسک بر عهده تریدر است |

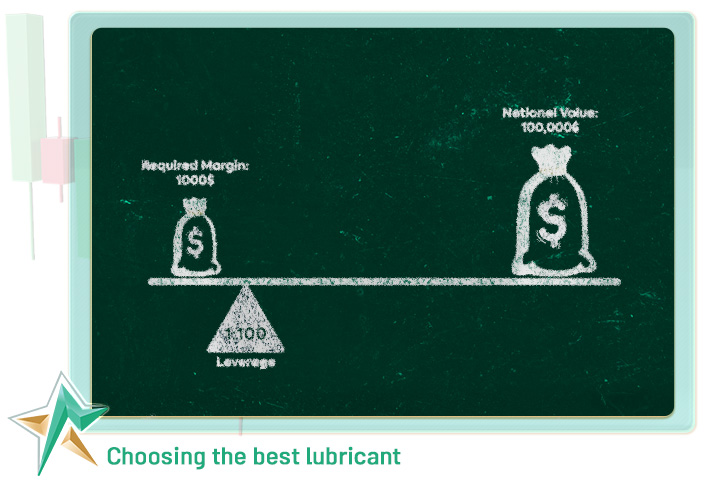

| اهرمهای مالی | اهرمهای بالا و منابع اضافی در دسترس است | اهرمهای کمتری در ترید شخصی فراهم است |

| پشتیبانی و منابع آموزشی | بسیاری از شرکتها آموزشهای تخصصی ارائه میدهند | تریدرها باید به تنهایی به منابع دست یابند |

| پاداشهای عملکردی | با توجه به عملکرد خوب، تریدر پاداش میگیرد | پاداش مالی بستگی به سود شخصی دارد |

بیشتر بخوانید :

ویژگیهای منحصر به فرد پراپ برای تریدرهای ایرانی

پراپ تریدینگ ویژگیهای خاصی دارد که آن را برای تریدرهای ایرانی جذاب میکند. به دلیل شرایط اقتصادی و محدودیتهای سرمایهگذاری در کشور، بسیاری از تریدرهای ایرانی به دنبال راهکارهایی هستند که بتوانند بدون نیاز به سرمایه شخصی بالا، در بازارهای جهانی فعالیت کنند. ستارگانترید به عنوان یک پلتفرم پراپ تریدینگ ایرانی، این امکان را فراهم کرده است که تریدرها به سرمایهگذاری در بازارهای بینالمللی بپردازند. این ویژگی منحصربهفرد، باعث میشود که پراپ تریدینگ به عنوان یک انتخاب ایدهآل برای بسیاری از تریدرهای ایرانی مطرح شود.

این مدل تریدینگ علاوه بر افزایش سودآوری، فرصتی را نیز برای تریدرها فراهم میکند تا از دانش و ابزارهای تحلیل حرفهای استفاده کرده و به سرعت به پیشرفتهای قابل توجهی دست یابند.

پراپ فرم ستارگان ترید

پراپ تریدینگ میتواند یک فرصت مناسب برای تریدرهایی باشد که به دنبال دسترسی به سرمایههای بزرگتر هستند و توانایی مدیریت فشار و استرس را دارند. ستارگانترید به عنوان یک پلتفرم معتبر در ایران، شرایط مناسبی را برای تریدرهای ایرانی فراهم کرده تا بتوانند بدون نیاز به سرمایه شخصی در بازارهای بینالمللی فعالیت کنند.

با این حال، این مدل تریدینگ نیازمند تعهد و دانش بالایی است و برای همه مناسب نیست. اگر شما تحمل استرس بالایی دارید و به دنبال استفاده از فرصتهای بیشتری برای کسب سود هستید، پراپ تریدینگ و همکاری با پلتفرمهایی مانند ستارگانترید میتواند گزینهای مناسب باشد.

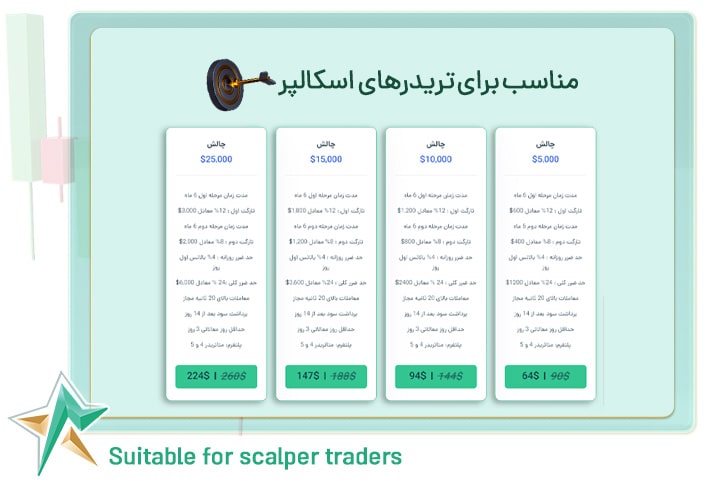

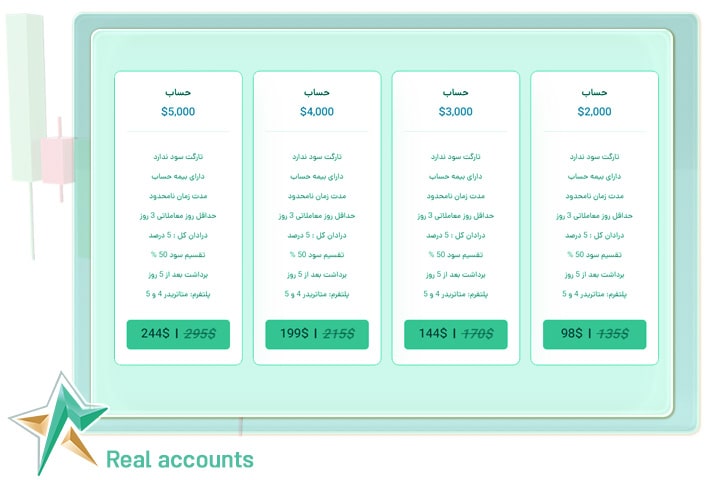

در پراپ فرم ستارگان ترید انواع حساب های معاملاتی از 5 تا 25 هزاردلار و حتی فراتر از آن از 200 هزار تا 1 میلیون دلار را بدون ضامن تنها با ارزیابی عملکردتون به شما ارائه میدهیم. رسالت اصلی مجموعه و پراپ فرم ستارگان ترید پرورش معامله گران سودده هست. به همین دلیل در نقش یک مربی با وضع قوانین و فراهم کردن امکانات متفاوت شرایطی رو مهیا کرده ، تا تریدرهای ایرانی با مدیریت هر چه بهترِ ریسک، به معامله گران منظم تری تبدیل شده و به درامدهای چشمگیر دلاری برسند.

در واقع ما علاوه بر تامین سرمایه با ارائه خدمات دیگری همچون کوچینگ ، بیمه حساب فارکس ،پشتیبانی آنلاین ، حقوق تریدری و در نظر گرفتن طیف زیادی از چالش ها با قوانین مختلف به شما در رسیدن به اهداف بزرگ و درامد دلاری کمک کنیم .

در نهایت به دلیل ریسک بالای ترید در بازار های مالی، تیم ستارگان ترید به تمامی عزیزان پیشنهاد می کند قبل از هر تصمیم گیری برای سرمایه گذاری، توانایی ها و تجربه خود را ارزیابی کند.هر گونه سوال یا ابهام خود را یا از قسمت سوالات متداول پیگیری کرده یا با چت آنلاین سایت با ما در میان بگذارید

با هم دیدیم که پراپ فرم ستارگان ترید کلیه ملاکهای بهترین پراپ فرم ایرانی را دارد، حالا با خاطری آسوده سرمایه مدنظر خود را انتخاب کنید و به ترید بپردازید.

نوشته آیا پراپ تریدینگ ارزشش را دارد؟ اولین بار در ستارگان ترید. پدیدار شد.