فاز بیقیدی و بی اهمیتی در معامله گری

فاز بیقیدی و بیاهمیتی در معامله گری

مقدمه:

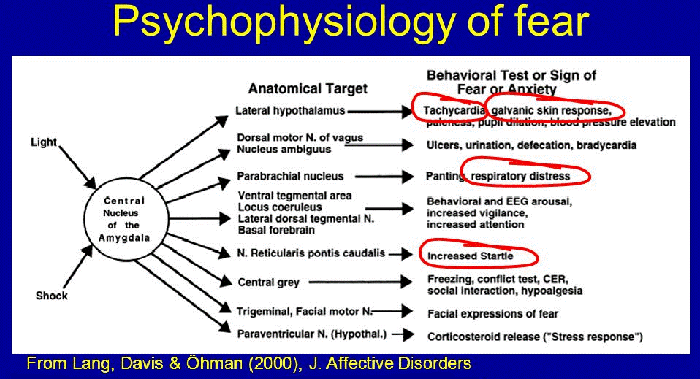

منظور از فاز بیقیدی در معاملهگری، همان موقعی است که با خودتان میگویید «اصلا به دَرَک! هرچی میخواد بشه، بشه. دیگه هیچی واسم مهم نیست». این مرحله خطرناکترین مرحلهای است که یک معاملهگر میتواند تجربه کند.

در این شرایط شما دیگر روی خودتان کنترل ندارید و همچنین دیگر چگونگی عملکرد خودتان در بازار برای شما مهم نیست. در این لحظه تنها چیزی که برای شما اهمیت دارد این است که ضررهای وارده و پولهای از دست رفته را جبران کنید یا اینکه برای اثبات حقانیت خودتان در بازار، یک معامله سودآور و موفق انجام دهید.

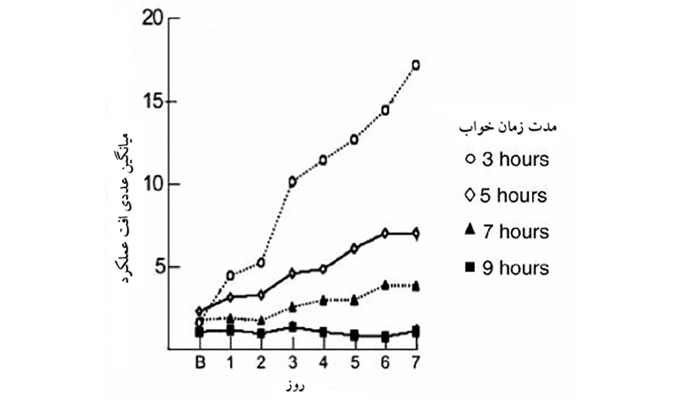

وقتی وارد این فاز میشوید، دیگر نمیتوانید بهدرستی فکر کنید. همهچیز از کنترل شما خارج میشود. به عبارتی، شما انقدر اشتباه کردهاید و پول از دست دادهاید، که دیگر باور ندارید که بتوانید عملکرد درستی داشته باشید. اساسا در این فاز و این شرایط، داشتن عملکرد صحیح و اصولی دیگر برای شما اولویتی ندارد.

شما فقط خودتان را در نظر دارید و هیچ چیز دیگری را نمیبینید و کاملا کورکورانه عمل میکنید. در این حالت، شما فقط میخواهید به هر قیمتی، نیازهای احساسی خودتان را برطرف کنید.

اما واقعیت این است که، بازار هیچ اهمیتی به شما نمیدهد!

این فاز بیقیدی و بیاهمیتی فقط یک نتیجه برای شما خواهد داشت: فروپاشی ذهنی.

چگونه از ورود به فاز بیقیدی جلوگیری کنیم؟

قانون اول نیوتن: هر جسمی مادامی که تحت تأثیر یک نیروی خارجی قرار نگرفته، یا ساکن است یا به حرکت خود در مسیر مستقیم ادامه میدهد.

الگوها و عادتهای منفی معاملاتی شما هم به همین صورت شکل میگیرند. کمی فکر کنید:

مسئله یا موضوعی باعث میشود احساس گناه یا احساسات منفی بعد از ارتکاب یک اشتباه در شما ایجاد شود. شاید حتی اصلا متوجه این احساس هم نشوید، اما بذر این احساس در ذهن ناخودآگاه شما کاشته شده است. سپس شما برخلاف قوانین معاملاتی خودتان وارد یک معامله میشود و در نتیجه باز هم احساسات منفی بیشتری را تجربه میکنید. اگر هرچه زودتر متوجه این مسئله نشوید (این آگاهی مثل نیروی اصطلکاکی است که خلاف جهت حرکت جسم عمل میکند)، این احساسات منفی درون شما رشد میکنند و بزرگتر میشوند. بنابراین اگر از رشد و پیشرفت آنها جلوگیری نشود، ممکن است دیگر خیلی دیر شود و ناگهان خودتان را ببینید که مشغول انجام معاملات انتقامجویانه هستید.

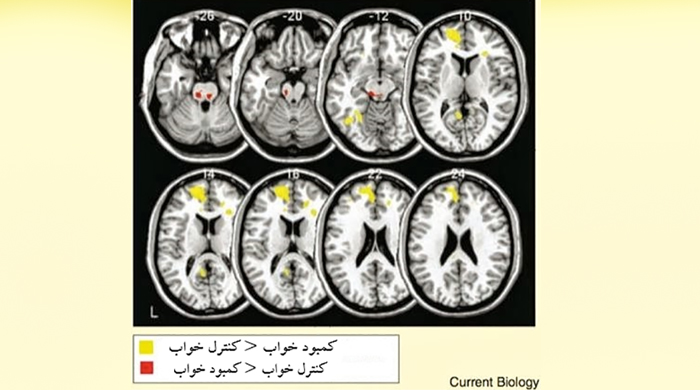

مغز ما سعی دارد شرایط بعدی را بررسی کند

ما مدام در شرایط و موقعیتهای مختلف زندگی، در حال بررسی اتفاقات بعدی هستیم: «بعد از انجام فلان کار، اوضاع بهتر میشه یا تو درد سر میاُفتم؟ بعدش خوشحال میشم یا نه، قراره اذیت بشم؟»

وقتی کنترل خودتان را از دست بدهید، کورکورانه عمل میکنید و دیگر چیزی را نمیبینید و بنابراین، دیگر نمیتوانید بررسی کنید که اقدامات شما چه عواقبی در پی دارند. در نتیجه شما تنها قدرت و توانایی خودتان را از دست میدهید، یعنی همان توانایی کنترل رفتار و عملکرد خودتان.

احساسات شما چندین مرتبه به شما هشدار دادند که این طرز رفتار را متوقف کنید. آنها فریاد میزدند که دیگر کافی است! اما در گرماگرم آن لحظات، شما به ابزار آگاهی مجهز نبودید که خودتان را کنترل کنید و دست از رفتارهای اشتباه بردارید. به عبارتی، هیچ اصطکاکی سر راه عملکرد اشتباه شما وجود نداشت و در نتیجه، به مرور مشکلات بزرگ و بزرگتر شدند.

میتوان گفت تمام این اتفاقات یک مسیر واضح و مشخص را طی میکنند. اینطور نیست که به یکباره شما وارد فاز بی توجهی شوید، بلکه پیش از آن مراحل دیگری را میگذرانید.

معمولا مراحل اولیه، خطرات خیلی کمتری دارند و میتوانید بهراحتی متوجه آنها بشوید. اما همین که به اجرای معاملات خود ادامه میدهید، آگاهی از وضعیت احساسات و متوقف کردن آنها بهتدریج سختتر و سختتر میشود، تا جایی که دیگر نفس و منیّت شما، آگاهی شما را کور میکند.

بنابراین اگر میخواهید از رسیدن به این فاز و مرحله نهایی جلوگیری کنید، بایستی بدانید که قبل از رسیدن به این مرحله، مشخصا چه مراحل دیگری را پشت سر میگذارید.

مسلما این مراحل برای هر فرد و معاملهگری میتواند متفاوت باشد. اما معمولا از مراحل کمخطر و کنترلپذیرتر شروع میشوند و به مراحل خیلی خطرناک منتهی میشود. خودتان توضیح بدهید که در هر مرحله چه اتفاقاتی رخ میدهد: احساسات، افکار مختلف، حرف زدن با خودتان، اقدامات، محرکها

به مثال زیر توجه کنید:

فاز صفر همان فاز کنترل است. یعنی خیلی آرام و خونسرد و متمرکز هستید.

در فاز اول یک چیزی در ابعاد کوچک شما را تحریک میکند. احساس برآمده از آن محرک خیلی کوچک و ظریف است. مثلا ممکن است ناشی از یک اشتباه کوچک باشد یا به علت ضرر روز قبل باشد که سعی دارید زودتر آن را جبران کنید.

فاز دوم زمانی فعال میشود که اولین ضرر روز را تجربه میکنید. در این موقعیت، شما کمی عصبانی هستید، اما با اینحال همچنان میتوانید کمابیش بازار را بهخوبی تحلیل کنید.

در فاز سوم احساس میکنید که عصبانیت شما بیشتر شده است. نمیتوانید خاطره ضرر قبلی را فراموش کنید. همین امر باعث میشود وارد معاملهای شوید که خارج از قوانین معاملاتی شماست. وقتی متوجه این مسئله میشوید، همزمان هم احساس گناه میکنید و هم اینکه میخواهید زودتر پول از دست رفته را بدست آورید.

فاز چهارم زمانی فعال میشود که یک موقعیت معاملاتی خیلی خوب را از دست بدهید. یعنی شما میخواستید وارد آن معامله بشوید، اما ترس از ضرر کردن باعث شد از ورود به معامله خودداری کنید. حالا دیگر احساس میکنید که کنترل خودتان را از دست دادهاید. چرا که نه تنها ضرر کردهاید، بلکه یک فرصت معاملاتی عالی که میتوانست سود امروز شما را تأمین کند را هم از دست دادهاید.

در فاز پنجم دیگر هیچ چیزی را نمیبینید و فقط سعی دارید تمام اشتباهات و ضررهای گذشته را جبران کنید. به همین خاطر، حجم معاملات بعدی خودتان را افزایش میدهید و در نتیجه باز هم بیشتر و بیشتر ضرر میکنید. شما تمام قوانین استراتژی خودتان را زیر پا گذاشتهاید و در این مرحله کاملا کورکورانه عمل میکنید … .

البته مجددا تکرار میکنم که این فقط یک مثال بود و ممکن است برای هر فردی، این مراحل متفاوت باشد.

یک ضربالمثل است که میگوید «دوستانت را نزدیک و دشمنانت را نزدیکتر نگه دار».

اگر میخواهید مشکلات خودتان در زمینه معاملهگری را حل کنید، باید دشمن خودتان را بشناسید، یعنی همان الگویی که مشکلات شما مطابق آن شکل میگیرند.

کل هدف این تمرین عبارت است از:

۱) آگاهی خودتان را پیرامون این مسئله افزایش دهید که مشکلات شما در چه شرایطی شکل میگیرند و رشد میکنند.

۲) آگاهی خودتان را برای جلوگیری از ورود به فاز بیقیدی افزایش دهید.

به هنگام معامله کردن این مراحل را به خاطر داشته باشید و حتی برای خودتان ساعت تعیین کنید که ببینید در فواصل زمانی مختلف چه احساساتی دارید و در چه فازی هستید.

برای خودتان یک برنامه عملی داشته باشید که بتوانید با بکارگیری آن به تعادل برگردید. یعنی ذهن و سیستم درونی خودتان را دوباره راهاندازی کنید. هرچه زودتر عدم تعادل را تشخیص دهید، راحتتر میتوانید به فاز صفر برگردید.

شاید سؤال کنید «اگر در فاز بیقیدی بودم چطور؟ چی کار کنم که از اون فاز خارج بشم؟»

این خیلی سوال خوبی است. پاسخ این سوال این است : اگر آگاه هستید که در این فاز قرار دارید، تنها کاری که باید انجام دهید این است که خودتان را از خطر خودتان حفظ کنید.

در این موقعیت باید هرچه سریعتر از بازار و نمودار و معامله کردن فاصله بگیرید. و این کار راحتی نیست، به این خاطر که در این فاز شما کاملا کورکورانه رفتار میکنید. اصلا در این شرایط شما معامله نمیکنید، بلکه قمار میکنید. بهترین عملکرد فاصله گرفتن از فضای معاملات است.

حرف آخر

پیش از اینکه مشکلات شما ابعاد بزرگتری پیدا کنند، میتوانید نشانههای آن را تشخیص دهید. اگر بتوانید مراحل مختلف الگوی رشد و پیشرفت مشکلات خود را مشخص کنید، در این صورت میتوانید خیلی راحتتر مداخله کنید و اجازه ندهید کار به فاز بی توجهی و بی اهمیتی کشیده شود.

چالشی که برای شما در نظر دارم این است که اطلاعات مربوط به این مراحل مختلف را در طول مدتزمان معاملات خود جمعآوری کنید، سپس آنها را از کمخطرترین تا مؤثرترین و خطرناکترین عوامل دستهبندی کنید. سپس در طول کار، دقت کنید که در کدامیک از مراحل و دستهبندیهایی که خودتان مشخص کردهاید، قرار دارید، در این صورت خیلی بهموقع میتوانید اقدامات مناسب و لازم را انجام دهید.

گرداوری و ترجمه : آکادمی ویو

نوشته فاز بیقیدی و بی اهمیتی در معامله گری اولین بار در آکادمی ویو آموزش اصولی و هدفمند پدیدار شد.